美聯儲議息前瞻:美聯儲3月或仍“按兵不動”!距離下次降息究竟還有多遠?

編者按:美聯儲將於北京時間3月20日凌晨2點公佈最新利率決議,市場預期利率將維持不變。政策路徑陷“特朗普迷霧”,投資者關注距離下次降息究竟還有多遠?>>

華盛資訊3月18日訊,美聯儲將於北京時間3月20日凌晨2點公佈利率決策和經濟預期摘要,隨後美聯儲主席鮑威爾將召開貨幣政策新聞發佈會。

回顧美聯儲上一次會議紀要,紀要顯示,美聯儲官員在12月的會議上,對通貨膨脹和當選總統特朗普的政策可能產生的影響表示擔憂,考慮到不確定性,未來FOMC在降息方面的行動可能將更加緩慢。會議紀要指出,與會者預計通脹將繼續向2%靠攏,儘管他們指出,最近高於預期的通脹數據,以及貿易和移民政策潛在變化的影響,表明這一過程可能比之前預期的要長。

隨着本週全球再迎“超級央行周” ,市場幾乎預計美聯儲在本次會議上維持“按兵不動”已是板上釘釘,全球投資者更爲關注美聯儲後續貨幣政策路徑將如何演繹?

市場預計美聯儲“按兵不動”已是板上釘釘!距離下次降息究竟還有多遠?

當地時間12日,美國勞工統計局公佈的最新數據顯示,今年2月份美國消費者價格指數(CPI)同比上漲2.8%。剔除食品和能源價格後的2月份核心CPI同比上漲3.1%。分析認爲,繼1月大幅上升之後,美國2月通脹仍處於高位,進一步證明美聯儲在抑制物價方面的進展已陷入停滯。

此外,美股近日遭遇了近半年來最嚴重的拋售,因爲投資者愈發擔心特朗普關稅減緩經濟。高盛和摩根士丹利上週下調了對美國國內生產總值(GDP)增長的預測,預計今年的增長率分別爲1.7%和1.5%。

經濟學家目前普遍預期,美聯儲將在本週的會議上維持基準利率不變,因爲特朗普的關稅政策預計將在今年同時刺激通脹和抑制經濟增長,從而令美聯儲陷入兩難境地。

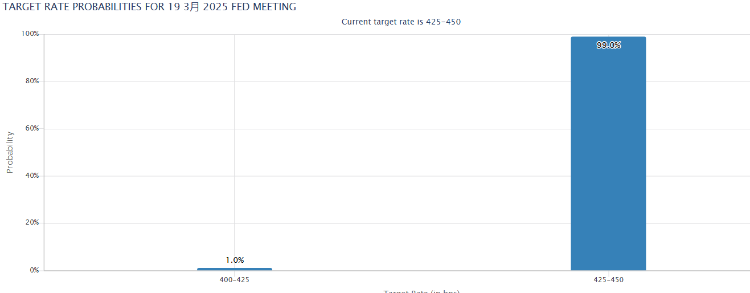

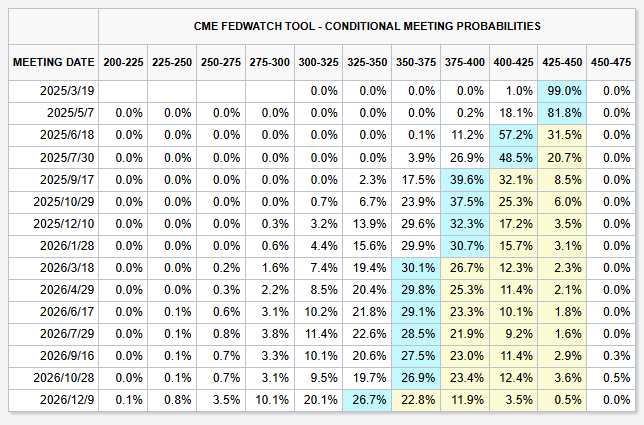

據CME FedWatch 工具顯示,目前利率期貨交易員預計美聯儲維持利率不變的概率高達99%。

利率期貨市場的交易員們眼下已認爲今年最終降息三次的可能性很高——很可能會從6月就開始,而今年早些時候僅預計降息兩次甚至一次。

鮑威爾會說點什麼?富國銀行高級經濟學家Sarah House表示,“我們可能仍將聽到如下老調重彈的信息:即經濟仍保持穩健,現行政策處於有利位置,使美聯儲能針對頑固高通脹或更顯著經濟放緩做出反應。但現在我更想聽到的是,他們如何更清晰地平衡雙重使命的更多細節。”

美國銀行認爲,鮑威爾可能會承認最近的情緒轉變和市場下跌,但暗示美聯儲不太可能過度反應,進而重申央行不急於降息。“我們擔心風險資產可能會聽到美聯儲對下行增長擔憂不夠關注,從而引發進一步的金融狀況收緊。”與此同時,美國銀行預計美聯儲將宣佈從4月開始暫停量化緊縮(QT)。

對於美聯儲何時再次降息?業內人士衆說紛紜。

前波士頓聯儲主席羅森格倫近期在接受媒體採訪時表示,他現在認爲經濟將在今年晚些時候大幅疲軟,美聯儲內部的鷹派和鴿派都將同意在秋季降息一到兩次。

羅森格倫稱,“我原本預計關稅政策不會產生實質性影響,並認爲今年政策將維持穩定。但當前預期顯示經濟將出現足夠程度的疲軟,美聯儲將不得不爲錯誤的原因重啓寬鬆週期。”

MainSky Asset Management董事會主席Eckhard Schulte在報告中表示,沒有什麼能阻止美聯儲在6月再次降息。“鑑於美聯儲在做出利率決定時已經更加關注經濟增長而非通脹動態,這一點就更加正確了。”隨着第一季度GDP預計下降至約1%,遠低於潛在增長率,美聯儲認爲貨幣政策仍然具有限制性。Schulte表示下半年將進一步降息。

中金指出,美國2月CPI與核心CPI漲幅雙雙回落,均低於市場預期。從分項來看,油價和機票價格明顯降溫,反映經濟總需求趨弱。房租總體溫和,核心商品價格漲幅回落。

需求放緩有利於抑制通脹,房地產和勞動力市場在2025年或不會成爲美國通脹的來源,但關稅可能推高短期物價水平,增強通脹粘性。美聯儲不會急於降息,而將等待關稅政策明朗後再採取行動,下次降息或在第三季度。

“薩姆規則”提出者,機構New Century Advisors首席經濟學家、前美聯儲工作人員薩姆(Claudia Sahm)認爲,只有出現嚴重的增長放緩跡象,美聯儲纔會降息。比如勞動力市場將出現明顯惡化,央行將進入更激進的削減週期,“如果情況惡化得足夠嚴重,鷹派也會隨之而來(鬆動)。”

前美聯儲副主席羅傑·弗格森表示,他不認爲美聯儲會在五月份採取行動。他在接受採訪時表示,“我認爲,如果市場預期美聯儲會在下次會議降息,那麼可能會感到失望。”

週四凌晨的美聯儲決議或將引起指數波動,發仔整理了一些做多或者做空指數的相關標的及降息交易標的,僅供投資者參考。

相關指數ETF可關注:

| 指數名稱 | 相關ETF名稱 | 代碼 | 槓桿/方向 |

| 標普500 | SPDR標普500指數ETF | $SPY | 1倍做多 |

| 標普500ETF-Vanguard | $VOO | 1倍做多 | |

| 納指 | 納指100ETF-Invesco QQQ Trust | $QQQ | 1倍做多 |

| 3倍做多納指ETF-ProShares | $TQQQ | 3倍做多 | |

| 3倍做空納指ETF-ProShares | $SQQQ | 3倍做空 | |

| 道指 | SPDR道瓊斯指數ETF | $DIA | 1倍做多 |

| ProShares三倍做空道指30ETF | $SDOW | 3倍做空 | |

| 小盤股指 | iShares羅素2000指數ETF | $IWM | 1倍做多 |

| 3倍做多小盤股ETF-Direxion | $TNA | 3倍做多 | |

| 中概指數 | 中國海外互聯網ETF-KraneShares | $KWEB | 1倍做多 |

| 金龍中國組合ETF-PowerShares | $PGJ | 1倍做多 | |

| 3倍做多富時中國ETF-Direxion | $YINN | 3倍做多 | |

| 3倍做空富時中國ETF-Direxion | $YANG | 3倍做空 |

板塊可關注:

降息交易標的 | |

| 地產股 | 標普房地產指數ETF-SPDR $XLRE 、美國房地產ETF-iShares $IYR 、2倍做多美國房地產-ProShares $URE 、西蒙地產、萊納建築、霍頓房屋、普得集團 |

| 公共事業 | 公用事業ETF-SPDR $XLU 、Vistra $VST 、Constellation Energy $CEG 、新紀元能源、公務集團 $PEG 、道明尼資源、美國南方公司 $SO 、美國AES發電、Bloom Energy |

| 小盤股 | 羅素2000ETF $IWM 、兩倍做多小盤股 $UWM 、三倍做多小盤股 $TNA |

| 生物技術股 | 生物科技ETF $XBI 、ARK生物基因 $ARKG 、3倍做多生物科技 $LABU 、禮來、直覺外科公司、諾和諾德、阿斯利康、諾華製藥、波士頓科學 |

大宗商品:

| 大宗商品 | 相關ETF | 代碼 |

| 黃金 | 二倍做多黃金ETN(PowerShares) | $DGP |

| ProShares兩倍做多黃金ETF | $UGL | |

| 黃金信託ETF-iShares | $IAU | |

| SPDR黃金ETF | $GLD | |

| ProShares兩倍做空黃金ETF | $GLL | |

| 白銀 | 2倍做多白銀ETF-ProShares | $AGQ |

| 白銀ETF-iShares | $SLV | |

| ProShares二倍做空白銀ETF | $ZSL |

債市:

| ETF名稱 | 代碼 | 簡介 |

| 20年期以上美國國債ETF - iShares | $TLT | 追蹤20年以上期限的美國國債指數,提供了長期美國國債的投資機會。 |

| 3倍做多20年期以上美國國債ETF - Direxion | $TMF | |

| 7-10年期美國國債ETF - iShares | $IEF | 追蹤的是7-10年期美國國債指數,提供中期的美債投資機會。 |

| 領航中期國債ETF | $VGIT | |

| 彭博巴克萊美國國債1-3月ETF - SPDR | $BIL | 適合尋求極短期投資的投資者 |

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閱相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。