黃金要上演1979年大牛市?!三大利好加持,金價將瞄準5000美元並衝擊10000美元?

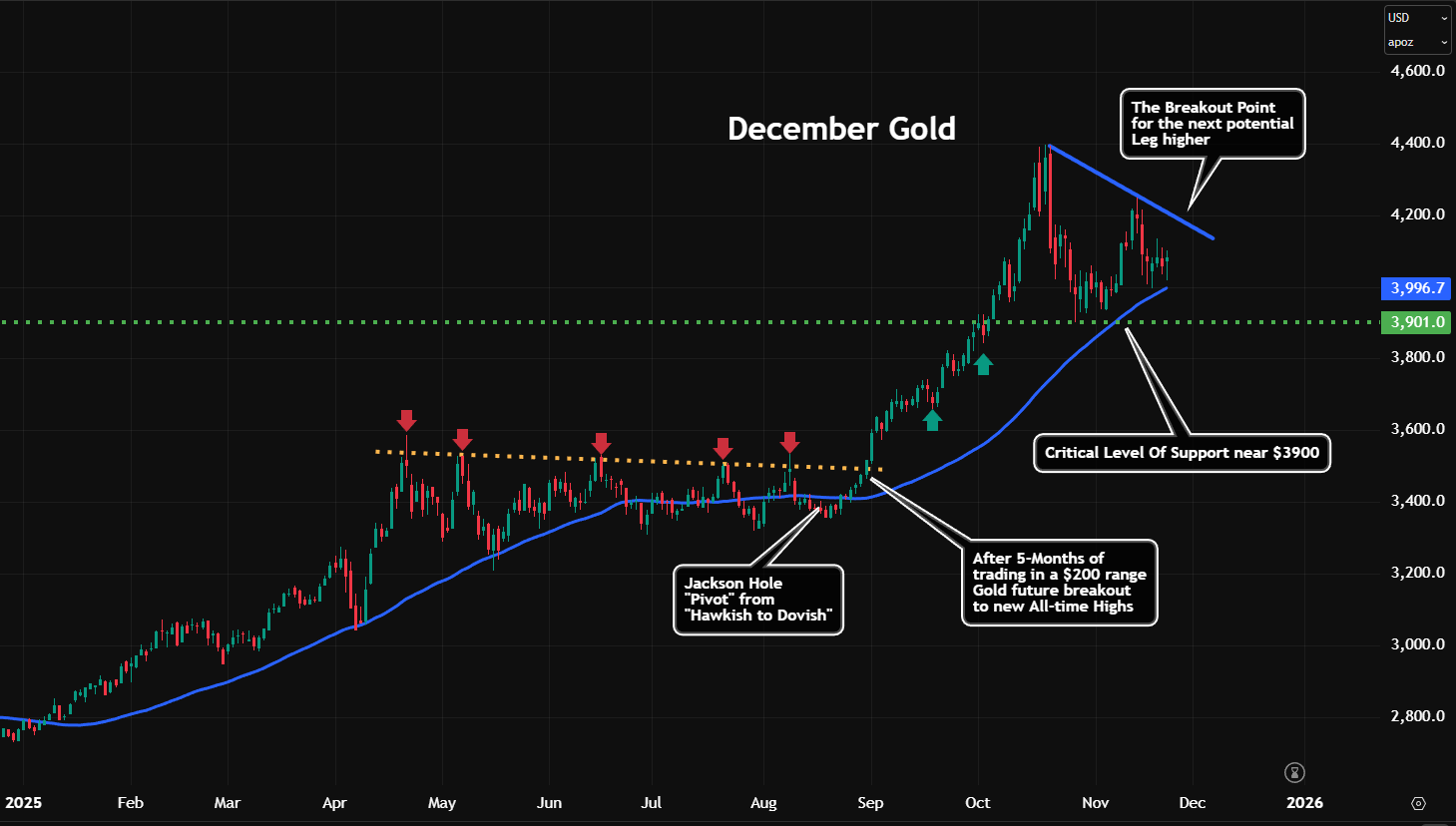

FX168財經報社(北美)訊 隨着2025年第四季度進入下半程並邁向2026年,黃金的強勁勢頭可謂驚人。9月金價上漲逾10%(2016年以來最佳單月表現),10月再漲5%並創下歷史新高,11月繼續上漲4%,年內累計漲幅接近55%。這不僅使黃金有望錄得自1979年以來最大年度漲幅,也讓2026年金價衝擊5,000美元/盎司的前景愈發清晰。

(來源:Kitco)

全球滯脹環境加劇,黃金錶現持續強勢

目前,多國經濟增長放緩、通脹水平上升,呈現典型滯脹格局,爲金價提供強勁支撐。從各主要貨幣計價來看,黃金不僅在美元體系下創新高,同時在澳元、英鎊、歐元、印度盧比與日元計價下均處於歷史高位附近,顯示全球性買盤的強勁。

三大結構性力量共同推升金價至2026年

業內人士指出,有三大核心驅動因素正在同步發力,持續支撐金價,並可能將上漲週期延續至2026年甚至更長:

① 全球央行加速去美元化,黃金儲備目標從20%升至30%

・自2022年俄烏衝突後,央行購買黃金量顯著增加,許多國家希望降低美元及其他主要貨幣敞口,提升黃金在外匯儲備中的比重。

・當前全球央行黃金儲備平均佔比約20%,中國約8%,而長期目標爲提高至30%。

・分析人士稱,這一趨勢反映央行在未來幾年面對地緣政治與金融風險時更傾向於增加黃金配置。

② 黃金ETF 持倉年內激增17%,投資需求持續擴大

(來源:Kitco)

今年黃金ETF持倉增長已達17%,顯示投資者熱情不斷升溫。在傳統60/40組合(股票/債券)面臨通脹、貨幣貶值與地緣政治衝擊的情況下,越來越多機構開始納入黃金、白銀、銅、原油等戰略性商品以提升組合韌性。

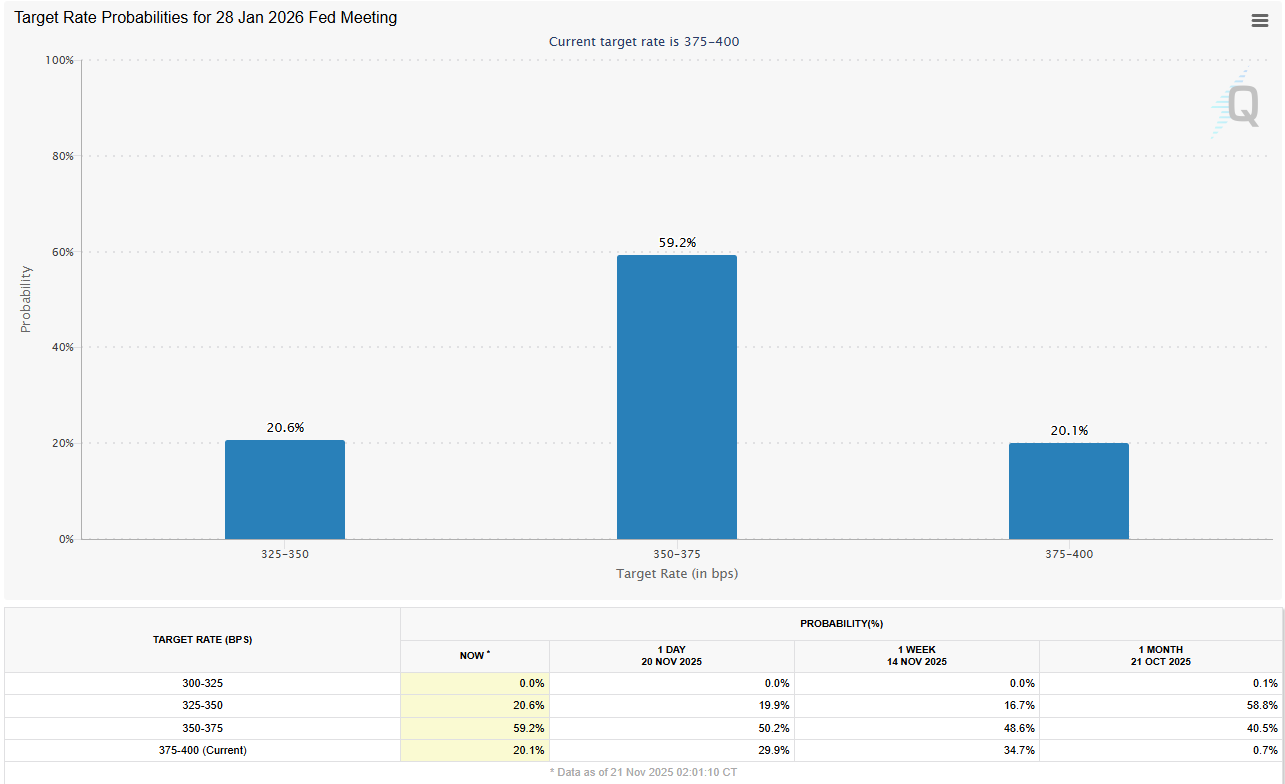

③ 2026年降息週期將重啓,金價迎政策順風

(來源:Kitco)

根據CME「美聯儲觀察工具」,儘管降息確切時間仍不明朗,但方向已基本確定——2026年有望重新啓動降息進程,爲黃金提供中長期強勁助力。

隨着更多一致性的宏觀數據發佈,市場對美聯儲利率路徑的「迷霧」有望被逐步消除。屆時,市場焦點將重新回到就業、通脹等關鍵經濟指標,以及美國財政可持續性問題。

季節性投資機會:2月黃金的歷史性強勢或再現

歷史數據顯示,過去十年中,從11月底買入隔年2月黃金合約,並在次年1月底附近賣出,通常帶來良好收益。

機構提出的示範策略如下:

交易標的: 2026年2月微型黃金合約(10盎司)

每1美元波動盈虧: 10美元

目標位: 5,000美元(突破該關口後,2027年有望挑戰10,000美元)

建倉價: 4,100美元

止損位: 3,900美元

風險: 2,000美元

潛在收益: 9,000美元

交易者需在2月、6月和12月進行合約展期。

黃金通常在美元走強、利率上升以及兩者同時向上突破時面臨挑戰。如果美聯儲爲應對不斷上升的經濟活動和通脹而採取鷹派立場,導致利率走高,情況尤其如此。然而,我們目前並未處於這種境地。