8月美國流動性危機?聯準會隔夜逆回購(RRP)規模即將枯竭,巴克萊卻“淡定”

TradingKey - 在美國上調債務上限後,隨著美國財政部“放開手腳”發行國庫券以重建現金儲備,過剩流動性的代表聯準會隔夜逆回購協議(RRP)使用量趨於被抽乾,現已跌至2021年4月以來的最低。超額流動性的潛在枯竭可能為歷史上三季度的“危機模式”增添證據。

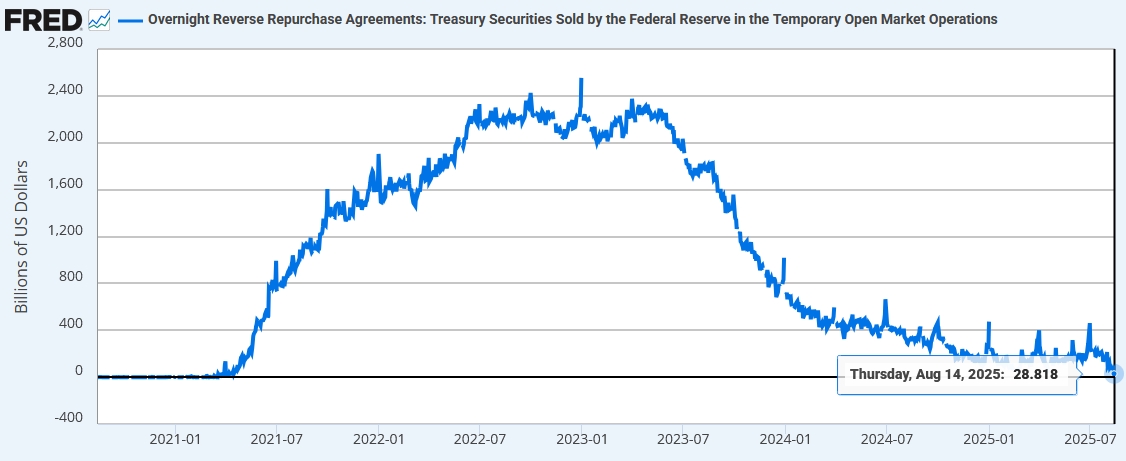

據紐約聯儲8月14日的數據,聯準會隔夜逆回購協議使用規模已從2025年初的2400億美元下滑至僅剩288.18億美元,創四年多以來最低。同時,機構參與者從7月的62家下跌至僅剩14家,為2021年以來最低。

【聯準會隔夜逆回購協議(RPP)使用規模,來源:Fred,紐約聯儲】

聯準會隔夜逆回購協議是聯準會面向貨幣市場基金、保險公司等金融機構吸收過剩流動性的工具,這些機構將閒置資金存放在聯準會以賺取利息收益。

RRP工具通常被視為非銀行金融機構閒置資金的蓄水池,而存款類銀行存放在聯準會的資金稱為存款準備金。因RRP為金融機構提供了獲取利息的安全渠道從而穩定利率,這一工具也可以理解為銀行准備金的“緩衝墊”。

在邁過債務上限的關鍵門檻後,美國財政部正在加大力度發行美國國債,尤其是短期國庫券,以補充其在聯準會的現金餘額賬戶(TGA)。這一過程伴隨著的是流動性從金融體係抽離,一般先消耗RRP工具的過剩流動性,再到銀行準備金。

花旗分析師預計,RRP使用量可能會在8月底接近零。華爾街人士擔心,隨著過剩流動性從金融體係中“消除”,而銀行准備餘額也沒有聯準會決策者預計的那麼充足,一場流動性危機正在來臨——最明顯的表現將是短期融資利率的飆升。

不過從數據上看,當前3.3萬億美元的銀行準備金仍處於“充裕”水平。

Acadian Asset Management指出,在過去五十年,美國大多數重大市場危機發生在8月至10月之間。8月和9月通常是市場流動性異常低的時期,較低的市場流動性會削弱市場應對大額突發交易的能力。

儘管美國股市持續刷新曆史記錄,但關於“危險8月”的擔憂依然難以消散。若金融體係的過剩流動性走向枯竭,投資人可能會陷入恐慌。

巴克萊銀行在8月14日的報告中則表示,市場可能會在9月面臨急劇的準備金消耗,月中出現巨大的流動性衝擊,但由於市場已經表現出韌性且聯準會部署了應對工具,系統性的融資危機大概率能夠得以避免。

9月中旬被視為一個關鍵期,因為9月15日是季度納稅截止日,意味著大量企業稅收支付所需資金將會流向TGA賬戶;此外,當日還將有大量淨息票結算。

巴克萊指出,8月以來市場相對從容地消化了高達3500億美元的短期國債淨發行,而有擔保隔夜融資利率(SOFR)僅僅小幅走高。而9月的淨短期國債發行量約為300億美元,下半個月有望轉負,這能為月中稅收帶來的流動性緊張情況帶來緩和。