小心今年美國飛出「黑天鵝」!市場驚現美聯儲利率反向押注

FX168財經報社(亞太)訊 美國彭博社週一(1月20日)報道稱,美聯儲的下一步利率行動將是上調,而不是下調,這充其量是一個渺茫的希望,但在一羣頑固的債券交易員中出現了這樣的想法。

(截圖來源:彭博社)

這一押注是在1月10日美國公佈「爆表的」就業報告後出現的,與華爾街對今年至少降息一次的共識形成鮮明對比。儘管上週三公佈的溫和通脹報告強化了美聯儲的降息立場,並導致美國國債收益率從多年高位回落,但這種反向押注仍然存在。

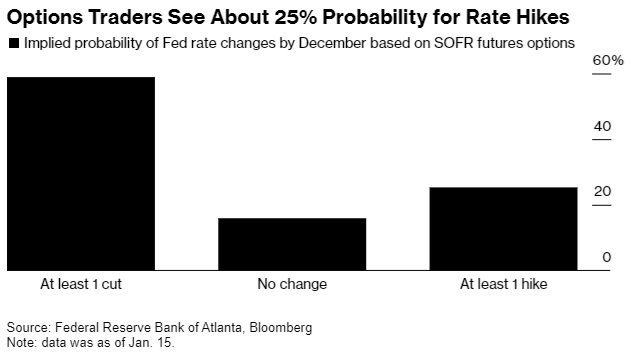

根據彭博資訊(Bloomberg Intelligence)上週五收盤時的一份分析,基於與擔保隔夜融資利率(Secured Overnight Financing Rate)相關的期權,交易員目前認爲美聯儲在年底前加息的可能性約爲25%。在美國消費者物價指數(CPI)公佈前,這些押注高達30%。

直到一個多星期前,加息甚至都沒有被交易員納入考慮範圍——60%的期權交易員押注美聯儲會進一步降息,40%的交易員押注美聯儲會暫停降息。

就像如今金融市場上的許多事情一樣,這實際上是在押注即將成爲美國總統的特朗普(Donald Trump)的政策。它取決於這樣一種觀點,即新政府實施的關稅和其他政策將引發通脹反彈,迫使美聯儲陷入尷尬的政策大轉變。

紐約聯儲前經濟學家、現在經營着他自己的同名諮詢公司的Phil Suttl預計,美聯儲將在9月份加息。

Suttl上週五在Macro Hive播客上說:「我認爲他們根本不會降息。這不是什麼瘋狂的觀點。」

Suttl預計,週一上任的特朗普將推行關稅和限制移民,從而提振通貨膨脹。他表示,美國已經開始看到工資再次回升。

(截圖來源:彭博社)

目前,Suttl的觀點仍然很極端。債券交易員已經完全消化美聯儲今年降息25個基點的預期,他們認爲第二次降息的可能性約爲50%。美聯儲理事沃勒上週四(Christopher Waller)表示,如果通脹數據繼續向好,決策者可能在2025年上半年再次降息。

上述言論推低美國國債收益率。上週早些時候,基準的10年期美國國債收益率達到4.81%的峯值,爲2023年末以來的最高水平。自美聯儲9月份開始降息以來,長期國債收益率一直在上升。

先鋒集團(Vanguard)全球利率主管Roger Hallam表示:「如果未來幾個月通脹出現大幅意外,市場可能會開始考慮今年加息的可能性。」

在去年12月的政策會議之後,美聯儲主席鮑威爾(Jerome Powell)對記者表示,美聯儲不願意讓通脹率高於2%的目標。當被問及這是否意味着他們不能排除2025年加息的可能性時,他說,「在這個世界上,你不會完全排除或肯定任何事情。」不過他補充說,加息「似乎不是一個可能的結果」。

雖然加息的門檻很高,但美聯儲之前也曾迅速改變過路線。1998年,美聯儲官員們連續三次快速降息,以縮短由俄羅斯債務違約和對衝基金長期資本管理公司(Long Term Capital Management)幾近崩潰引發的金融危機。隨後,美聯儲於1999年6月開始加息,以遏制通脹壓力。

對衝基金Garda Capital Partners的首席投資官Tim Magnusson表示:「爲了讓市場真正計入加息,通脹需要再次真正回升,比如總體消費者價格升至3%左右的水平。我認爲美聯儲非常樂意在未來一段時間內按兵不動。」