以太坊價格預測:投資者投降之際,ETH在交易所的餘額減少

- 以太坊價格跌破短期支撐位3300美元,賣方加大控制力度。

- 以太坊在交易所的餘額降至九年的最低水平,拋售潮持續。

- 由於ETF持續流出和未平倉合約下降,機構和零售投資者的興趣依然低迷。

截至週四發稿時,以太坊(ETH)已恢復下行趨勢,交易價格低於3300美元。看跌前景與比特幣(BTC)在102,000美元以下的日內下跌相呼應。

總體來看,加密貨幣市場的復甦已變得困難重重,機構和零售需求的減少便是明證。儘管如此,以太坊在交易所的餘額仍在持續下降,這表明開盤市場的潛在賣壓正在減弱,這可能會為下一輪上漲提供支撐。

評估以太坊的交易所儲備緊縮

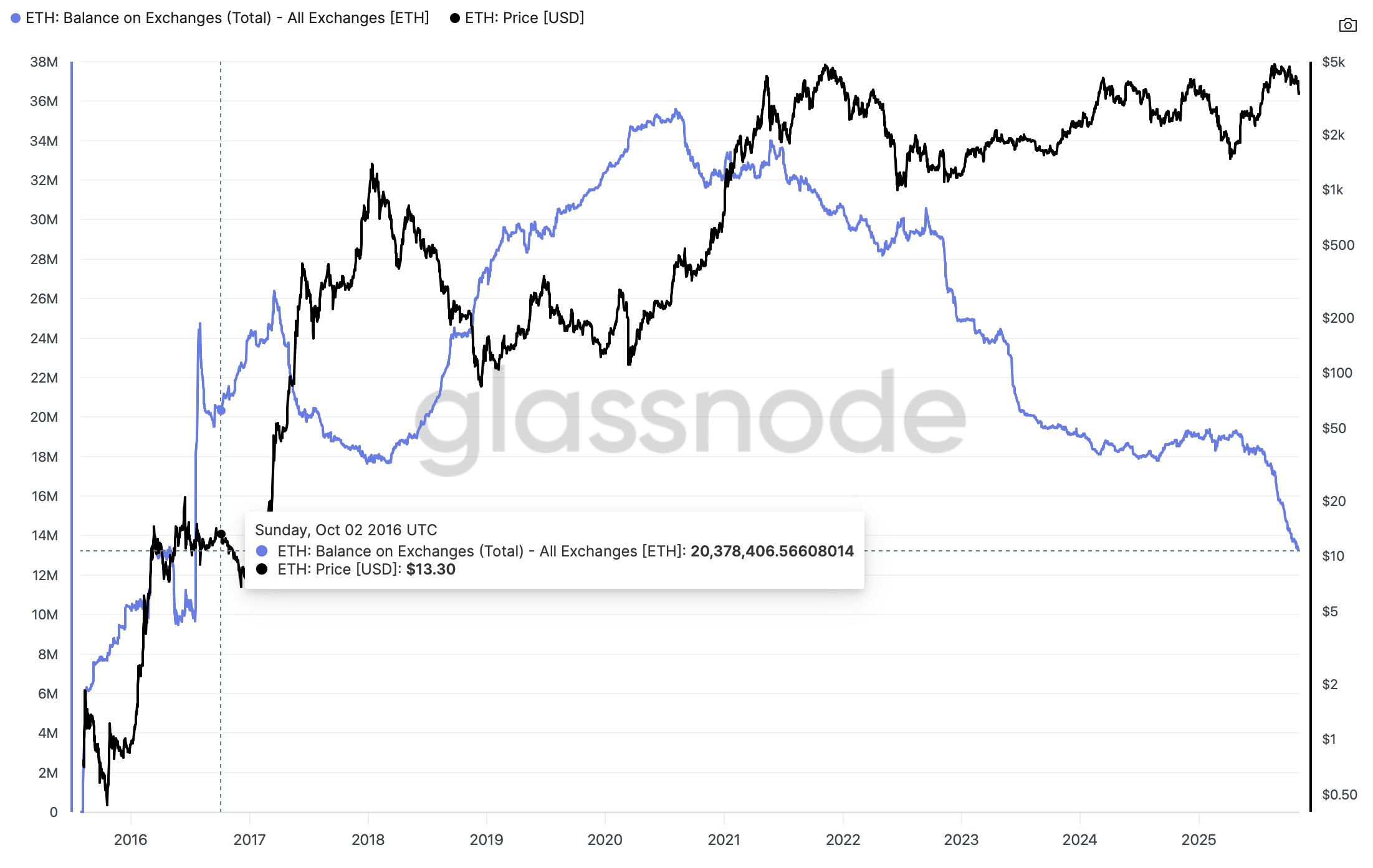

根據Glassnode的數據,以太坊在交易所的餘額在2020年8月達到約3550萬ETH的峰值,隨後穩步下降至週三的1330萬ETH。

交易所儲備的持續下降表明持有者正在轉向自我保管或質押,顯示出持續的積累。其結果是市場上可供出售的供應減少,減輕了下行壓力,並可能促進因稀缺性驅動的價格上漲。

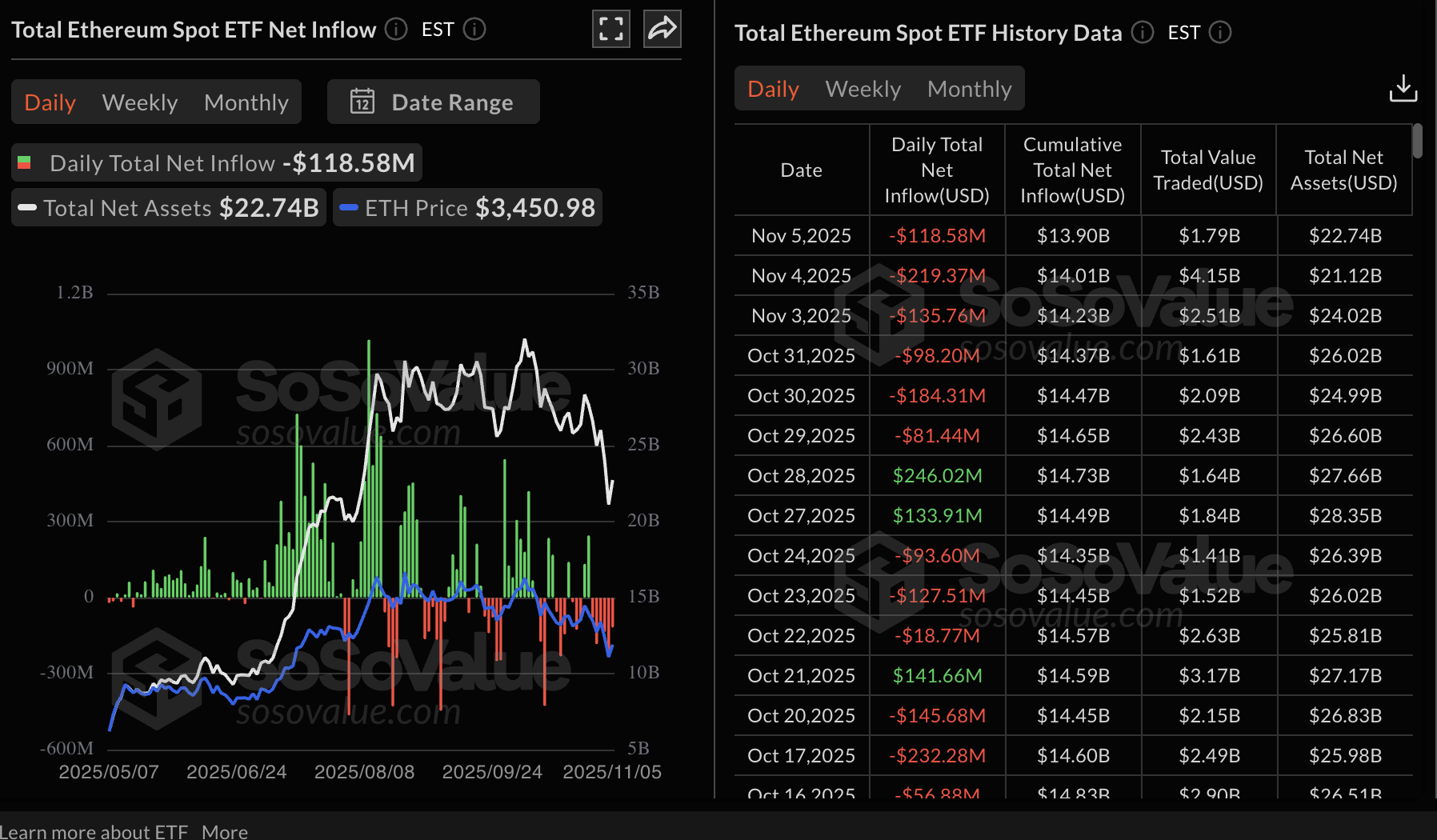

與此同時,機構投資者已開始退居二線,減少對以太坊現貨交易所交易基金(ETF)的敞口。SoSoValue數據顯示,美國上市的ETF在週三經歷了約1.19億美元的流出,使累計淨流入降至139億美元,淨資產約為227.4億美元。

九個以太坊ETF中有三個錄得淨流入,包括Grayscale的以太坊ETF流入2400萬美元,Fidelity的FETH流入345萬美元,以及21Shares的TETH流入約51.5萬美元。BlackRock的ETHA則以約1.47億美元的流出位居流出榜首。

以太坊的零售需求也在穩步下降,期貨未平倉合約(OI)從10月的約630億美元降至386億美元。

未平倉合約是指未結算的期貨合約的名義價值,有助於衡量對該資產的興趣和投資者信心。持續的下降表明交易者正在關閉他們的多頭頭寸,轉而採取空頭頭寸,從而加大了賣壓。

技術前景:以太坊在風險規避情緒持續下進一步下跌

截至週四發稿時,以太坊交易價格低於3300美元,主要受到更廣泛的加密貨幣市場負面情緒的影響。根據日線圖,賣方佔據上風,特別是考慮到相對強弱指數(RSI)為32,並接近超賣區域。

同一日線圖上的移動平均線趨同/背離(MACD)指標自週一以來保持賣出信號,呼籲投資者減少敞口。

交易者將關注日線收盤是否低於短期支撐位,以確定以太坊的看跌前景。關鍵下行目標包括週二測試的3057美元和6月測試的2880美元。

不過,如果多頭買入回調,可能會出現反彈,進一步增強推動以太坊突破3599美元的200日指數移動平均線(EMA)的動力。

加密貨幣指標常見問題(FAQ)

每種加密貨幣的開發人員或創建者決定可以鑄造或發行的令牌總數。這些資產中只有一定數量的資產可以通過挖礦、押註或其他機製來開采。這是由底層區塊鏈技術的算法定義的。另一方面,流通供應也可以通過燃燒代幣或錯誤地將資產發送到其他不兼容的區塊鏈地址等行為來減少。

市場資本化是某種資產的流通供應量乘以該資產的當前市場價值的結果。

交易量是指在規定的交易時間內(例如24小時)買賣雙方之間交易或交換的特定資產的代幣總數。它用於衡量市場情緒,這一指標結合了中心化交易所和去中心化交易所的所有交易量。交易量的增加通常意味著對某種資產的需求,因為越來越多的人在買賣加密貨幣。

融資利率是一個概念,旨在鼓勵交易員建立頭寸,並確保永久合約價格與現貨市場相匹配。它定義了交易所的一種機製,以確保未來價格和指數價格定期支付趨同。當融資利率為正時,永續合約的價格高於市價。這意味著多頭交易者向空頭交易者支付費用。另一方面,負融資利率意味著永久價格低於市價,因此持有空頭頭寸的交易者向持有多頭頭寸的交易者支付費用。