山寨季即將來臨?爲什麼我仍然看好加密貨幣

作者:The DeFi Investor 來源:X,@TheDeFinvestor 翻譯:善歐巴,金色財經

最近,很多人已經對這一牛市週期能否持續失去了希望。鑑於過去幾個月許多頂級山寨幣下跌超過 60%,你真的不能責怪他們。在這樣的低迷時期,在這個市場中生存很難。

但有很多因素表明這個週期尚未結束。當然,金融市場沒有什麼事情是一定會發生的。但我相信,看漲的風險/回報非常有吸引力。

在本期中,我將介紹爲什麼我預計今年晚些時候會出現一個山寨幣交易季,以及我現在正在採取哪些措施來在下一個拋物線階段實現利潤最大化。

爲什麼我仍然看好加密貨幣

造成這種情況的原因有很多。

簡而言之,主要有以下幾點:

股市處於歷史最高水平

預計美聯儲將在今年晚些時候降息

穩定幣總供應量持續增加

美國總統候選人現在支持加密貨幣

TradFi 機構(BlackRock)開始關注加密貨幣

未來幾個月將有約 160 億美元現金分配給 FTX 債權人——其中許多債權人可能會將這筆資金投入市場

從歷史上看,第三季度是加密貨幣表現最差的一個季度,這或許可以解釋近期的下跌。

但我對第四季度感到非常興奮。

隨着美國大選、美聯儲降息以及 FTX 現金贖回計劃於第四季度進行,我無法想象 BTC 已經觸頂的情景。

到目前爲止,本週期內 BTC 的主導地位只上升了一點。當這一趨勢逆轉時,山寨幣季節通常會開始,我認爲這可能在第四季度發生。

押注正確的項目

既然我已經分享了我的牛市論點,我也想談談我的策略,以識別在下一個市場階段可能表現最好的代幣。

成爲更好的投資者的一個好方法是研究市場的過去。

例如,我認爲學習如何捕捉 10 倍寶石的最佳方法是首先分析已經完成 10 倍的代幣有什麼共同點。

在上一輪牛市中,以下 5 種貨幣的回報率超過 100 倍:

SOL——最受歡迎的非 EVM 區塊鏈 Solana 代幣

LUNA ——Terra Luna 的代幣,該項目是一項算法穩定幣實驗,但最終卻出了大問題

MATIC - Polygon 的代幣,Polygon 是最受歡迎的以太坊 L2 項目之一

SPELL - Abracadabra.money 的代幣,Abracadabra.money 是一個 DeFi 借貸平臺,支持一些非常高收益的 degen 策略

FTM - Fantom 的代幣,Fantom 是 2021 年狂熱階段增長最快的生態系統之一的區塊鏈

我認爲他們的巨大成功可以歸因於幾個主要因素:

精神領袖- Do Kwon 是 LUNA 精神領袖。Andre Cronje 是 FTM 精神領袖。Daniele Sesta 是 SPELL 精神領袖。

這 3 個人都極具魅力,併成功地圍繞他們的項目建立了強大的社區。具有良好媒體影響力和良好個性的創始人可以爲其項目的成功做出巨大貢獻。

零售業喜歡投資擁有強大領袖的項目。從長遠來看,大多數有邪教領袖的項目都不會表現良好 - 但在牛市結束之前,你可以通過押注這些項目賺取鉅額資金。

創新產品

沒有必要進行新的 Uniswap 分叉。

實現這一目標的最好機會是押注那些不斷突破界限的創新項目,而不是僅僅複製粘貼競爭對手的項目。

這並不意味着他們必須構建一些全新的東西。

但理想情況下,你希望押注的項目是,其產品比競爭對手好 10 倍,而且發貨速度也快得多。

我想到的一個好例子就是Pendle。

Pendle 是第一個支持空投點交易的收益交易協議,它通過首次實現這一功能獲得了巨大的收益。

事實上,其團隊不斷宣佈與流行協議的整合,幫助 Pendle 保持了最大的收益交易協議地位。

與 web2 和/或 web3 巨頭的合作

散戶投資者喜歡看到他們的項目宣佈與其他大型 web3 項目或非常受歡迎的 web2 公司合作。

Polygon、Solana 和 Terra Luna 通過這樣做吸引了大量關注。

在牛市期間,合作伙伴關係公告可能會引發一些大規模的代幣上漲。

代幣實用性良好且代幣排放量低

SOL、MATIC、FTM 和 LUNA 均用於支付 gas 費和保護區塊鏈網絡,而 SPELL 則採用收益分享模式。

像 UNI 這樣的簡單治理代幣在 2021 年牛市的前半段也表現良好。

不過,我相信這一週期中表現優異的大多數代幣不會是簡單的治理代幣,而且還會具有一些額外的效用。

以下是一些潛在代幣用例的示例:

費用折扣

收入分成

支付網絡費用

回購和銷燬機制

增加協議用戶的獎勵

訪問獨家產品(例如訪問 web3 啓動板)

Memecoin 顯然是這個規則的一個例外,即使沒有任何實用性,它們也能表現得很好。但除了 memecoin 之外,我一般不會購買沒有任何實用性的貨幣。

檢查歸屬時間表也很重要。你不會想購買流通量在未來 365 天內增加 300% 以上的代幣。

重大代幣解鎖可能會顯著影響代幣的價格,今年已經發生過多次。您可以使用Token Unlocks之類的工具來監控即將解鎖的代幣以及 100 多種代幣的歸屬時間表。

代幣總供應量的很大一部分已經流通,這是一件好事。

即將出現的主要催化劑

以下是一些可以對代幣價格產生積極影響的催化劑的例子:

重大協議升級

代幣經濟學升級

大型 CEX 上的代幣上市

新產品的發佈

籌款公告

重大合作伙伴關係公告

催化劑可以顯著提高代幣的價格表現,這就是爲什麼我通常只投資那些在不久的將來具有巨大催化劑的項目。

我經常問自己一個問題:

爲什麼有人會購買與我相同但價格更高的代幣?

如果我找不到至少一個很好的理由,我就不會再購買該代幣。堅定的信念纔是真正能讓你致富的賭注。

我這個週期的計劃是持有最多 10 枚符合上述標準的硬幣。如果你知道自己在做什麼,過度分散投資是不值得的。

空投:它們還值得耕種嗎?

最近幾次大肆宣傳的空投讓很多人感到失望。

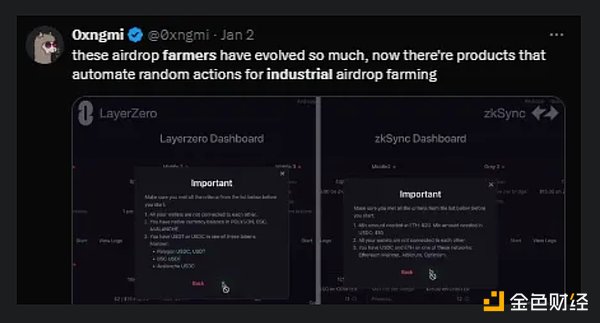

LayerZero 就是一個最近的例子。隨着空投農業在過去幾年中越來越受歡迎,許多空投機會現在被高度稀釋,尤其是由於工業農民的出現。

因此,如今大多數空投都是線性分佈的,不再基於層級系統(如 Jito),以避免獎勵工業農民。

空投的線性分佈是壞事嗎?

問題在於,鯨魚是從線性分佈的空投中獲益最多的人,這對於資本較少的用戶來說並不是好事。

現在通過空投將 1000 美元變成 50000 美元幾乎是不可能的。但我相信你仍然可以通過正確的方式賺到一些錢。

我在無代幣協議中尋找的主要標準如下:

強大的社區——X 上的項目社區越活躍,其代幣的估值就越高

已從風險投資公司籌集資金——其團隊籌集的資金越多,該協議代幣在發佈時的估值就可能越高

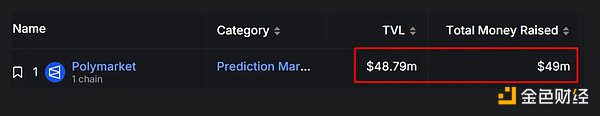

與其他無代幣項目相比,TVL/總募集資金比率較低- 該比率越低越好,因爲高比率可能表明某個空投機會被過度耕種

Polymarket 是一個具有出色 TVL / 總籌集資金比率的協議的絕佳示例。

理想情況下,人們之所以使用協議的空投,是因爲他們認爲這些協議確實有用,而不是僅僅爲了空投耕種目的。

每一次牛市都會創造新一代的百萬富翁。

但數據顯示,90% 以上的人最終因爲貪婪而將大部分利潤返還給市場。這就是爲什麼你需要一個現實的退出計劃。

對於長期倉位,我主要根據基本觸發因素來獲利。

每當我開始看到多個在之前的週期中表明頂部的頂部信號時,我就會開始使用反向美元成本平均策略進行銷售。

反向美元成本平均法與美元成本平均法相反,它涉及在固定的時間間隔內出售相同數量的代幣。

我關注的一些好的頂級信號:

Jim Cramer 一直在大力推銷加密貨幣

Coinbase 成爲 App Store 上排名第一的應用程序

您的朋友和家人開始談論加密貨幣

一些名人開始發行自己的貨幣

人們在你的 X 時間線上炫耀勞力士和豪車

無用項目籌集數千萬美元資金

財經 YouTuber 開始頻繁談論加密貨幣

谷歌“加密貨幣”搜索流量猛增,創下新高

提供 5 位數 APY 獎勵的龐氏農場正在吸引數十億美元的 TVL

到目前爲止,我們看到的唯一頂級信號是名人推出 memecoin。這讓我覺得我們還處於早期階段。

當 BTC 或您的山寨幣達到特定價格水平時獲利也是一種有效的策略。但我認爲,確定合適的價格水平並確定何時賣出纔是明智之舉要困難得多。

結束語

我總是儘量保持現實,因此我的想法如下:

在這個牛市中取得成功可能比在過去的週期中取得成功要困難得多。原因之一是加密代幣的數量猛增。

來源:金色財經