金價回升,歐盟與美國貿易緊張局勢成為焦點

- 黃金因歐盟與美國貿易緊張局勢的再度升級而反應,達成協議的前景黯淡。

- 美元下跌,投資者尋求替代資產的避風港,黃金價格上漲。

- XAU/USD重新測試對稱三角形阻力,暗示潛在突破。

黃金(XAU/USD)在週一受益於貿易緊張局勢的再度升級,刺激了對這種避險金屬的需求。

隨著8月1日關稅截止日期的臨近,歐盟(EU)與美國(US)之間達成協議的前景正在減弱。因此,XAU/USD在撰寫時已恢復至$3,370以上交易。

歐盟與美國貿易緊張局勢上升,推動黃金需求

歐盟與美國之間的持續談判在最近幾週未能取得任何實質性進展。美國總統唐納德·特朗普威脅對來自歐盟成員國的大多數商品徵收30%的關稅,以減少當前的貿易赤字。

在週末接受CBS新聞採訪時,美國商務部長霍華德·盧特尼克對達成潛在協議表示樂觀。他表示:“這是世界上最大的兩個貿易夥伴在交談。我們會達成協議。我相信我們會達成協議。”

然而,他也警告說不會給予延期。“這是一個硬性截止日期,因此在8月1日,新關稅將生效,”他說。

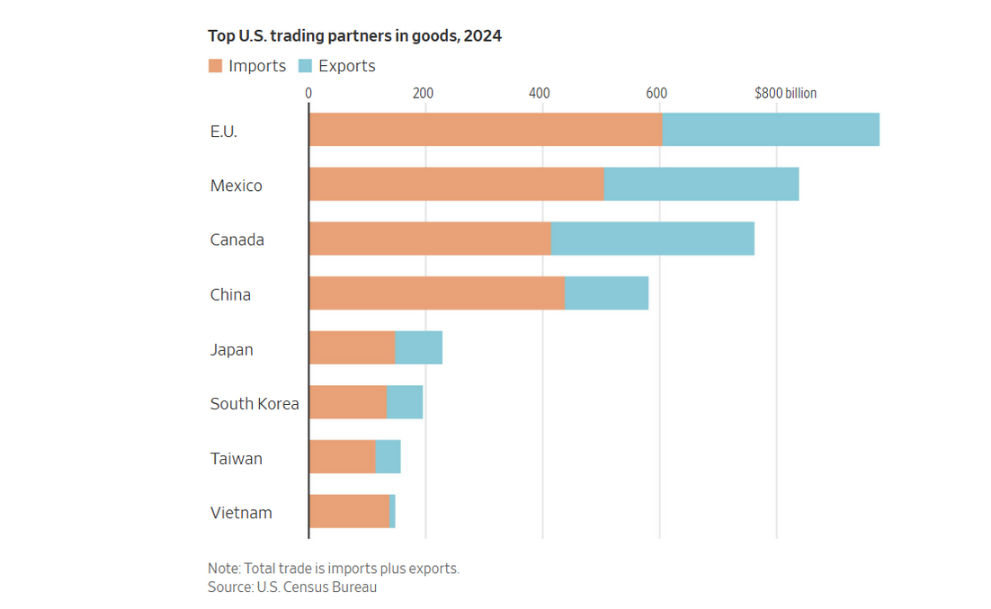

根據CNBC的報導,歐洲理事會表示,2024年歐盟與美國之間的貿易總值達到了1.96萬億美元。

下圖展示了美國與其最大貿易夥伴之間的貿易價值,如《華爾街日報》中的一篇文章所示。

即使達成協議,美國也已表示該集團仍將面臨15%至20%的基準關稅。隨著歐盟為最壞情況做準備,如果未達成協議,它已威脅要對美國進行報復。許多國家也面臨類似情況,這導致對美元的需求減少。美元走弱也使得黃金對尋求安全的外國投資者變得更便宜。

每日市場動態:黃金因貿易緊張局勢再度反應

- 特定行業的關稅也將繼續存在。這包括對鋼鐵和鋁的50%關稅,銅進口到美國的關稅也將於下個月開始適用相同的稅率。

- 目前,進口到美國的汽車零部件需繳納25%的關稅。特朗普還表示,可能很快會對藥品和半導體徵收關稅。

- 根據彭博社的報導,歐盟的估計顯示,關稅已經影響到大約70%的美國進口。這相當於約4420億美元的貿易。

- 美國的經濟數據最近顯示,儘管與增加進口成本相關的基本風險,經濟仍然保持韌性。

- 週五發布的密歇根消費者信心數據表明,美國消費者仍然樂觀。同時,密歇根大學(UoM)還發布了初步的通脹預期數據。調查顯示,1年和5年的通脹預期均有所下降。

- 週四的美國零售銷售數據也超出分析師預測,表明消費者支出強勁。

- 由於美聯儲(Fed)仍然不願降息,擔心關稅可能仍會導致價格上漲,市場目前預計9月份降息的概率為57.8%。與此同時,CME FedWatch工具顯示,在同次會議上利率保持不變的可能性為39.5%。任何對這些預期的變化都將影響對美國收益率的需求。收益率上升對非收益資產(如黃金)不利。

黃金技術分析:XAU/USD重新測試對稱三角形阻力,暗示潛在突破

現貨黃金的日線圖顯示出對稱三角形模式,表明盤整和潛在的突破。由於XAU/USD仍在努力獲得動力並突破三角形阻力,多頭需要保持在接近$3,372的4月低高移動的23.6%斐波那契回撤位之上,以努力重新奪回$3,400的心理關口。若在該區域上方出現強勁的看漲動能,將使6月16日的高點$3,452重新進入視野,為潛在的$3,500歷史高點的重新測試打開大門。

黃金日線圖

在下行方面,立即支撐位位於$3,350的心理關口,位於$3,327的50日簡單移動平均線(SMA)之上。38.2%的斐波那契水平在$3,392,50%的水平在$3,328,可能在回調時為價格行動提供支撐。

與此同時,相對強弱指數(RSI)為56,顯示出輕微的看漲偏向,仍遠未進入超買區域。

總體而言,市場似乎準備進行方向性移動,交易者可能在關注三角形結構的果斷突破。

黃金常見問題(FAQ)

黃金在人類歷史上發揮了關鍵作用,因為它被廣泛用作價值儲存和交換媒介。目前,除了它的光澤和用於珠寶之外,黃金還被廣泛視為避險資產,這意味著它被認為是動蕩時期的一項不錯的投資。黃金還被廣泛視為對沖通脹和貨幣貶值的工具,因為它不依賴於任何特定的發行方或政府。

各國央行是最大的黃金持有者。為了在動蕩時期支撐本國貨幣,各國央行傾向於使儲備多樣化,並購買黃金,以提高人們對經濟和貨幣實力的看法。高黃金儲備可以成為一個國家償付能力的信任來源。根據世界黃金協會的數據,各國央行在2022年增加了1136噸黃金儲備,價值約700億美元。這是有記錄以來最高的年度購買量。中國、印度和土耳其等新興經濟體的央行正在迅速增加黃金儲備。

黃金與美元和美國國債呈負相關,兩者都是主要的儲備資產和避險資產。當美元貶值時,黃金往往會上漲,使投資者和央行能夠在動蕩時期實現資產多元化。黃金與風險資產也呈負相關。股市的反彈往往會壓低金價,而風險較高的市場的拋售往往有利於黃金。

由於各種各樣的因素,價格可能會變動。地緣政治不穩定或對深度衰退的擔憂可能會迅速推高黃金價格,因其避險地位。作為一種低收益資產,黃金往往會隨著利率下降而上漲,而較高的資金成本通常會拖累黃金。盡管如此,由於資產以美元(XAU/USD)定價,大多數走勢取決於美元(USD)的表現。強勢美元傾向於控製金價,而弱勢美元則可能推高金價。