特朗普胜选终结了黃金的牛市?

-

特朗普勝選激發黃金空頭入場

-

對美聯儲放緩降息步伐的押注可能是金價下跌的主要驅動力。

-

中國人民銀行暫停購金,但策略可能未變。

-

圍繞地緣政治的猜測可能也是影響因素。

特朗普贏了,但黃金輸了

在 10 月 30 日創下約 2790 美元的歷史新高後,由於美國數據顯示美聯儲可能需要放緩未來的降息步伐,黃金進入修正階段。

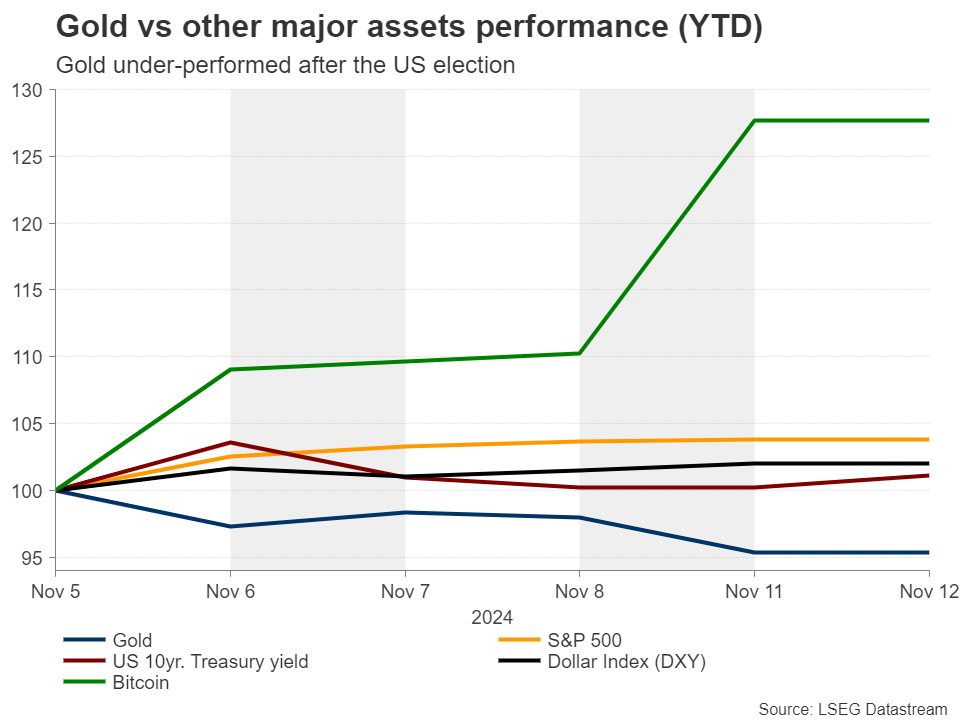

在唐納德-特朗普(Donald Trump)將成為美國第 47 任總統的初步跡象出現後,黃金的修正加速,隨著金融界持續扎堆所謂的'特朗普交易',黃金空頭繼續掌權。

但黃金的回調實際上是'特朗普交易'的一部分嗎?因為在大選之前,每當特朗普重返白宮的可能性在增加時,貴金屬就會受益,這或許是因為特朗普總統任期的不確定性。

然而,目前,黃金似乎正在向走強的美元投降,這很可能得益於人們猜測特朗普的減稅和關稅政策將助長通貨膨脹,從而促使美聯儲放緩降息步伐。

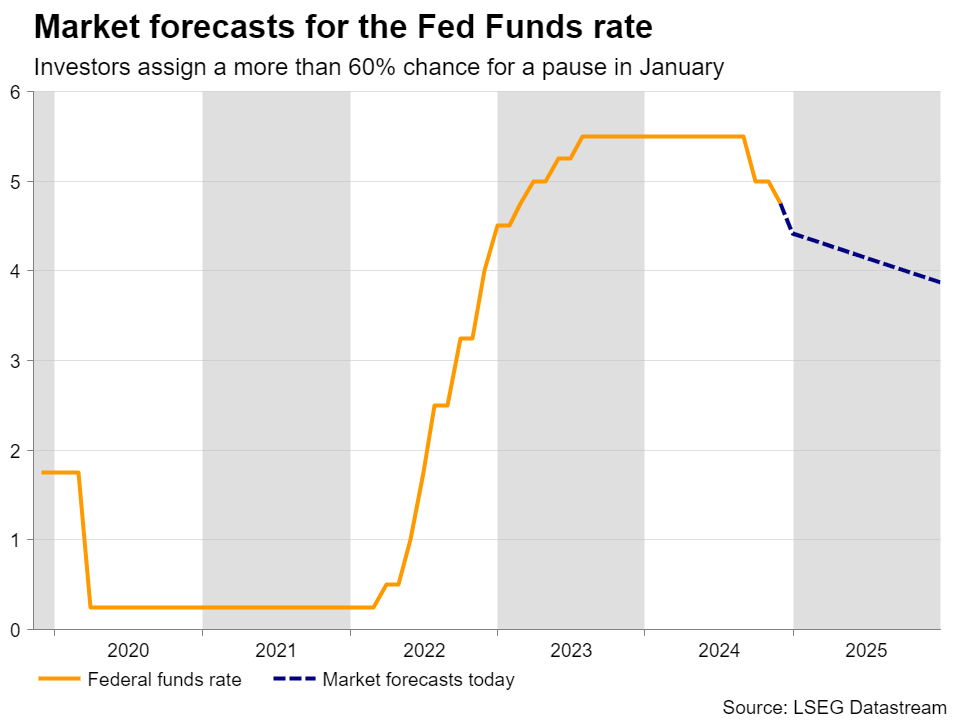

大選剛結束時,美聯儲決策者在 12 月採取觀望態度的可能性略高於 30%。現在,這一概率維持在 15%左右,1 月份暫停加息的概率上升至 63%左右。

除美聯儲外,中國和地緣政治也受到關注

在美國大選還未開始成為金融市場的主題之前,黃金的主要驅動力是主要的中央銀行(尤其是中國人民銀行)的增購、中東地緣政治緊張局勢導致的避險資金流入,以及對美聯儲激進降息的猜測。

值得一提的是,就在 9 月份降息 50 個基點之後,投資者認為美聯儲在11 月份連續兩次大幅降息的可能性很大,但後來由於美國數據好於預期以及特朗普贏得大選的可能性增加,這種看法發生了變化。

中國連續第六個月不買入黃金

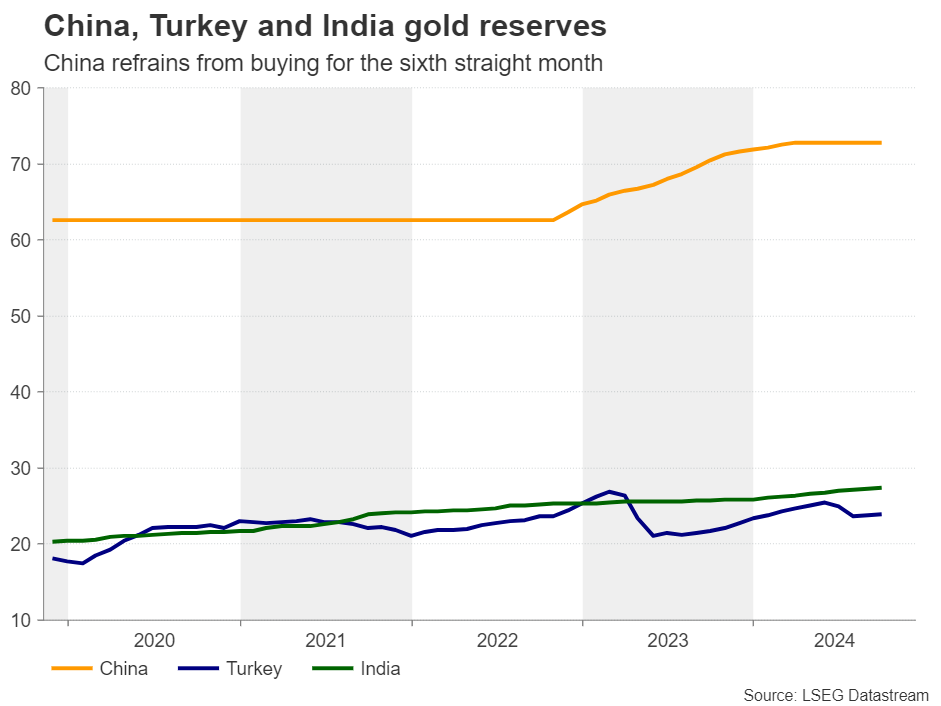

據世界黃金協會稱,由於中國央行連續六個月放棄購金,央行對貴金屬的購買可能將進一步放緩。儘管銀行業的黃金儲備價值從1910億美元上升至1990億美元,但其持有量仍穩定在7280萬盎司。

但特朗普重返白宮可能會增加中國恢復購買黃金的可能性。畢竟,世界第二大經濟體的中央銀行一直在累積黃金,以便在中美緊張局勢升級的情況下放鬆對美元的依賴。而隨著特朗普承諾對中國商品徵收大規模關稅,貿易戰2.0的可能性似乎越來越大。

因此,中國不太可能改變策略。他們可能更願意等待,以更有利的價格購買更多黃金。

特朗普能否恢復歐洲和中東的和平?

在地緣政治方面,一些投資者可能已經開始平倉其持有的避險資產,希望作為新任美國總統的唐納德-特朗普能夠努力解決中東和烏克蘭的衝突。然而,任何表明休戰可能不會那麼容易實現的跡象都很有可能為黃色金屬的普遍升勢火上澆油。

更廣泛的上升趨勢保持不變

從技術角度看,黃金本月大幅修正走低,但仍保持在自2023年10月6日低點以來的上升趨勢線上方。這印證了一種觀點,即當前的回撤可能注定是有限的、短暫的。

黃金多頭可能決定從上升趨勢線和 2,545 美元區域的交叉點附近重新入場,目標可能是 9 月 26 日的高點 2,685 美元。如果他們不止步於此,他們可能會再次瞄準甚至超過 2790 美元的歷史高點。

要使前景轉為看跌,黃金必須跌破 2,545 美元關口和上述上升趨勢線的交叉點。這種技術性下跌可能會為 2,390 美元的關鍵中樞區域鋪平道路,突破後可能會向 2,285 美元區域延伸,該區域在 4 月至 6 月期間曾是底部。