TradingKey - 川普關稅風暴攪動全球金融市場,美國總統川普3月3日說,擬對墨西哥和加拿大加徵25%關稅的措施將於4日生效。

針對美國加徵關稅的回應,加拿大總理杜魯道3日晚間在聲明中表示,如果美國從4日起對加拿大輸美商品加徵關稅,加拿大將「對1550億加元(約1070億美元)的美國商品加徵25%的關稅」。

其中,對300億加幣美國商品的關稅4日生效,另外1,250億加幣美國商品的關稅將在21天後生效。

受關稅風暴的衝擊,全球外匯市場再度陷入動盪,加拿大元、墨西哥比索對美元跌至約一個月新低。

3月4日,加幣對美元(USD/CAD)匯率觸及一個月低點1.45415,墨西哥比索對美元(USD/MXN)匯率也再跌0.2%,至20.7390美元,錄得2月3日以來的最低水準。

外匯市場就像一片永遠不平靜的海洋,劇烈波動裡藏著翻倍的機會,也暗礁密布。你可能會想:“這種時候追漲殺跌能不能賺快錢?”

但老手都知道,越是動盪,越要靠紮實的基本功站穩腳步。今天我們就從技術分析入手,聊聊怎麼用這套 「顯微鏡」 看懂市場走勢,把風險握在手裡,把機會抓在眼底。

圖表形態有哪些?

圖表形態是外匯投資技術分析的基礎,就像是市場趨勢的 “信號燈”,透過對價格趨勢的直觀呈現,幫助你判斷市場的未來走向。

它們可以分為反轉形態和持續形態兩大類。

- 反轉形態

當市場即將從漲轉跌或從跌轉漲,會走出一些標誌性形態。

頭肩形態

分為頭肩頂和頭肩底。

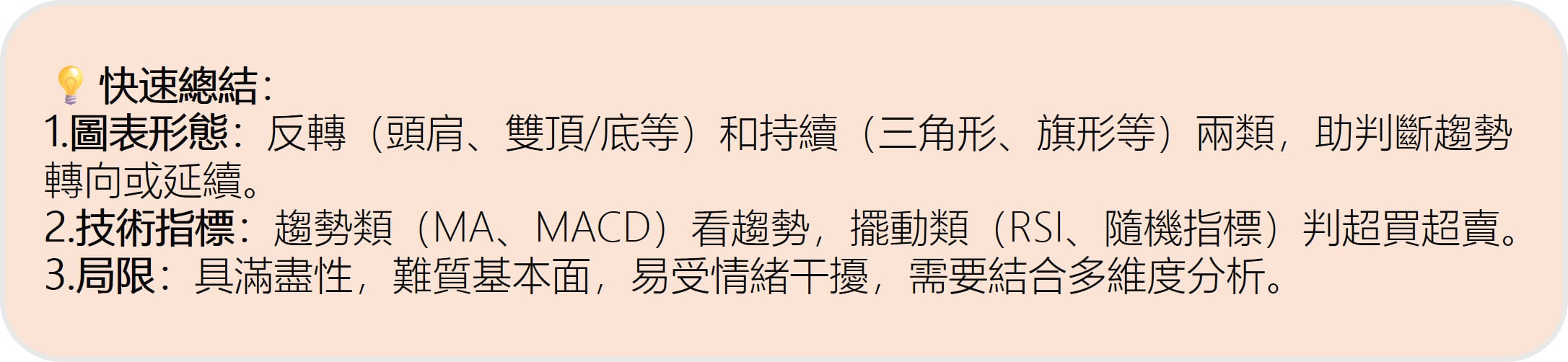

頭肩頂-多頭的黃昏時刻

頭肩頂是最經典的反轉型,常出現在上漲行情末端,走勢像極了一個人的肩膀和頭部。

左肩:價格衝高後回落,成交量較大,此時多頭雖佔優,但已顯乏力;

頭部:價格再創新高,但成交量可能未同步放大,這是多頭最後的衝刺;

右肩:價格反彈高度不及頭部,成交量明顯萎縮,空頭開始主導。

當價格跌破 「頸部線」(連接左肩與頭部回落低點的水平線),就像吹響了撤退號角,下跌趨勢正式開啟。

(來源:維基百科)

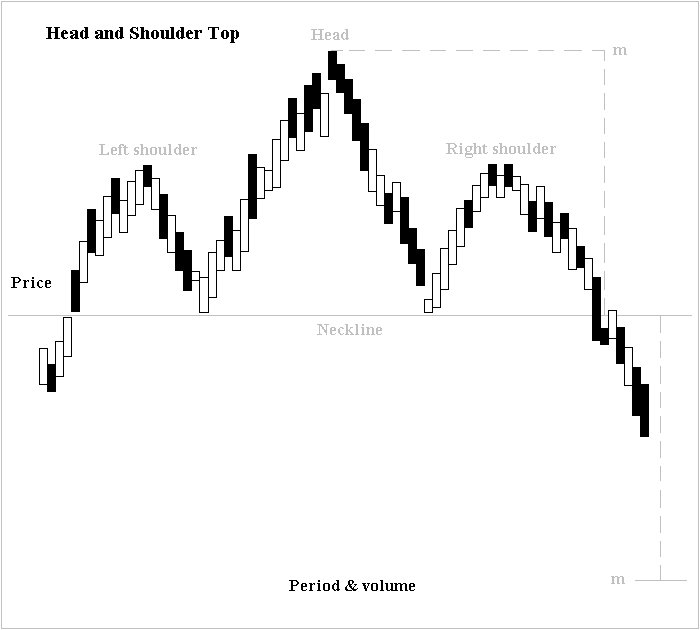

頭肩底則相反,價格突破頸線後,預示著上漲行情的到來,你該留意買入機會了。

(來源:維基百科)

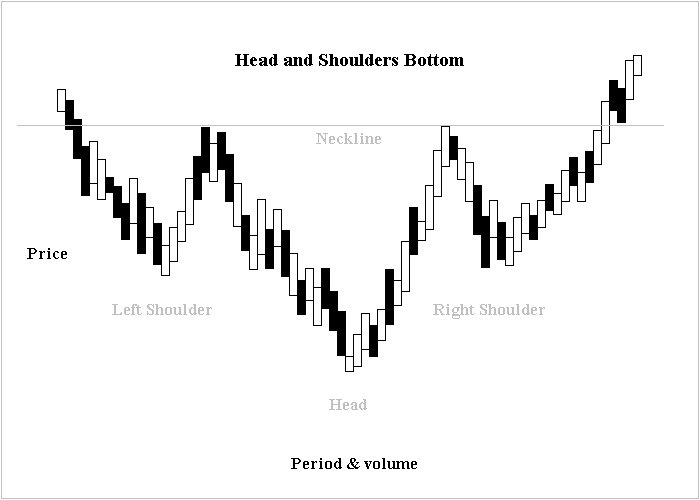

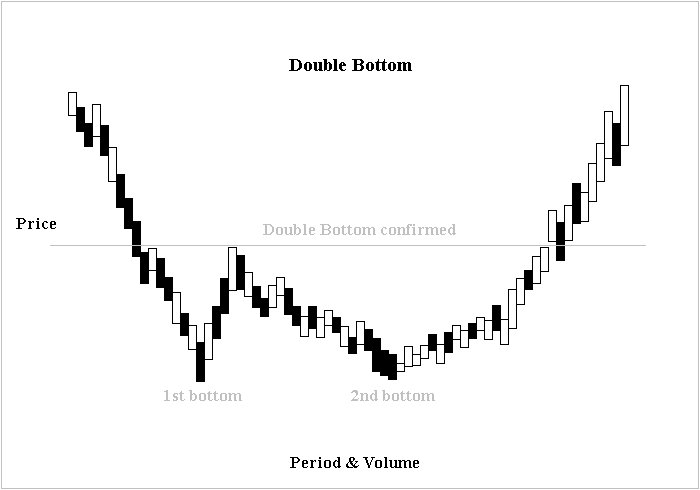

雙頂(M 頭)與雙底(W 底)-市場的猶豫走勢

雙頂(M 頭)又稱 “雙重頂”,就像價格在高位畫了個 “M”。

第一次衝高回落,第二次反彈至相近高點後再次下跌,且跌破中間低點。

這顯示上方拋壓沉重,漲勢難以為繼。

舉個例子

英鎊 / 美元(GBP/USD)在 1.35 附近兩次遇阻,第二次跌破 1.30 頸線後,一路跌至 1.25。

(來源:維基百科)

雙底(W 底)則是下跌趨勢中出現的反轉形態,價格兩次探底後反彈,突破中間高點(頸線)時,如同彈簧觸底反彈,往往預示著趨勢反轉向上。

(來源:維基百科)

- 持續形態

持續形態表明市場在短暫休息後將繼續沿著原有趨勢前進。常見的持續型態有三角形、旗形以及楔等。

三角形形態

三角形形態中,價格波動區間逐漸收窄,高點與低點不斷靠近,多空雙方僵持。

對稱三角形:上下趨勢線斜率相近,突破後延續原有趨勢。

上升三角形:下邊線向上、上邊線水平,多頭蓄力突破壓力位。

下降三角形:上邊線向下、下邊線水平,空頭壓制多頭反攻。

無論哪種三角形,當價格突破趨勢線邊界時(如向上突破上邊線或向下突破下邊線),就像拔河分出勝負,趨勢將繼續延伸。

旗形形態

旗形形態出現在快速上漲或下跌之後,走勢如同旗桿上的旗幟。

上升旗形:價格急漲後進入 「上傾通道」(上邊線向下、下邊線向上),這是多頭的喘息機會,突破上邊線後通常繼續上漲。

下降旗形:價格急跌後進入 “下傾通道”,突破下邊線後大概率延續下跌。

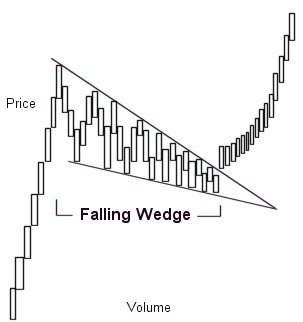

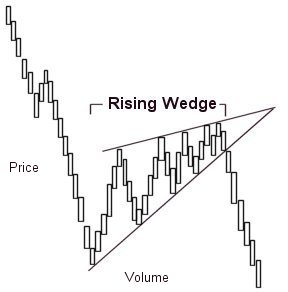

楔形形態

楔形的兩條趨勢線向同一方向傾斜,但斜率不同,形成狹窄的 “隧道”。

上升楔形:趨勢線雖向上,但上邊線較平緩,下邊線較陡峭,暗示多頭力量衰減,常為看跌訊號。

下降楔形:趨勢線向下,但下邊線較平緩,上邊線較陡峭,表示空頭力量減弱,多為看漲訊號。

(來源:維基百科)

技術指標有哪些?

- 趨勢類指標

移動平均線(MA)

你可以把移動平均線看成給價格走勢 「磨平毛邊」 的工具,用不同週期的平均值(例如 10 天、50 天、200 天)告訴你市場是在升溫(上漲)還是降溫(下跌)。

短期均線(如 10 日均線):反應快,適合你抓短期波動。

長期均線(如 200 日均線):較穩,指示長期趨勢。

當短期均線從下往上穿過長期均線(黃金交叉),例如 10 日均線上穿 50 日均線,就像綠燈亮起,可能是你買進的訊號。

反之,短期均線下穿長期均線(死亡交叉),好比紅燈,該考慮離場了。

(來源:維基百科)

MACD

MACD 就像給市場趨勢做 “心電圖”,由兩條線和長條圖組成,你可以透過它判斷趨勢的強度和變化。

當快線(MACD 線)向上穿過慢線(訊號線),長條圖由綠色轉紅,表示多頭力量增強,可能是你入場的時機。

反之,快線向下穿過慢線,長條圖由紅轉綠,空頭佔優,你該警惕下跌風險了。

長條圖的高低還能告訴你趨勢的 「心跳」—— 變長說明趨勢變猛,變短可能要反轉,這時候你得格外留意。

.gif)

(來源:維基百科)

- 擺動類指標

相對強弱指數(RSI)

RSI 能告訴你市場是不是跑太快該休息了。

數值超過 70:就像人跑了 10 公里後大口喘氣,市場處於超買狀態,可能要回檔。例如你發現歐元 / 美元連續上漲後 RSI 到 75,短期就得小心下跌。

數值低於 30:好比人累得走不動,市場超賣,可能反彈。

如英鎊 / 美元(GBP/USD)暴跌後 RSI 到 25,你可以專注於是否有反彈機會。

但記住,強勢趨勢中 RSI 可能在高位停留很久,別單憑一個指標就急著反向操作,你需要結合其他訊號驗證。

上圖為K線圖,下圖為14日的RSI,其中超買區(Overbought Zone)設為70以上;超賣區(Oversold Zone)設為30以下。

(來源:維基百科)

隨機振盪器(Stochastic Oscillator)

它用鉀百分比 和%D 兩條線的交叉告訴你多空誰佔上風,這對你判斷入場時機很關鍵。

% K 從下往上穿過 % D,且都低於 20(金叉):好比落後球隊突然發力,可能反彈,適合你買進。

% K 從上往下穿過 % D,且都高於 80(死叉):可能回調,適合你賣出。

不過要注意,震盪指標在趨勢行情中容易失靈,例如單邊上漲時,超買訊號可能只是 中場休息,不是反轉,你得結合趨勢類指標一起看。

綜合運用形態與指標,如何優化交易策略?

形態 + 指標:讓訊號更可靠的組合拳

單獨看形態或指標都有坑,例如你光看雙頂形態可能遇到 “假跌破”,光看 RSI 超買可能錯過真趨勢。但兩者結合就能更好的查漏補缺。

案例:雙頂 + RSI 頂背離

當價格畫出 「M 頭」(雙頂),同時你發現 RSI 在第二個頂時比第一個頂更低(頂背離),就像 「警報 + 紅燈」 同時亮起 —— 這時候看跌訊號的可信度極高。

例如你在澳元 / 美元 (AUD/USD)0.74 附近看到雙頂型態,同時 RSI 從 70 降到 65,隨後價格跌破頸線,果然一路跌到 0.70,這時候你就能更有信心地做空。

操作口訣:形態定方向,指標定時機 —— 你可以用形態判斷趨勢是否反轉,用指標確認入場點是否合適。

技術分析有什麼限制?

雖然技術分析在金融市場的外匯交易中得到了廣泛應用,但它並非沒有限制。

滯後性

技術指標往往是基於歷史資料計算得出的,因此具有一定的滯後性。

基本面盲點

過度依賴技術指標,忽略基本面分析可能會導致判斷失誤。例如不管 RSI 多低,如果突然爆發戰爭或央行升息,所有形態指標都可能被 「秒殺」。

情緒幹擾

當市場恐慌時,指標會頻繁發出錯誤訊號,例如暴跌中的超賣反彈可能只是 “迴光返照”,你得用基本面驗證訊號的合理性。