TradingKey - 2025 年 4 月,受川普政府對電子產品關稅政策反覆調整(先豁免後撤回)的衝擊,外匯市場迎來劇烈震盪,美元指數跌破100點,引發了外匯匯率劇烈震盪。

那麼,什麼是外匯呢?

簡單來講就是外國貨幣或以外國貨幣表示的用於國際結算的支付憑證。當我們談論外匯時,實際上是在討論一個國家的貨幣與另一個國家貨幣之間的兌換關係。

在國際貿易中,當日本企業向美國出口商品時,收到的美元貨款就是外匯;當中國遊客在日本消費時,將人民幣兌換成日圓的過程也涉及外匯交易。

什麼是外匯市場?

外匯市場,指在國際間從事外匯買賣,調劑外匯供需的交易場所 。

其核心職能在於:

價值轉換

將一國貨幣(如英鎊)以即時匯率(如 1.2 美元 / 英鎊)轉換為另一國貨幣(美元),支撐跨國貿易結算(如英國企業進口美國商品時的貨款支付)與資本配置(如國際投資中的貨幣兌換)。

風險對沖

企業與投資者透過遠期合約、選擇權等工具管理匯率波動風險,例如出口商鎖定歐元兌美元匯率以規避回款時的貶值損失。

外匯市場的主要特徵是什麼?

規模龐大

作為全球最大金融市場,外匯市場日均交易量超過 6 兆美元(2023 年 BIS 統計),是全球股票市場日均交易量的 20 倍以上。這種巨大的規模意味著市場有足夠的深度和流動性,即使是大額交易也不太容易對匯率產生過度的影響。

24 小時連續交易機制

依托全球金融中心的時區差,外匯市場形成 「全天候交易閉環」。投資者可以在任何時間段進行交易。這使得投資者能夠根據自己的時間表和市場情況,靈活地參與交易,不錯過任何投資機會。

高度流動性與多元參與者

市場參與者涵蓋銀行間交易商、跨國企業、避險基金、央行及主權財富基金等等。這種多元化結構確保主流貨幣對(如美元 / 日圓)的點差穩定在 1-3 個基點(0.01%-0.03%),即使在極端行情下,也能透過做市商報價快速修復流動性,

外匯市場有哪些交易方式?

即期外匯交易(Spot Trading)

現貨交易是最基本的外匯交易方式,指在成交當日或以後的兩個營業日辦理實際貨幣交割的外匯交易 。

核心特徵:

價格透明:即時反映市場供需,提供即時報價。

實物交割:買賣雙方直接兌換貨幣(如企業將 100 萬美元以即時匯率兌換為 91 萬歐元用於進口支付)。

低槓桿或無槓桿:主要服務於真實貿易與資本流動需求

外匯期貨交易(Futures Trading)

外匯期貨交易是在期貨交易所進行的標準化合約交易。交易雙方約定在未來的某個特定時間,依照預先決定的匯率買賣一定數量的貨幣。

核心特徵:

合約標準化:規定貨幣對、合約規模、交割日期。

保證金制度:通常需繳納合約價值 5%-10% 的保證金。

雙向操作:既可做多(預期升值)也可做空(預期貶值),適合對沖匯率風險。

外匯期權交易(Options Trading)

外匯選擇權交易給予選擇權買方在未來某個時間以約定價格買入或賣出一定數量貨幣的權利,但買方沒有義務必須執行。

核心類型:

買權(Call Option):買方有權以執行價買入貨幣(如支付 100 美元選擇權費,獲得以 1.10 價格買入 1 萬歐元的權利);

賣權(Put Option):買方有權以執行價賣出貨幣(如支付 80 美元選擇權費,以 135 價格賣出 10 萬日圓的權利)。

獨特優勢:

風險有限:最大損失為選擇權費,收益隨匯率波動無限;

交易靈活:這種交易方式為投資者提供了更多的靈活性,投資者可以根據自己對匯率的預期來選擇是否行使選擇權。

差價合約交易(CFD Trading)

差價合約是一種金融衍生性商品,投資人並非實際擁有貨幣,而是透過預測貨幣對價格的漲跌來獲取差價收益。

槓桿放大:具有槓桿效應,投資者可以用較少的資金控制較大的交易頭寸,從而放大收益,但同時也放大了風險。

雙向交易:做多(買漲)或做空(賣跌)均可獲利。

無交割日:可無限持倉,僅需支付隔夜利息。

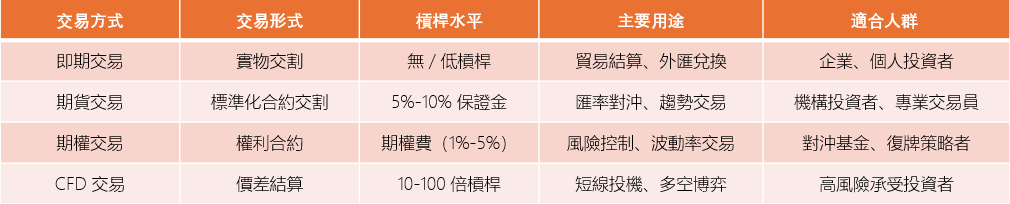

交易方式對比與選擇建議

外匯交易核心術語解析:掌握市場語言的關鍵

貨幣對

在外匯交易中,貨幣對是基本的交易單位。它由兩種不同的貨幣組成,例如歐元 / 美元(EUR/USD)、英鎊 / 美元(GBP/USD)、美元 / 日元(USD/JPY)等 。在貨幣對中,第一個貨幣被稱為基礎貨幣,第二個貨幣則是報價貨幣。以歐元 / 美元(EUR/USD)為例,歐元是基礎貨幣,美元是報價貨幣。其匯率顯示的是 1 單位基礎貨幣(歐元)可以兌換多少單位的報價貨幣(美元) 。如果歐元 / 美元的匯率為 1.1000,就意味著 1 歐元可以兌換 1.1000 美元。

點差

點差是外匯交易中一個重要的概念,它是指外匯買賣價格之間的差值。在外匯交易平台上,會顯示買入價(Bid Price)和賣出價(Ask Price),賣出價高於買入價,兩者之間的差距就是點差。

例如,歐元 / 美元的買入價是 1.0990,賣出價是 1.1000,點差就是 10 點(0.0010)。

點差實際上代表了交易成本,投資者在進行外匯交易時,只有當貨幣對的價格波動超過點差,才能實現盈利 。不同的貨幣對和不同的交易平台,點差可能會有所不同。一般來說,主要貨幣對的點差相對較小,因為它們的市場流動性高,交易活躍;而一些交叉貨幣對或新興市場貨幣對的點差可能較大 。

槓桿(Leverage)與保證金(Margin)

槓桿是外匯交易中一種強大的工具,它允許投資者用較少的資金控制較大金額的交易 。槓桿通常以比例的形式表示,如 1:100、1:200、1:500 等。以 1:100 的槓桿為例,意味著投資者只需投入 1 美元的自有資金,就可以控制價值 100 美元的交易頭寸 。槓桿的使用可以放大投資收益,但同時也放大了風險 。如果市場走勢與投資人預期相反,損失也會依照槓桿比例相應放大 。

保證金是投資者在進行槓桿交易時,開設和維持交易頭寸所需存入的資金,它相當於一種抵押金 。保證金的金額是根據交易的合約價值和槓桿比例來計算。

多頭(Long)和空頭(Short)

多頭,又稱做多,是指投資者預期某種貨幣的價值將會上升,於是買入該貨幣對 。 (如做多 USD/JPY,即買入美元、賣出日圓)投資者希望在未來以更高的價格賣出該貨幣對,從而獲利 。

空頭,又稱做空,是指投資者預期某種貨幣的價值將會下跌,於是賣出該貨幣對 。投資人在未持有該貨幣對的情況下,先向交易商借入貨幣對賣出,等匯率下跌後再買入歸還,從中取得差價收益。

停損(Stop Loss)與停損(Stop Profit)

停損和止盈是外匯交易中用來控制風險和鎖定利潤的重要工具 。

停損是指預設虧損底線,當市場價格朝著不利於自己的交易方向波動,達到或超過這個價格水準時,交易系統會自動平倉,以防止進一步的損失 。

止盈則是鎖定獲利目標,當市場價格朝著有利於自己的交易方向波動,達到或超過這個目標價格時,交易系統會自動平倉,從而鎖定利潤 。合理設定止盈位可以幫助投資者在獲得一定利潤時及時落袋為安,避免因市場反轉而導致利潤回吐 。

點(Pip)

點是外匯價格的最小變動單位 。對於大多數貨幣對來說,一個點等於 0.0001,但對於日元貨幣對,一個點通常等於 0.01 。在標準手(10 萬單位基礎貨幣)的交易中,1 點的價值通常為 10 美元 。例如,投資者買入 1 標準手歐元 / 美元,當價格上漲 10 點時,獲利為 100 美元(10 點 × 10 美元 / 點) 。

滑點(Slippage)

滑點是指投資者下單後的實際執行價格與預期價格之間的差異 。常見於 極端行情(如非農業資料公佈)或 低流動性時段。例如,計劃 1.1000 買入 EUR/USD,實際以 1.1005 成交,0.0005 即為滑點,導致成本增加。

隔夜利息(Swap)

隔夜利息是指投資者在外匯交易中,持倉過夜(即持倉時間超過當天的交易時間)時可能產生的利息收付情況。

收息:買入高利貨幣、賣出低利貨幣(如做多 AUD/JPY),可收到利息。

付息:反向操作需支付利息。

一般情況下,隔夜利息在週一至週五每天計算一次。然而,由於週末市場關閉,週三的隔夜利息通常是三倍,以涵蓋週末兩天的利息。