巴菲特的千億日圓賭注:全球資本為何青睞日本市場?

TradingKey - 四月以來,日經225從32000點成長至近38,000點,漲幅達15%,遠高於標普500的同期表現。除本土投資者參與度提升外,大量海外資金也開始重新關注日本資產。

在2025年波克夏‧哈撒韋股東大會上,華倫‧巴菲特明確表達了對日本市場的長期看好,並持續增持五大日本綜合商社,引發全球投資者關注。

宏觀視角:政策紅利與外在環境形成合力

中美貿易摩擦與全球供應鏈重建正為日本產業提供重要窗口。作為傳統製造強國,日本憑藉在半導體、精密儀器等高附加價值領域的技術積累,以及穩定安全的營商環境,成為全球高端製造業回流的重要目的地。

以半導體設備產業為例,2024年以來,日本對華半導體製造設備出口額年增高達84.7%。東京電子在中國的營收佔比達46.9%,創歷史新高,顯示日本企業在全球供應鏈中的關鍵地位日益加強。

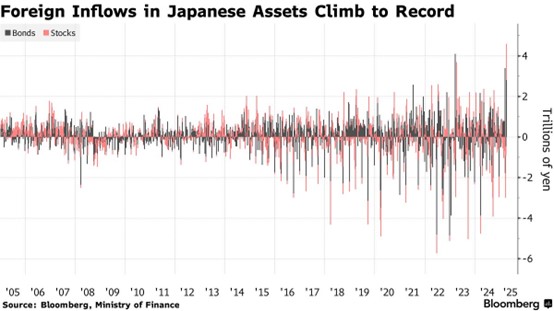

隨著全球資產配置結構變化,日本正被越來越多國際資金視為「避風港」。根據日本財務省數據,數據顯示4月4日當週,流入日本股市的外資自1月底以來首次轉為正值,淨買進1.81兆日圓股票。加上淨買入日本債券,流入總額達2.8兆日圓,創下有紀錄以來的最高水準。

來源:彭博社

持續的寬鬆貨幣政策或許為日本企業扮演了托底角色。截至目前,日本基準利率仍維持在0.50%,為全球最低水準之一。這項超低利率將企業融資成本長期維持在低位,有效支持資本支出與基礎投資擴張,為企業獲利與股價上行提供基礎。

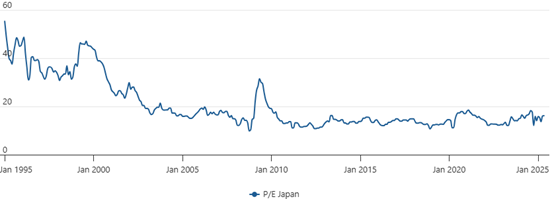

另一方面,在美股估值較高背景下,日本股市仍處於價值窪地區間。根據彭博數據,截至2024年第二季度,東京證券交易所主機板(Prime Market)整體本益比為16.2倍,遠低於同期標普500指數的26.8倍。這種顯著的估值落差,為資金流入提供充足前提,也為未來價值重估開啟空間。

來源:World PE Ratio

值得關注的是,近年來日本政府持續推動的公司治理改革正在取得實質進展。 《公司治理準則》的強化正促使越來越多日本企業重視股東回報,採取更積極的現金股利和股票回購政策。例如,三菱商事已連續10年提高派息,而雙日株式會社預計到2025財年將其派息總額提高49%。這種趨勢不僅提升股東回報率(ROE),為市場帶來結構性估值提升的機會。

中觀聚焦: 日本具有優勢的產業

日本汽車零件產業佔據全球供應鏈關鍵環節。電裝(6902)的汽車半導體市佔率達23%,三菱馬達的車載感測器佔全球高階市場31%。而整車也佔據關鍵位置,豐田(7203)2025年3月期財報顯示,其全球銷量達1,045萬輛,佔全球市場份額18.3%。此外在氫能源汽車領域,日本技術領先,具備長期超越中美的潛力。

日本在AI領域也有先進的技術。日本在工業機器人、光學元件等領域的全球市佔率超 50%(如發那科、佳能)。東京電子2025年Q1財報顯示,其半導體蝕刻設備營收年增21%,佔全球邏輯晶片設備市場38%。其中,其5nm以下蝕刻設備技術也建構顯著技術壁壘。

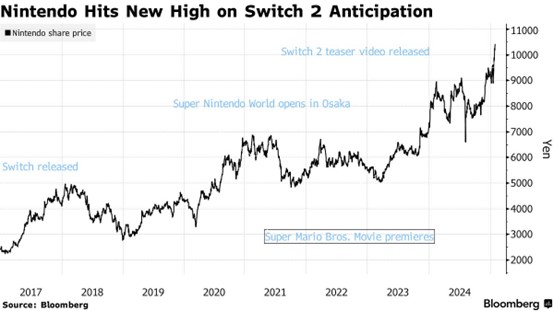

日本文化產出也帶動了遊戲公司的發展,任天堂(Nintendo)是日本乃至全球遊戲產業中最具影響力的公司之一。 任天堂Switch 2於2025年4月全球發布,其硬體效能升級(支援虛擬實境技術)和向下相容特性,可望啟動超1.5億台Switch用戶的換機需求。高盛預測,新主機將推動任天堂活躍用戶數創歷史新高,並給予12個月目標價13,600日圓(潛在漲幅26%)

來源:彭博社

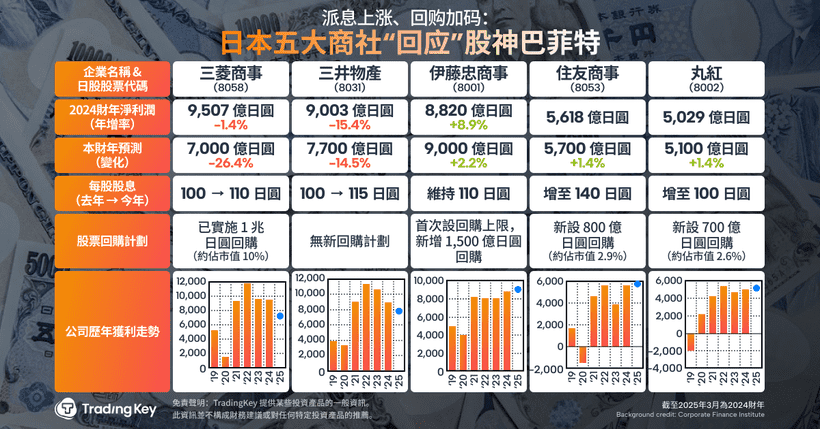

巴菲特青睞的日本五大商社(伊藤忠、丸紅、三菱商事、三井物產、雙日)業務涉及能源、金屬、機械、化工、食品等多個板塊,形成完整產業鏈閉環。 2024年,五大商社平均股利率超過5%(同期標普500僅1.5%),同時大規模回購持續推進,年內股票回購總額達2.2兆日圓,為投資人提供「高股利+強力回購」的雙重報酬模式,增強資產穩定性。

不可忽視的潛在挑戰

首先,美國加徵汽車關稅政策可能嚴重衝擊日本支柱產業。汽車產業上下游聯動強,涉及鋼鐵、物流、電子等多個產業,相關就業人口達558萬人,約佔全國總就業人口10%。若貿易壁壘擴大,可能帶來產業鏈萎縮風險。

同時,美元長期走弱或聯準會降息預期加強,可能推動日圓升值壓力。由於五大商社70%以上的收入來自海外,匯率波動可能侵蝕其獲利能力。

值得注意的是,日本國內長期面臨人口老化問題,內需成長潛力有限,或將在中長期限制宏觀基本面擴張。