日本6月通膨點評:對日圓匯率的影響

TradingKey - 2025 年 7 月 18 日,日本公佈了 6 月的通膨數據。當月整體 CPI 為 3.3%,相較於 5 月的讀數降低了 0.2 個百分點。市場預期得以驗證,剔除新鮮食品後的全國消費者物價指數(CPI)年比漲幅,從 5 月的 3.7% 下降至 6 月的 3.3%。東京 6 月 CPI 的明顯下滑、能源及公用事業價格的回落,再加上日本政府不斷投放應急大米儲備,這些因素一起對 6 月的通脹率起到了抑製作用。從未來走勢來看,雖然日本的高通膨大機率已過頂峰,但短期內仍會超過日本央行 2% 的目標。這可能使得該央行於 2025 年第三或第四季重新開啟升息進程。與之不同的是,聯準會預計將在 2025 年 9 月重啟降息。隨著政策利差的縮小,我們覺得日圓對美元有升值的可能性。

來源:TradingKey

正文

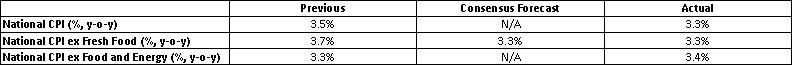

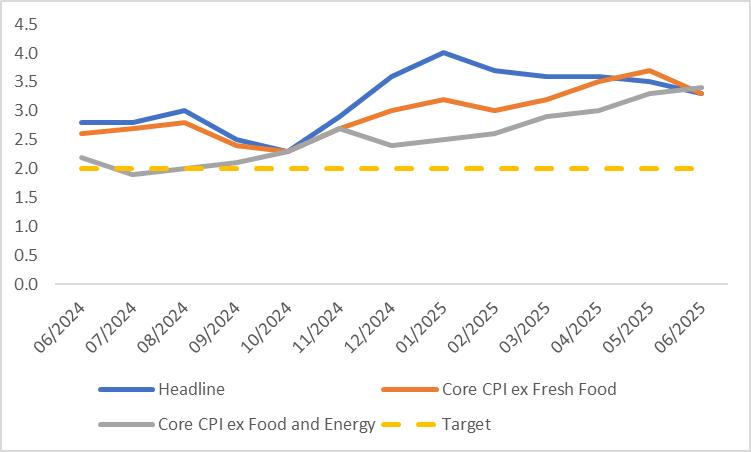

2025 年 7 月 18 日,日本公佈了 6 月的通膨數據。當月整體 CPI 為 3.3%,相較於 5 月的讀數降低了 0.2 個百分點。市場預期得以驗證,剔除新鮮食品後的全國消費者物價指數(CPI)年比漲幅,從 5 月的 3.7% 下降至 6 月的 3.3% (圖 1 和圖 2 ) 。

圖1:市場普遍預測與實際數據對比

來源:路孚特,TradingKey

圖2:日本全國消費者物價指數(%,年比)

來源:路孚特,TradingKey

這現象的出現,主要受到三個關鍵因素的推動:

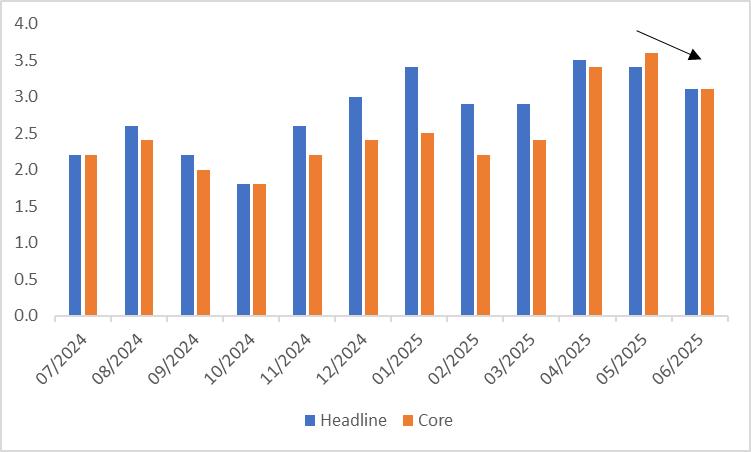

其一,東京地區 6 月的消費者物價指數(CPI)出現了明顯下滑,其中整體 CPI 下降 0.3 個百分點,核心 CPI 下降 0.5 個百分點。由於東京的通膨數據具有領先性,其成長放緩對日本全國的通膨數據造成了較為突出的影響(圖 3)。

其二,汽油價格一改 5 月上漲的態勢,6 月季減。此外,東京等地區臨時調低了水費,這直接導致能源及公用事業分項的數值走低。

其三,由於日本政府不斷放出應急米儲備,供給量的提升減輕了食品價格的上漲勢頭,進一步對通貨膨脹起到抑製作用。

圖3:東京消費者物價指數(%,年比)

來源:路孚特,TradingKey

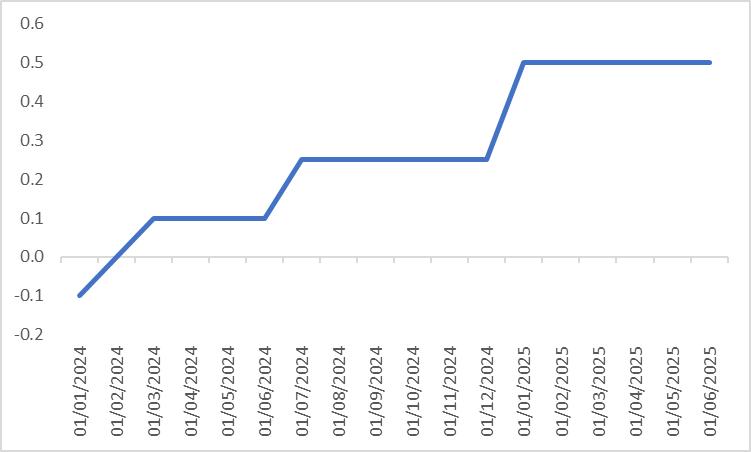

看向未來,雖然日本的高通膨或許已走過最高點,但短期內估計仍會超出日本銀行(央行)設定的 2% 目標。在貨幣政策上,日本央行自 2024 年 3 月結束負利率政策後,累計升息幅度已達 60 個基點(圖 4)。 2025 年 6 月 17 日,日本央行把政策利率穩定在 0.5%,同時宣布從 2026 年 4 月開始,將資產負債表的縮減速度從每季 4,000 億日圓下調至 2,000 億日圓。儘管這行動表面上顯得偏向寬鬆,但我們覺得這種情況很難維持。考慮到短期內通膨預計仍會明顯高於目標水平,我們推測日本央行會轉向鷹派態度,並在 2025 年第三季或第四季重新開啟升息進程。與之不同的是,聯準會預計將在 2025 年 9 月重新啟動降息。隨著兩國政策利差的縮小,我們認為日圓有希望對美元出現升值。

圖4:日本央行政策利率(%)

來源:路孚特,TradingKey

日本6月通膨前瞻:料回落但仍超目標,短線支撐日圓

TradingKey - 日本定於 2025 年 7 月 18 日發布 6 月通膨數據,市場普遍預測,剔除生鮮食品的全國消費者物價指數(CPI)同比漲幅將從 5 月的 3.7% 回落至 3.3%。 我們認同這一預期。 東京 6 月 CPI 的顯著下降、能源及公用事業價格的走低,以及日本政府持續釋放應急大米儲備,這些因素預計將共同抑制 6 月的通脹率。 展望未來,儘管日本的高通脹可能已過峰值,但短期內仍將高於日本央行 2% 的目標。 這或許會促使日本央行在 2025 年第三或第四季度重啟加息週期。 相比之下,美國聯邦儲備委員會(美聯儲)預計將在 2025 年 9 月重啟降息。 隨著政策利差收窄,我們認為日圓對美元有升值空間。

.jpg)

來源:TradingKey

日本將於 2025 年 7 月 18 日公佈 6 月通膨數據。市場普遍預測,剔除新鮮食品後的全國消費者物價指數(CPI)年漲幅將從 5 月的 3.7% 降至 3.3%(圖 1 和圖 2)。我們認同這項預期並認為整體 CPI 和核心 CPI 均將低於上月水準。

.jpg)

圖1:市場普遍預測 來源:路孚特,TradingKey

.jpg)

圖2:日本全國消費者物價指數(%,年比) 來源:路孚特,TradingKey

這主要由三個關鍵因素驅動:

首先,东京 6 月消费者物价指数(CPI)大幅下降,整体 CPI 和核心 CPI 分别下降 0.3 和 0.5 个百分点。作为领先指标,东京通胀数据的放缓对日本全国通胀数据产生了显著影响(图 3)。

其次,汽油價格扭轉了 5 月的上漲趨勢,6 月季減。再加上東京等地區臨時下調水費,直接拉低了能源及公用事業分項的數值。

最後,隨著日本政府持續釋放應急米儲備,供應的增加可能會緩解食品價格的上漲壓力。這將進一步有助於抑制通貨膨脹。

.jpg)

圖3:東京消費者物價指數(%,年比) 來源:路孚特,TradingKey

展望未來,儘管日本的高通脹可能已過峰值,但短期內預計仍將高於日本銀行(央行)設定的 2% 目標。 貨幣政策方面,日本央行自 2024 年 3 月結束負利率政策以來,已累計升息 60 個基點(圖 4)。 2025 年 6 月 17 日,日本央行將政策利率維持在 0.5% 不變,並宣佈自 2026 年 4 月起,將資產負債表縮減速度從每季度 4000 億日元降至 2000 億日元。 儘管這一舉措看似偏向寬鬆,但我們認為這種態勢難以持續。 鑒於短期內通脹預計仍將顯著高於目標水準,我們預計日本央行將轉向鷹派立場,並在 2025 年第三或第四季度重啟加息週期。 相比之下,美國聯邦儲備委員會(美聯儲)預計將於 2025 年 9 月重啟降息。 隨著兩國政策利差收窄,我們認為日元有望對美元升值。

.jpg)

圖4:日本央行政策利率(%) 來源:路孚特,TradingKey