美元承压,信用评级下调和政策不确定性扰动市场

- 穆迪将美国信用评级从“AAA”下调至“AA1”,因财政前景恶化。

- 特朗普声称在促成俄罗斯与乌克兰停火谈判方面取得成功。

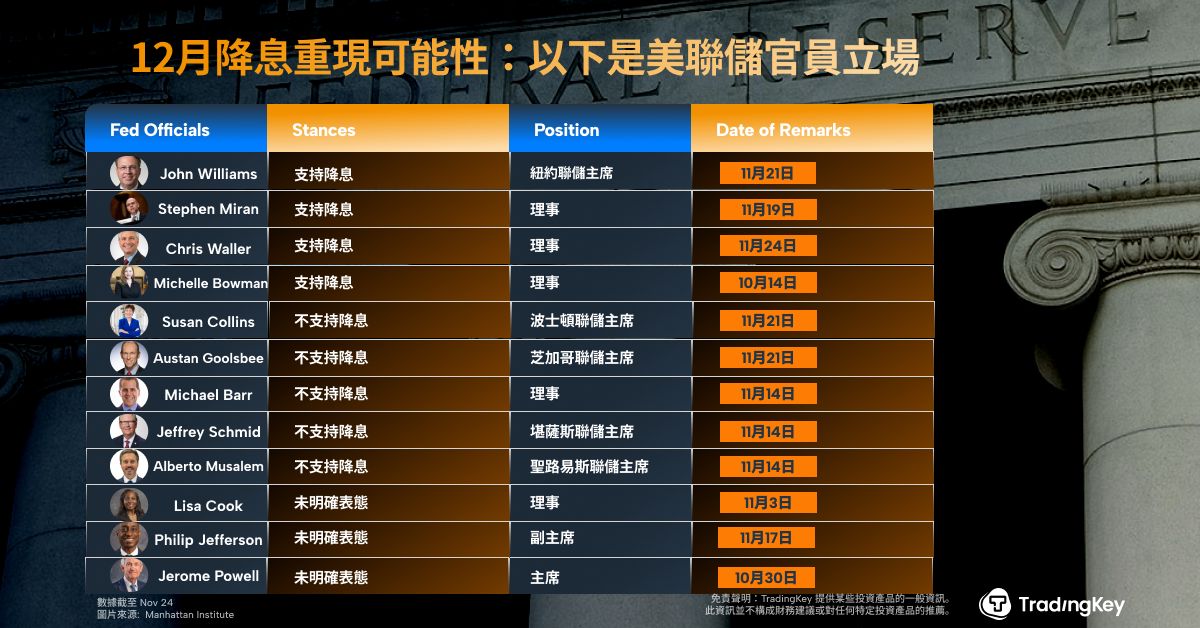

- 美联储官员强调观望立场;贸易政策增加经济不确定性。

- DXY维持在100.30附近,夏季降息的可能性越来越小.

美国美元指数(DXY)跟踪美元(USD)对六种主要货币的表现,本周初仍维持在100.30水平附近,穆迪下调美国信用评级后,市场看空情绪依然存在。此次下调凸显了对财政恶化和特朗普总统任内关税引发的扭曲的担忧加剧。

与此同时,市场对特朗普宣布恢复俄罗斯与乌克兰停火谈判的消息反应平淡。由于美联储官员保持谨慎,并呼吁在承诺政策变化之前需要更多的明确性,DXY难以找到上行动能。

每日市场动态摘要:最早也要等到夏季

- 穆迪将美国信用评级下调至“AA1”,理由是财政担忧和特朗普时代关税下宏观经济指标疲软。

- 特朗普总统声称在重启俄罗斯与乌克兰停火谈判方面取得个人成功;梵蒂冈愿意主办谈判。

- 美联储的卡什卡里和杰斐逊指出,贸易政策带来的重大不确定性对投资和招聘计划造成压力。

- 白宫顾问凯文·哈塞特暗示将有更多双边贸易协议,但细节仍然稀少。

- 美联储主席鲍威尔预计将在本周晚些时候发言,市场消化政策有效性面临的风险。

- 交易者对美元作为避险资产的角色持怀疑态度,市场对协调的亚洲货币升值的担忧也在加剧。

- 市场预计6月利率维持在4.25%–4.50%的概率为91.6%,7月不变的概率为65.1%。

- 然而,到9月,降至4.00%–4.25%的可能性几乎是抛硬币(49.6%)。预计在2025年及2026年将进一步降息,可能在2026年底达到3.25%–3.50%。

美元指数技术分析:美元看跌信号已显现

美元指数交易在100.30附近,日内波动不大,位于100.06的支撑和100.90的阻力之间。相对强弱指数(RSI)在40左右,商品通道指数(CCI)也在40左右,均表明中性动能,而移动平均收敛/发散(MACD)显示出轻微的买入信号。动能(10)徘徊在零附近,偏向看跌。20日简单移动平均线(SMA)支持买入偏向,但100日和200日简单移动平均线,以及10日指数移动平均线(EMA)和10日简单移动平均线均指向长期卖出信号。阻力位在100.30、100.57和100.58,关键支撑位在100.10和99.94。

在4小时图上,动能更明显地呈现负面:移动平均收敛/发散(MACD)发出卖出信号,指数和简单移动平均线(10、20)均呈现看跌排列,而随机振荡器(%K线)保持中性。如果情绪恶化,可能会重新测试94.19–98.18的斐波那契回撤支撑位。

美元 FAQs

美元(USD)是美国的官方货币,也是许多其他国家的“事实上”货币,与当地纸币一起流通。根据 2022年的数据,美元是世界上交易量最大的货币,占全球外汇交易额的88%以上,平均每天交易6.6万亿美元。 第二次世界大战后,美元取代英镑成为世界储备货币。在其历史上的大部分时间里,美元都是由黄金支撑的,直到1971年布雷顿森林协定(Bretton Woods Agreement)废除了金本位制。”

“影响美元价值的最重要的单一因素是货币政策,这是由美联储(Fed)决定的。美联储有两项任务:实现物价稳定(控制通胀)和促进充分就业。它实现这两个目标的主要工具是调整利率。当物价上涨过快,通货膨胀率高于美联储2%的目标时,美联储将加息,这有助于美元升值。当通货膨胀率低于2%或失业率过高时,美联储可能会降低利率,这将给美元带来压力。”

在极端情况下,美联储还可以印更多美元,实施量化宽松政策。量化宽松是美联储在陷入困境的金融体系中大幅增加信贷流动的过程。这是一种非标准的政策措施,用于信贷枯竭,因为银行不愿相互放贷(出于对交易对手违约的担忧)。当仅仅降低利率不太可能达到必要的效果时,这是最后的手段。这是美联储在2008年金融危机期间对抗信贷紧缩的首选武器。它涉及到美联储印刷更多的美元,并用这些美元主要从金融机构购买美国政府债券。量化宽松通常会导致美元走软。”

量化紧缩(QT)是一个相反的过程,即美联储停止从金融机构购买债券,不再将其持有的到期债券的本金再投资于新的购买。这通常对美元有利。