美国CPI微升,市场反向加码降息押注:背后逻辑解读

TradingKey - 美东时间上午,美国公布7月CPI数据:核心CPI同比升至3.1%,创五个月新高,高于预期的3.0%;环比上涨0.3%,为今年1月以来最高,符合预期且高于前值0.2%。整体CPI同比为2.7%,低于预期的2.8%,与前值持平;环比增长0.2%,符合预期,低于前值0.3%。

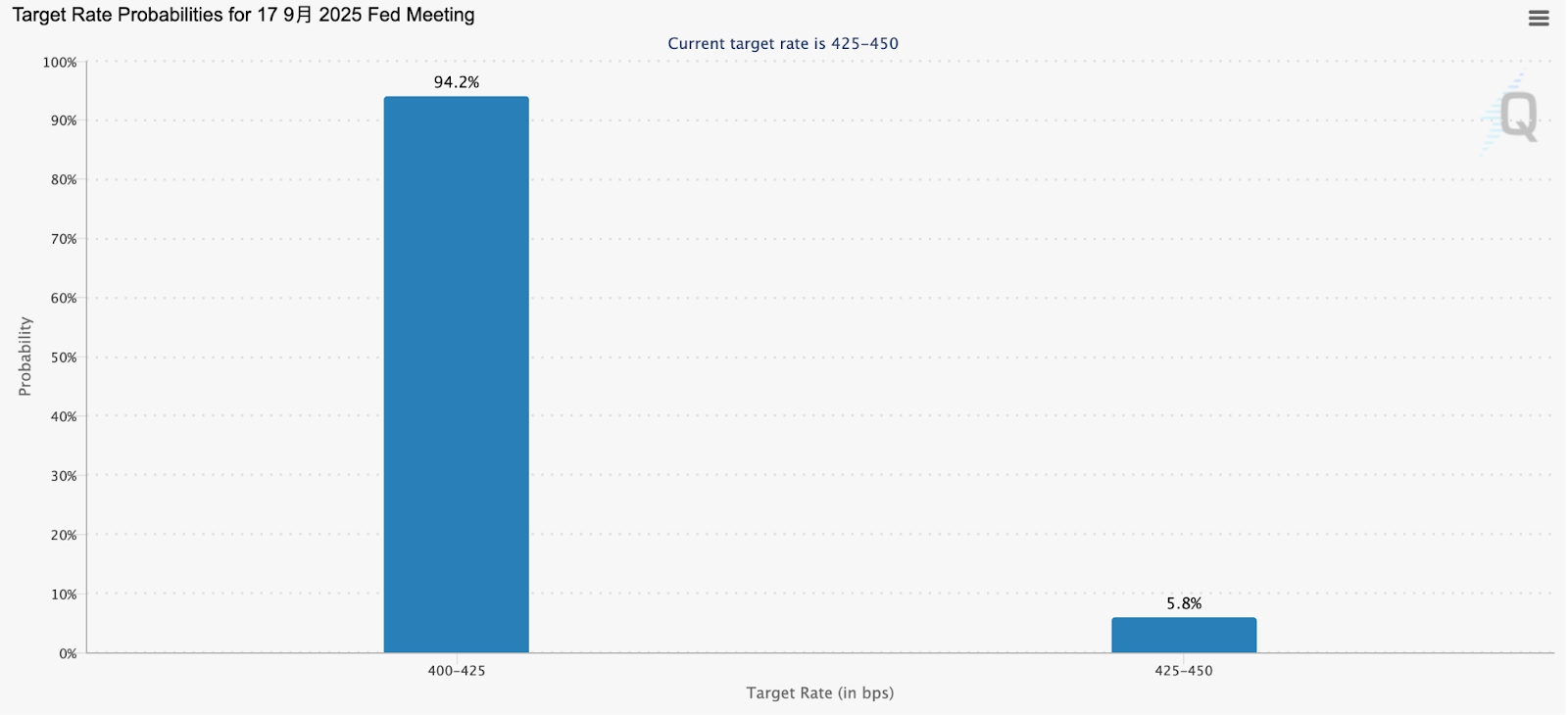

数据公布后,现货黄金一度触及每盎司3354美元,美元指数短线回落逾30点,英镑兑美元突破1.35,美元兑日元跌破148;美国短期利率期货走低,交易员显著加大对美联储9月降息的押注,并维持年底前再次降息的预期。

【来源:CME Group】

表面上,核心通胀回升意味着价格压力依旧顽固,尤其是服务业与部分商品的价格粘性未完全缓解。分析师Anstey指出,这是六个月来首次核心CPI月度数据未低于预期,暗示通胀可能再度走高,不利于美联储放松政策。他特别提到,视频与音频产品价格在关税影响下大幅上涨,年率涨幅创2021年以来最大。按传统逻辑,这种迹象应促使美联储延长高利率周期,防范通胀反弹。

然而,市场反应却截然相反。分析师Jersey认为,整体CPI的温和增长反映能源与部分食品价格持续走低,而未来数月美联储更偏好的PCE物价指数可能逼近2%的通胀目标,加之近期美国就业与制造业数据转弱,经济动能明显放缓,令政策重心逐渐倾向增长端风险。

事实上,市场关注的不是单月通胀读数,而是通胀下行趋势与经济放缓的叠加效应。近期多位美联储官员已暗示年内可能降息,强调需平衡通胀与增长之间的权衡,这被市场解读为提前放松的“政策背书”。在这种背景下,即便核心通胀释放了“黄灯”信号,整体价格压力仍在下降,而经济失速的风险愈发迫近,美联储或更愿意提前行动,以避免硬着陆风险。

因此,本轮CPI数据虽在核心指标上略显“热”,但并未改变市场对美联储在9月开启降息周期的信心,反而强化了年内连续降息的预期。