避险天堂变通缩陷阱:瑞士央行被逼重返负利率时代?

TradingKey2025年6月19日 10:09

TradingKey - 在瑞士本次政策决议前,市场已充分定价瑞士央行将降息25个基点。这一预期主要源于瑞士5月通胀年率跌至-0.1%,旅游和油品价格持续疲软,显示出通缩压力正在加剧。货币政策边际宽松已成为市场共识。

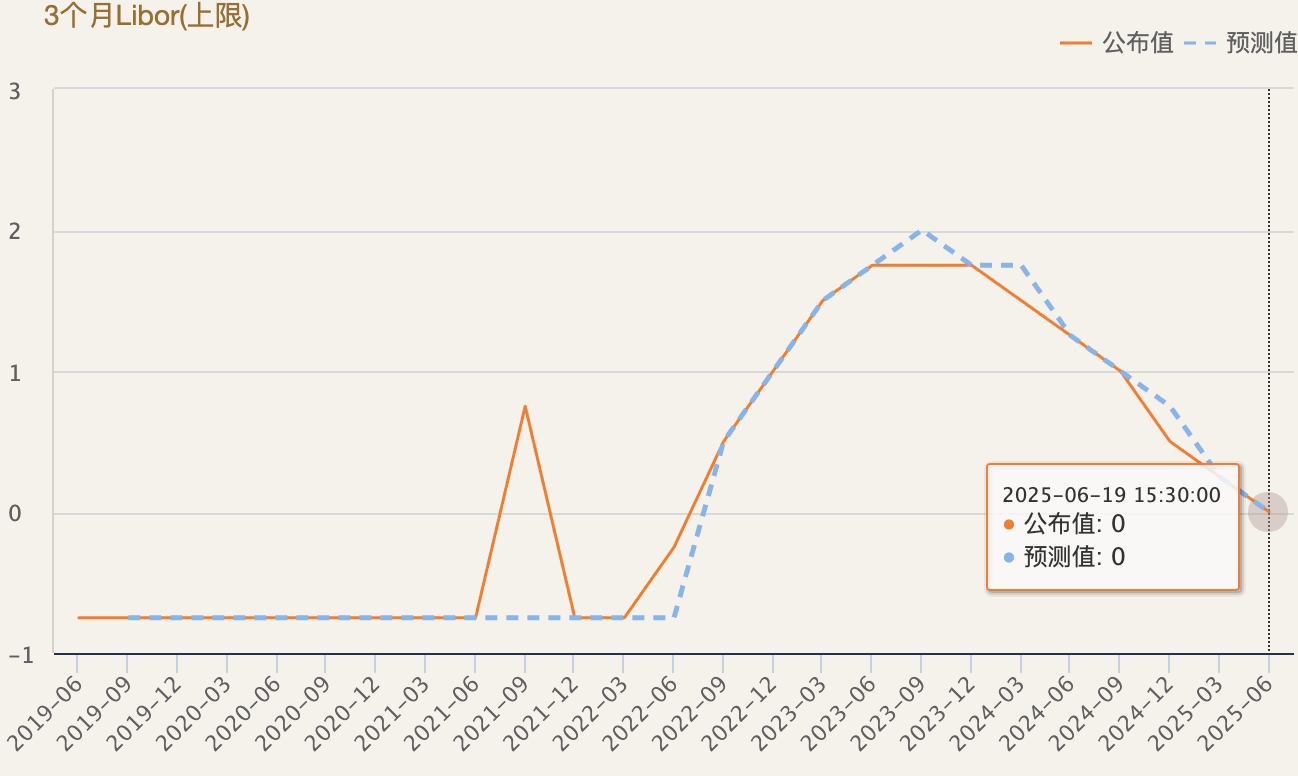

【瑞士央行利率,来源:汇通财经】

作为全球三大避险货币之一,瑞士法郎在地缘政治紧张局势(如特朗普政府的关税政策)和全球经济不确定性加剧的背景下,吸引了大量避险资金流入,导致瑞郎持续升值。

截至2025年,美元兑瑞郎汇率一度跌至0.80,接近十年低位,年内累计升值幅度超过10%。这种强势瑞郎严重削弱了瑞士出口产品的国际竞争力,并进一步加剧了通缩风险。

面对通胀预期持续下修,瑞士央行也同步下调未来三年的通胀预测:2025年通胀预估由0.4%下调至0.2%,2026年为0.5%(原为0.8%),2027年则维持在0.7%。这一调整印证了瑞士内部价格压力的持续缓和。

尽管经济增长预期仍维持在1%-1.5%区间,瑞士央行也在声明中多次强调“全球经济高度不确定”,指出贸易摩擦可能再度升级,并特别关注财政政策变化对增长路径的影响。

叠加瑞郎升值压力与欧美货币政策路径分化,瑞士央行选择维持宽松立场,这使其与其他主要发达经济体之间的政策差距进一步拉大。

随着通缩风险上升,市场普遍预期瑞士央行可能不得不重新考虑恢复负利率政策,以刺激经济并缓解瑞郎升值带来的冲击。

免责声明:本网站提供的信息仅供教育和参考之用,不应视为财务或投资建议。

Tradingkey