对中国货币政策框架改革有什么期待 - 荷兰国际集团

中国央行已发出信号,表示中国货币政策框架可能即将发生变化。我们分析了中国当前的货币政策工具,分析了任何即将发生的变化,并报告了它们的潜在影响。

中国央行行长的言论引发猜测

6月19日,中国人民银行行长潘功胜在陆家嘴论坛上发表演讲,讨论了当前货币政策立场和未来中国货币政策框架的走向。

潘行长指出,一些央行将短期操作利率作为主要政策利率,其他利率可能“软化作用”。这引发了一场讨论,即中期贷款便利作为主要政策利率是否将逐步被取消,而代之以7天期逆回购利率。

在接下来的几周,中国央行还发布了几项公告,表明这一进程正在进行,包括将公开市场操作扩大至盘后交易时段,并宣布将开始从一级交易商处借入政府债券。

看看中国的一些关键利率

来源:荷兰国际集团(ING)

中国目前的主要基准利率和政策工具

即使在最好的时期,关于货币政策框架和工具的讨论往往也很难让人理解,而央行的政策工具包还在不断扩大。以下是主要政策利率和工具的简要介绍,而不是试图列出一份详尽的清单:

主要利率(基于价格的工具):

贷款优惠利率(LPR)——这些利率通常被视为值得关注的“主要利率”,因为它们是中国大多数贷款活动的基准,1年期利率与普通消费贷款挂钩,5年期利率与抵押贷款挂钩。中国人民银行下属的全国银行间融资中心(NIFC)根据20家商业银行各自的优惠贷款利率报价计算出这一利率。LPR是在去除顶部和底部报价,然后对剩余报价进行算术平均后得出的。

中期贷款便利(MLF)——这是中国人民银行目前的主要政策利率,每月设定一次。MLF是指银行利用合格抵押品从中国央行借入1年期资金的利率。这一利率通常会对商业银行的贷款优惠利率产生直接影响,并在几天后更新。24小时,通过该设施的交易量为2.29万亿元人民币。MLF利率由中国人民银行设定,但银行主动利用MLF。

逆回购利率——这是中国人民银行的短期政策利率,也是中国人民银行从商业银行购买政府证券,并在未来将其出售的利率,从而为银行提供短期流动性。最常见的期限是7天或14天,但偶尔也会使用更长的期限。这一利率低于常备贷款便利,后者允许更广泛的资产池(包括公司债券、绿色债券等)用作抵押品。潘行长的言论表明,央行有意将7天期逆回购利率作为未来的主要政策利率。

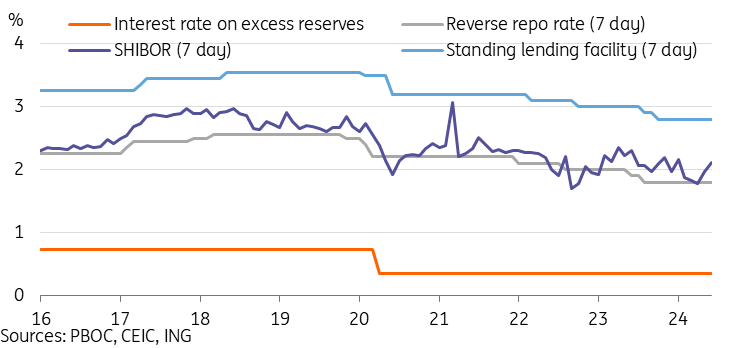

利率走廊:利率走廊表示市场利率的上下限;上限和下限代表银行从央行借款和向央行放贷的利率,因为央行的交易对手风险最小。常备贷款便利和超额准备金利率构成了中国的利率走廊。7天期逆回购利率是政策利率,而1周期上海银行同业拆放利率(SHIBOR)是市场利率,两者都在这个区间内。

- 常备贷款便利(SLF)——在2013年成立时,SLF向商业银行提供1-3个月的贷款。这些天,隔夜和7天利率都是可用的,这代表了利率走廊的上限。相对于MLF, SLF的使用率较低。

- 超额准备金利率——这是银行将超额准备金存入中央银行所获得的利率,由于这是一种无风险期权,它代表了利率走廊的下限。

- 在撰写本文时,7天SLF利率为2.80%,而超额准备金利率为0.35%。与大多数其他国家相比,这条走廊相当宽。

量化工具:中国人民银行利用其资产负债表来调整货币基础和流动性状况。从历史上看,中国人民银行旨在为M2和总融资设定具体的量化目标。

- 存款准备金率(RRR):中国人民银行要求银行在中央银行持有一定数量的准备金。调整这一比率会影响银行能够借出多少钱。这一工具的有效性取决于是否存在被压抑的借贷需求。

- 公开市场操作(OMO):中国人民银行在必要时以回购和逆回购的形式进行公开市场操作,以影响市场利率和流动性。这些主要是短期操作,7天期逆回购利率是OMO的主要利率,但中国央行已表示,希望将交易范围扩大到更长期证券。在OMO中,中国央行采取了主动。

结构性工具:中国人民银行还向金融机构和政策性银行提供贷款便利,以促进特殊贷款(绿色贷款、创新贷款、基础设施贷款、微型和小型企业贷款等)。其中一个大型结构性工具是质押补充贷款计划,截至2024年6月底,该计划的未偿贷款总额为2.82万亿元人民币。此外,中国人民银行还制定了各种特殊利率政策,包括抵押贷款利率下限。

以上列出的工具是中国人民银行的主要杠杆,但绝非详尽无遗。中国人民银行的一份文件的英文翻译,其中有更多的细节可以在这里找到。

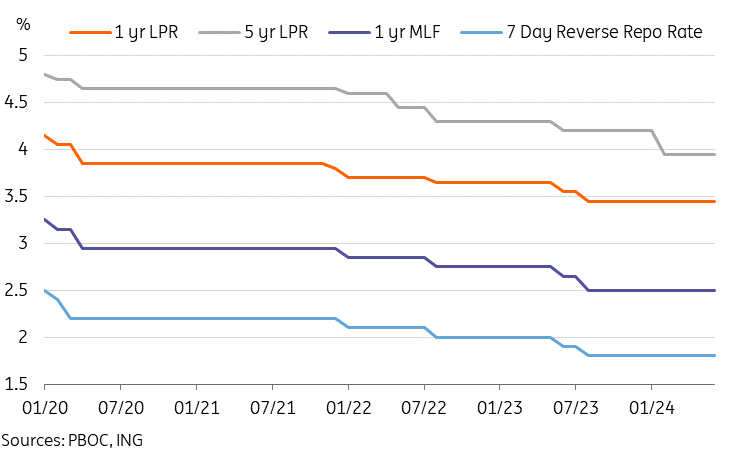

近年来,中国的主要利率一直处于逐步宽松的轨道上

即将发生的变化是什么?为什么?

货币政策改革的主要目的是改善政策传导,使央行能够更有效地影响实际市场利率。目前,MLF在影响以LPR表示的中期市场利率方面是有效的,但短期利率往往在7天回购利率(中国人民银行的短期政策利率)的基础上波动。考虑到中国相对较宽的利率走廊,这种波动有时会很明显。

现阶段的细节仍然不多,但潘行长的言论表明,未来的货币政策框架将逐步转向以短期利率为目标。他指出,目前中国的7天期逆回购利率基本完成了这一角色,这意味着这将是未来的主要政策利率。政策沟通可能会逐渐转向强调7天期逆回购利率而非MLF利率是主要政策利率。

最近的公告表明,我们可能会看到更频繁的公开市场操作,以更好地管理短期利率,以更接近中国人民银行的目标利率,而不是在更大的利率走廊内波动。

作为这一改革的一部分,中国人民银行还旨在改善从短期利率到长期利率的传导机制。增加政府债券交易作为一种新的政策工具,可能也会让中国央行对长期收益率施加一些影响。

在这一声明之后,一个常见的问题是,将债券交易纳入政策工具箱是否意味着要控制收益率曲线或实施量化宽松政策。更有可能的是,这些政策杠杆将主要用于管理流动性和控制过度的市场波动,而不是像发达市场央行的量化宽松或YCC政策那样,作为一种刺激形式。话虽如此,这一政策工具的加入确实为未来必要时采取此类行动打开了窗口。

另一个常见的问题是,政策转变是否意味着我们将看到MLF逐步退出或退休。这场讨论主要是由于潘的评论,“其他利率”将“软化其作用”作为政策利率。但是,多边货币基金仍然是中期筹资的一个相当重要的工具;截至2009年底,MLF余额为7.07万亿元,上半年为2.29万亿元。因此,即使它不再是主要政策利率,我们预计MLF仍将是一个相关工具,任何逐步退出都将是渐进的。

中国人民银行还表示,希望改革和完善LPR,以更好地反映给客户的实际市场利率。我们尚未看到如何实现这一目标的细节,但令人担忧的是,给予客户的实际优惠利率并不总是与银行向NIFC报价的LPR相符。

最后,中国央行表示,将逐步弱化对量化目标的关注。当前的货币政策目标是M2和融资总量。重点可能会转向以价格为基础的目标,即市场利率,而不是坚持量化目标。

目前还没有给出这些变化的时间表,我们预计这个过程将是渐进的,以避免对市场造成干扰。

中国目前有较宽的利率走廊,短期市场利率偶尔会偏离政策利率

这些变化将对市场产生什么影响?

假设对货币政策框架的调整继续以透明和渐进的方式进行,那么市场影响很可能是有限的。

- 货币政策方向不受影响:从历史上看,中国主要利率的调整大多是同步的,因此对特定利率的关注不应改变总体政策方向。

- 扩大央行公开市场操作,降低短期利率和债券市场波动;

- 如果焦点转向短期利率,更积极的公开市场操作以缩小利率走廊,可能会降低短期市场利率的波动性。如果中国央行的这些努力取得成功,SHIBOR应该更接近逆回购利率。

- 将长期债券交易纳入政策工具,也让中国央行有了在其认为市场走向极端时进行干预的选择。目前,中国央行正在借入政府债券进行出售,这在真空中通过直接出售增加了收益率的上行压力,并影响了市场预期。实际上,这种压力可能不足以抵消其他因素。

- 预计最高人民币政策不会发生变化:市场一直在讨论中国人民银行的框架转变或特朗普政府下提高关税的可能性是否会引发中国人民银行汇率政策的巨大转变。潘行长重申,“中国货币政策的最终目标是保持币值稳定,从而促进经济增长”。这与之前的指导意见一致,即政策制定者认为稳定的人民币有利于中国的长期增长,这意味着不会改变目前的立场。

- MLF借贷不会中断:我们预计MLF不会突然结束,因此需要利用这一工具的银行可以继续这样做,这方面应该不会出现中断。

在政策制定者审查其政策工具时,央行偶尔会调整政策利率,这种情况并非史无前例,但相对较少发生。通常在重大变化之前有足够的沟通,最终的影响不会造成太多的不确定性或波动性。

从长远来看,这些改革措施旨在完善以市场为基础的利率监管体系,并赋予中国人民银行更灵活的工具来影响市场利率。如果成功,这些改革可以改善中国货币政策的传导。