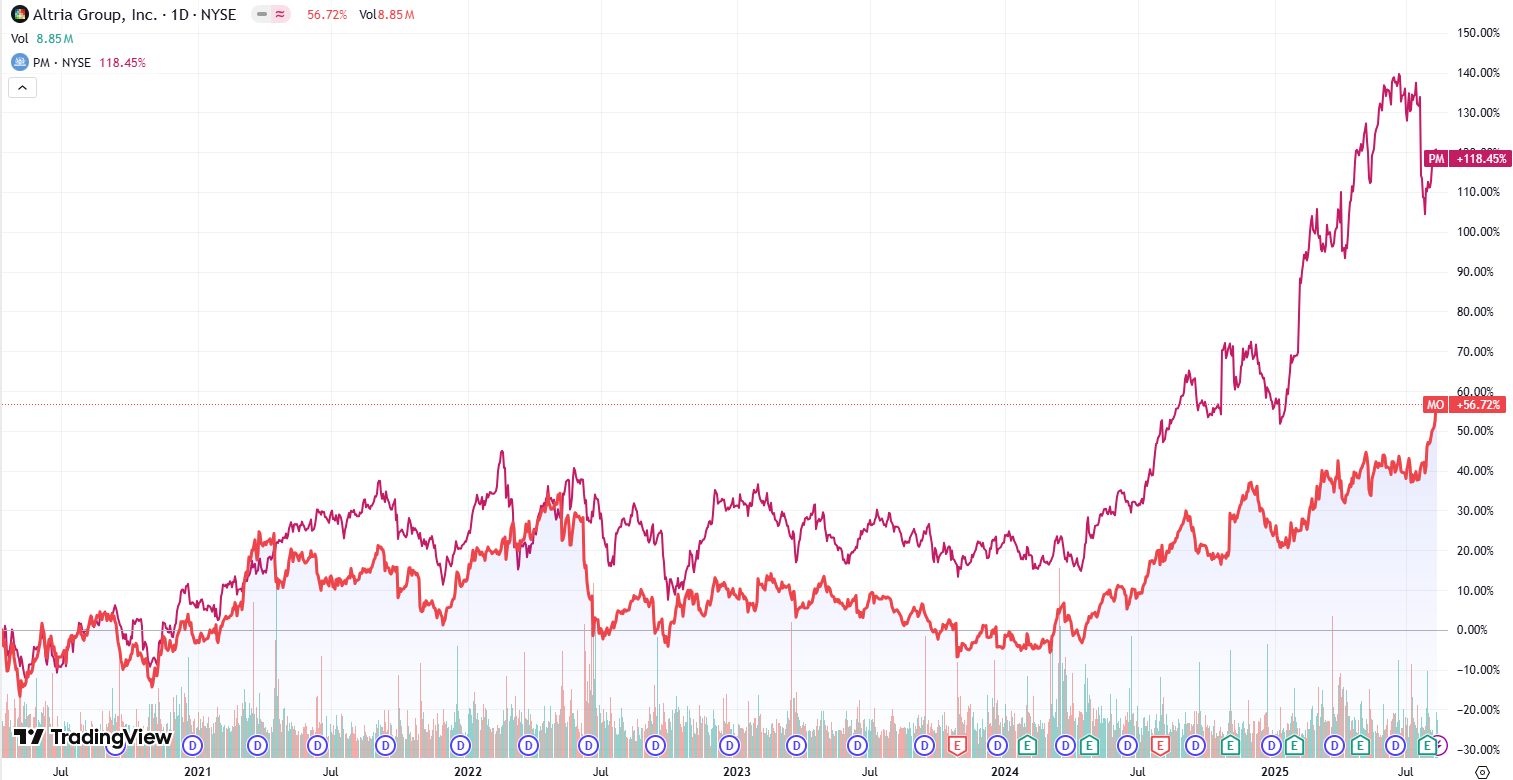

谁干掉谁?Altria与Philip Morris International争夺烟草霸主地位

.jpg)

投资论点

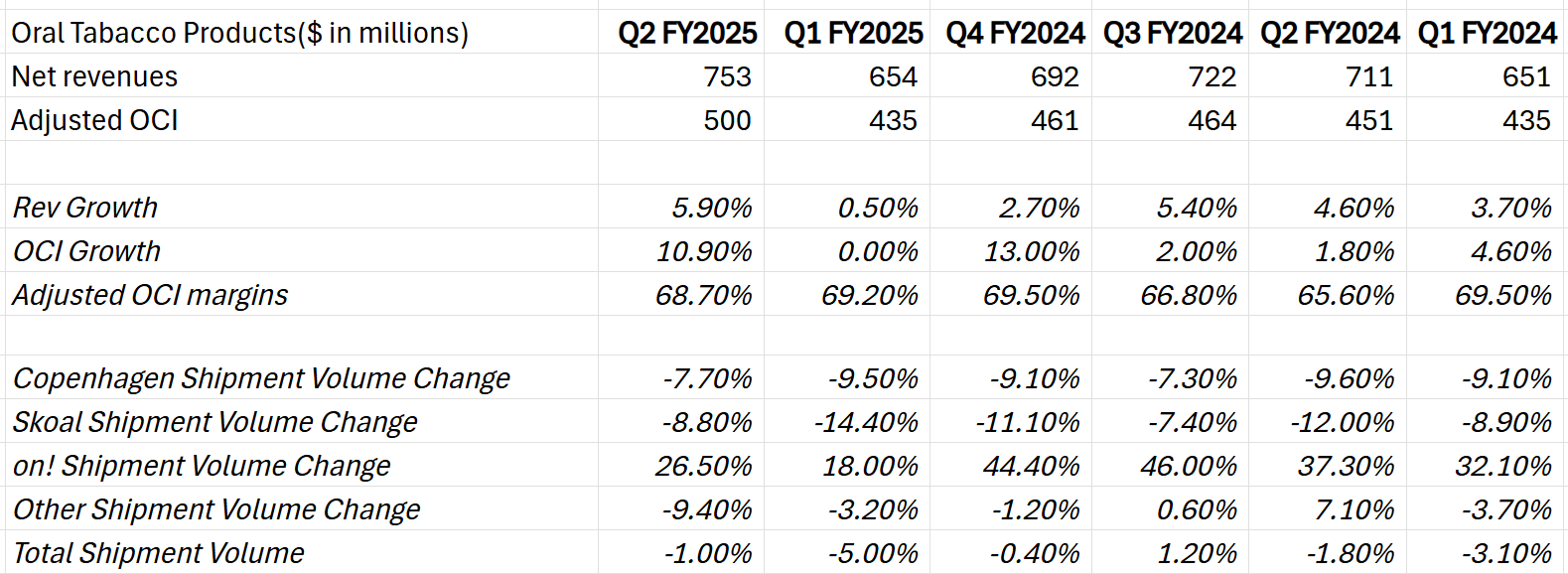

TradingKey - Altria作为美国烟草巨头,通过Philip Morris USA等子公司主导卷烟市场,但面临销量持续下滑和非法电子烟竞争的严峻挑战,其收入结构高度依赖可燃烟草,虽通过定价权维持利润率,但无烟转型受专利诉讼和监管压力拖累,历史投资失误进一步放大与 Philip Morris International 的股价差距;尽管未来三年EPS预期低个位数增长,股息收益率6.18%吸引收入型投资者,但高派息率78%和转型执行风险可能威胁可持续性,估值区间为59-71美元,但长期增长依赖无烟产品突破,否则可能面临估值压缩和股息调整压力。

Source: TradingView

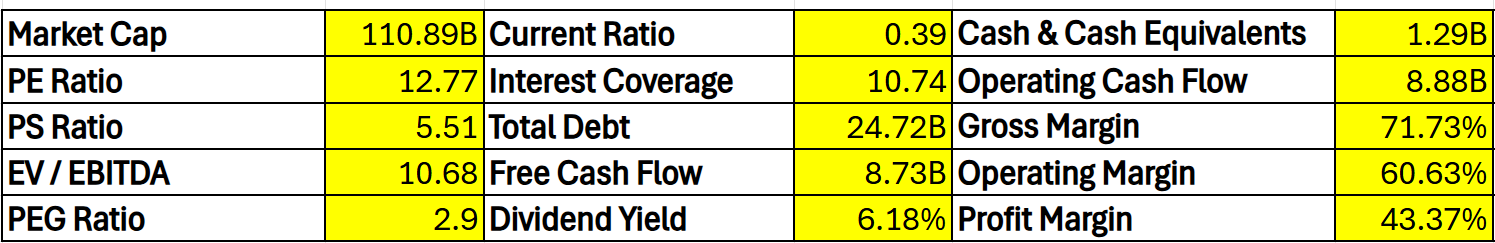

Source: Altria Group, TradingKey

公司概况

Altria Group Inc. 是一家控股公司,负责管理和协调旗下子公司为美国21岁及以上烟草消费者生产和销售各类烟草产品的运营。Altria 本身不直接从事生产或销售,而是通过其子公司开展业务,包括 Philip Morris USA、U.S. Smokeless Tobacco Company 和 NJOY 等,各子公司专注于不同的烟草产品类别:

- 可吸烟产品:由 Philip Morris USA 生产可燃香烟,由 Middleton 生产大雪茄和烟斗烟草。

- 口服烟草产品:由 U.S. Smokeless Tobacco Company 生产潮湿无烟烟草(MST)和鼻烟产品,以及 Helix Innovations 生产口服尼古丁袋(如 On! 品牌)。

- 电子蒸气产品:由 NJOY 生产和销售电子烟产品。

Altria 作为母公司,负责战略规划、资源分配和整体管理,确保其产品通过批发商分销至市场。要强调的是,2008 年前,Philip Morris International (PM) 和 Philip Morris USA 均属于 Altria(当时称 Philip Morris Companies Inc.)。为区分美国和国际烟草业务,Altria 于 2008 年将 PMI 分拆为独立上市公司(股票代码:PM),专注国际市场,而 Philip Morris USA 作为 Altria 全资子公司,专注美国市场。两者独立运营,品牌如万宝路 (Marlboro) 基于分拆协议分别授权:PM 拥有国际市场使用权,Philip Morris USA 拥有美国市场使用权,二者无股权或直接业务控制关系。

美国烟草行业竞争分析

行业概况

美国作为全球主要烟草生产国,其市场由少数大型企业主导,Altria 为行业龙头。卷烟占据市场近70%,雪茄/小雪茄约14%,无烟烟草约7%,口服尼古丁产品5%,电子烟约 4%(数据来源:Tobacco Prevention Cessation)。

卷烟销量持续下滑已成为长期趋势。根据 Altria 数据,2025年上半年,美国卷烟出货量调整后下降约8.5%。北美电子烟市场虽预计从2025年的10.8亿美元增长至2030年的更高水平(复合年增长率5.54%,Statista 数据),但非法产品泛滥(占86%市场份额)严重侵蚀合法企业的增长潜力,导致 Altria 的 NJOY 等产品面临激烈竞争、定价压力,也使得其在研发和监管合规上的巨额投入难以获得预期回报。相比之下,无烟烟草市场稳定增长,预计从2024年的13.35亿美元增至2033年的17.73亿美元(复合年增长率3.20%),北美地区2025-2035年复合年增长率约4.3%。口服尼古丁产品于2022年超越电子烟,成为第四大类别,反映消费者偏好更隐蔽、便捷且低风险的尼古丁替代品。

.jpg)

Source: ResearchAndMarkets

竞争格局

Altria 面临激烈竞争,主要对手包括 Philip Morris International (PMI)、British American Tobacco (BAT)、Imperial Brands、Reynolds American Inc.、Japan Tobacco 和 Turning Point Brands。行业整体受卷烟销量下滑、健康意识增强、监管压力(如产品禁售)和非法市场影响,但 Altria 通过定价策略和向无烟产品转型维持竞争力。

Altria 与 PMI 于 2008 年分拆,前者专注美国市场,后者布局国际。然而,随着减害产品兴起,两者在新兴领域直接交锋:PM 的 Zyn 和 IQOS(此前授权 Altria)与 Altria 的 NJOY 和 on! 展开竞争。这种转变打破了地理分隔格局,PM 凭借国际 RRP(减害产品)经验和品牌优势(如 IQOS 全球成功),在美国市场更具威胁。这要求 Altria 不仅应对传统卷烟衰退,还需在增长领域抗衡资金雄厚的全球对手。

收入结构

可燃烟草产品

可燃烟草产品是Altria的核心收入来源,2025年第二季度占总收入的88%,其中卷烟出货量占该品类的97%, Altria总卷烟零售份额达45.2%。然而,该部门面临显著的销量下滑压力,自2024年第一季度起,净收入同比增速持续放缓,主要原因是卷烟出货量大幅下降,整体出货量同比下滑接近两位数。影响因素包括风味一次性电子烟的快速增长(多规避监管)、成年烟草消费者(ATC)可支配收入压力,以及消费者向替代产品的转变。尽管如此,调整后经营公司收入(OCI)实现增长,利润率提升至64.5%,得益于强大的品牌定价权、严格的成本控制及消费者对价格的相对低敏感度。然而,依靠提价和效率提升维持盈利的策略存在局限性,若销量持续下滑或消费者价格敏感度上升到某个临界点,利润率韧性可能难以维系。

万宝路作为Altria的旗舰品牌,占据美国卷烟市场41.0%的零售份额,较2024年下降1%,但在高端细分市场保持59.4%的稳定份额。作为“现金牛”,万宝路的高忠诚度使其市场份额的任何波动都意义重大,反映出消费者从传统卷烟向替代产品(包括Altria的减害产品及竞争对手产品)的结构性转变。这进一步凸显了Altria“超越吸烟”战略的紧迫性与必要性。

Source: Company Reports, TradingKey

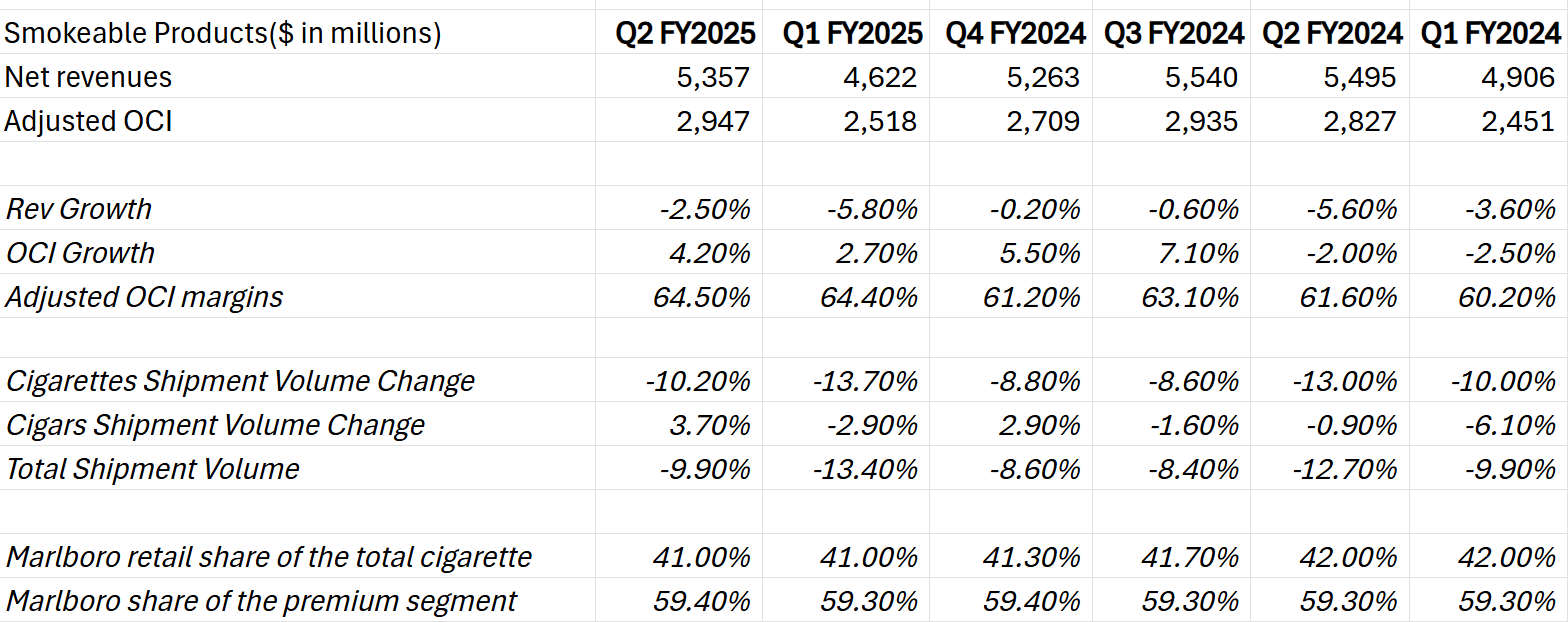

口腔烟草产品

口腔烟草产品是Altria收入结构中的健康增长点,2025年第二季度调整后经营公司收入(OCI)同比增长近11%,利润率高达69%,超越可燃烟草品类。然而,该品类内部产品表现分化:传统湿式无烟烟草(MST,如Copenhagen和Skoal)零售份额因出货量下滑而下降,而无烟草尼古丁袋on!的零售份额和出货量稳步提升,显示出产品线内部的“自我蚕食”。on!凭借清新口感、隐秘使用体验和较低健康风险,吸引现代年轻用户;Copenhagen和Skoal则以含烟草、浓重口味和高健康风险,定位传统用户。尽管口腔烟草整体收入增长,但增长部分源于消费者从利润更高的MST转向on!,可能削弱传统产品盈利能力。on!在口腔烟草品类中的份额显著提升,凸显Altria在减害产品领域的转型成效。若此模式能复制到电子烟等其他减害产品,将大幅增强投资者对Altria未来增长潜力的信心。

Source: Company Reports, TradingKey

股价差距原因剖析

自2020年疫情时期开始,Altria Group (MO) 和 Philip Morris International (PM) 的股价差距逐渐拉大。这种分化并非偶然,而是由两家公司在市场地理、减害产品策略与执行、历史投资影响和监管环境等方面的根本性差异所驱动。

市场地理差异

Altria受美国单一萎缩市场和非法电子烟高渗透率制约,面临卷烟销量下降和电子烟市场非法产品泛滥的双重压力,传统和新兴业务均受限。相比之下,Philip Morris International 聚焦国际市场,益于全球市场多样性和监管差异,传统卷烟下降较慢,减害产品接受度更高。

减害产品策略

PM在无烟业务表现出色,自2008年起投资超过125亿美元开发无烟产品,核心品牌IQOS和ZYN在全球84个市场销售,超过2000万成人转向IQOS并戒烟, ZYN进一步丰富其产品组合,降低单一产品依赖,适应多样市场。反观Altria,其非卷烟业务(尤其Juul)投资失败,损失数十亿美元。虽收购NJOY,但转型迟缓,市场份额落后于PMI的无烟业务。

历史投资与资产减记影响

Altria在Juul的投资严重拖累其股价表现。2018年以128亿美元收购Juul 35%股权,2019年减记45亿美元,至2022年投资价值仅剩5%,累计计提86亿美元减值准备。2023年3月,Altria将Juul股权置换为加热烟草知识产权。此失败造成数十亿美元损失,重创资产负债表、盈利能力及投资者信心。相比之下,PM在减害产品领域投资获得积极回报,推动业绩增长,展现更优的战略执行和资本配置效率。

监管环境与法律风险

PMI的全球运营使其能应对多样监管环境,分散单一市场风险,推动减害产品扩张。反观Altria,业务集中美国,面临严格监管和高诉讼风险,使Altria较PMI更易受法律风险影响,加重其财务负担,降低其估值和投资吸引力。

增长潜力

减害产品战略:Altria的“超越吸烟”愿景旨在到2030年引领成年吸烟者向无烟未来过渡,2025年目标为加速投资创新以开发电子烟、口服尼古丁袋和加热烟草等无烟产品,目标到2028年美国无烟产品净收入从26亿美元翻倍至50亿美元(创新产品占20亿)。但目前来看目标实现难度大,需加速市场渗透和创新。若未达标,可能影响投资者信心和长期估值。另外,FDA授权进展是战略成功关键, FDA授权为其产品提供竞争壁垒,打击非法市场,增强消费者信任和市场稳定性。

关键投资与创新: Altria在减害产品投资策略上出现显著调整。2023年3月以27.5亿美元收购NJOY,获得FDA授权的NJOY ACE电子烟,显示出从Juul失败中吸取教训,转向投资监管认可的成熟产品,降低风险并确保稳定增长。如果专利纠纷解决,NJOY ACE可能重返市场,结合电子烟市场CAGR 8-12%,NJOY可能贡献Altria无烟收入的15-20%,推动整体EPS增长至5%以上。Altria还投资大麻公司Cronos和清洁能量饮料Proper Wild,探索非尼古丁领域,应对烟草行业衰退和严格监管,寻求多元化收入流。这些早期投资的成功将决定Altria的长期可持续增长。

估值分析

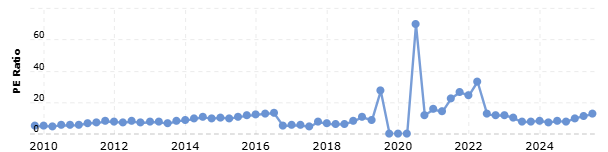

市场对Altria未来三年的营收预期基本持平,受传统烟草产品销量持续下降的拖累,但通过灵活的定价策略和无烟产品收入的增长,公司有望维持收入稳定。未来三年,每股盈利(EPS)预计实现低个位数增长,主要得益于有效的成本控制、股票回购计划以及股息再投资的推动。基于当前11至13倍的合理估值区间,我们预计Altria的目标股价将在59美元至71美元之间。

Source: macrotrends

投资建议

Philip Morris International (PM) 在向无烟产品转型方面表现出色,如 IQOS 和 ZYN,推动40%的收入来自减害产品,具有双位数增长潜力和高十位数 EPS 扩张,证明其36倍 PE 溢价合理。Altria (MO) 专注于美国市场,依赖可燃烟草(占收入88%),面临销量下降,但提供6.18%的股息收益率。注重收入的投资者适合Altria,以稳定股息为优先,容忍78%的高派息比率和转型风险。注重增长的投资者适合 PM,以其卓越的 RRP 势头和全球多元化。

有关 PM 研究报告,请参阅:《菲利普·莫里斯国际公司(PM):成功转型,摆脱传统产品》。

风险

- 股息可持续性:Altria的6.18%高股息率,约78%的高派息率和经营现金流不足(过去六个月29亿美元现金流 vs 35亿美元股息)显示股息可持续性承压。核心烟草业务下滑限制利润,派息率高压缩再投资资金。若传统业务利润继续萎缩,新业务未能快速补足,公司可能需举债或出售资产(如IQOS商业化权利)维持股息,长期不可持续。

- 监管和法律压力:严格的FDA监管和NJOY专利诉讼可能导致产品禁售和减值损失。

- 转型失败风险:无烟产品若失败,可能使EPS增长承压。