菲利普·莫里斯国际公司(PM):成功转型,摆脱传统产品

股票价格(美元) | 178.88 | 2024 年收入(美元) | 37.88bn |

市值(美元) | 278.43bn | 2024 年每股收益(美元) | 4.52 |

上市 | NYSE | 股息率 | 3.04% |

52 周最高/最低价(美元) | 186.69-100.80 | 目标价(美元) | 203.15-237.26 |

来源:TradingView

Source: TradingKey

论点

TradingKey - 菲利普·莫里斯国际公司(PM)或许是当前最具竞争力的消费类股票。没有其他烟草公司能像PM一样积极转型,远离传统可燃产品,也没有其他大型消费类公司能像PM一样具备如此巨大的增长潜力。

公司背景

菲利普·莫里斯公司销售超过130个品牌的可燃卷烟,其中包括其旗舰品牌万宝路——全球销量最高的国际卷烟品牌。2008年,菲利普·莫里斯公司从奥驰亚集团(MO)中分离出来。两家公司销售相同品牌的产品,但奥驰亚集团仅在美国销售,而菲利普·莫里斯公司则在全球范围内销售。

在过去十年中,菲利普·莫里斯开始提供无烟替代品,如IQOS加热烟草系统和ZYN尼古丁袋,试图重塑公司的业务。

收入细分

要了解该公司如何盈利,我们可以从两个角度来看待收入

首先,按产品分类,收入大致可分为两类——可燃产品(即需要点燃才能吸食的传统香烟)和无烟产品(如IQOS等加热烟草产品及其他无烟替代品),后者占总收入的40%。

可燃产品的最大收入来源是万宝路,而在无烟产品方面,IQOS是销量最好的加热产品。IQOS预计将带来$110亿美元的销售额,占公司总收入的近30%。

.jpg)

来源:公司报告

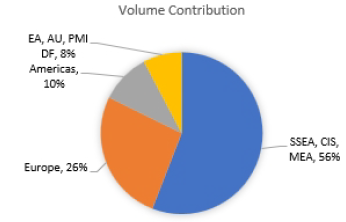

从地域分布来看,欧洲贡献了总销售额的40%,其次是南亚和东南亚、独联体(前苏联地区)、中东和非洲(30%)。东亚和澳大利亚贡献了25%,而美洲地区则占5%。

市场份额和竞争

如果排除在中国市场占据主导地位的中国烟草总公司(全球最大的烟草市场),全球烟草市场主要由四家企业掌控——菲利普·莫里斯(美国为奥驰亚集团)、英美烟草(BAT)、日本烟草和帝国品牌。在绝大多数国家市场,榜首位置由菲利普·莫里斯或BAT占据。

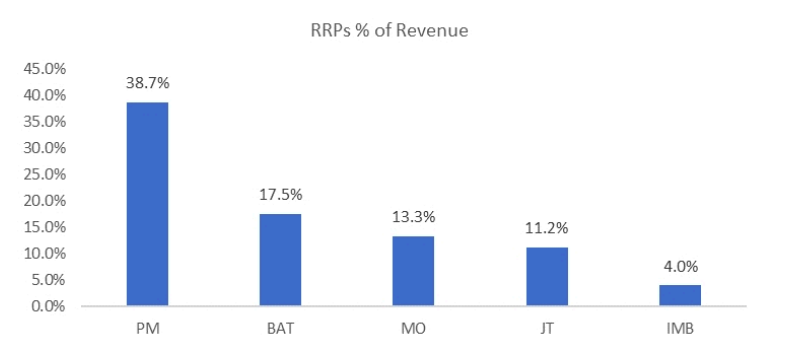

然而,菲莫国际与其他公司最大的区别在于其无烟业务。该公司40%的收入来自所谓的减害产品(RRPs)。相比之下,英美烟草公司(BAT)此类产品的收入占比不足20%。IQOS已然成为全球销量最高的加热设备,远超英美烟草公司(BAT)的同类产品“Glo”。

来源:公司报告,Needham and Company

增长潜力

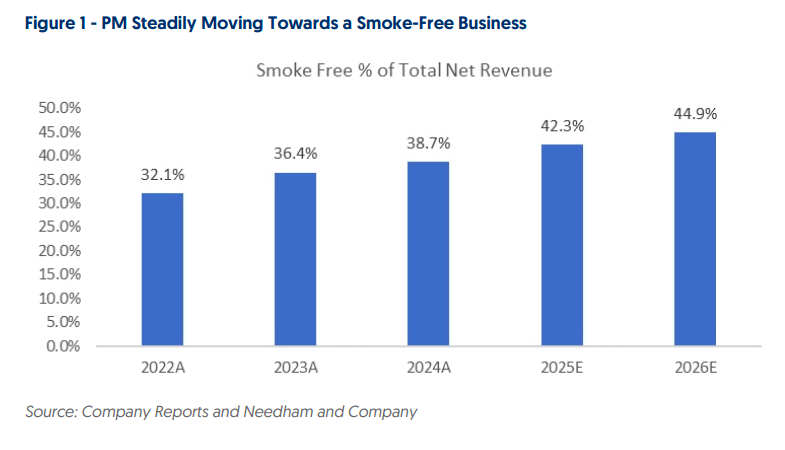

尽管万宝路仍是最受欢迎的传统香烟品牌,但菲莫国际的增长已不再依赖于可燃产品。其新一代产品的增长速度已超越传统产品,预计不久后将占总收入的50%。

来源:公司报告,Needham and Company

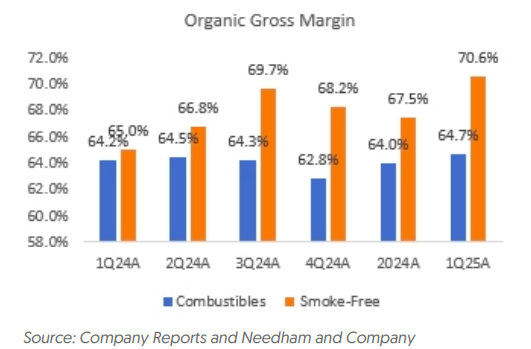

不仅如此,无烟产品的利润率高于可燃产品,随着收入结构的演变,这将推动利润率的提升。

来源:公司报告,Needham and Company

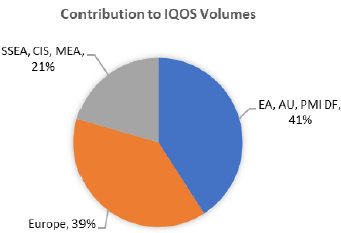

除发达市场外,我们认为IQOS在东南亚、中亚及中东非洲地区(SSEA、CIS和MEA)存在巨大增长潜力。目前,这些地区可燃卷烟的销量占全球总量的56%,而IQOS的销量仅占21%——我们相信这一巨大差距将随着时间推移逐步缩小。

来源:公司报告

最后,我们有ZYN,新一代尼古丁口含袋,目前收入约为$20亿(占总收入的5%),毛利率高达86%,且年增长率超过20%。

IQOS 和 Zyn 的使用者主要集中在 20 至 40 歲的人群中,這為菲利普·莫里斯公司(Philip Morris)在消費者中建立品牌認知提供了充足的時間。

估值

尽管36倍市盈率远高于烟草同行及可口可乐(KO)等大型消费品企业,但我们的折现现金流模型显示目标价位高于200美元。我们认为无烟产品的发展潜力值得获得溢价估值,因为这不仅将推动两位数营收增长,还将进一步提升利润率,意味着每股收益(EPS)增长将达到高个位数水平。相比之下,上述消费品巨头的EPS增长率仅为中个位数。

风险

菲利普·莫里斯面临的潜在风险包括:消费税的突然大幅上调可能在长期内损害其净收入。另一项风险可能与无烟产品之间的竞争日益激烈有关。此外,我们不应忽视菲利普·莫里斯是一家美国公司,但其业务运营几乎全部在国外进行,这使其面临一定的汇率风险。