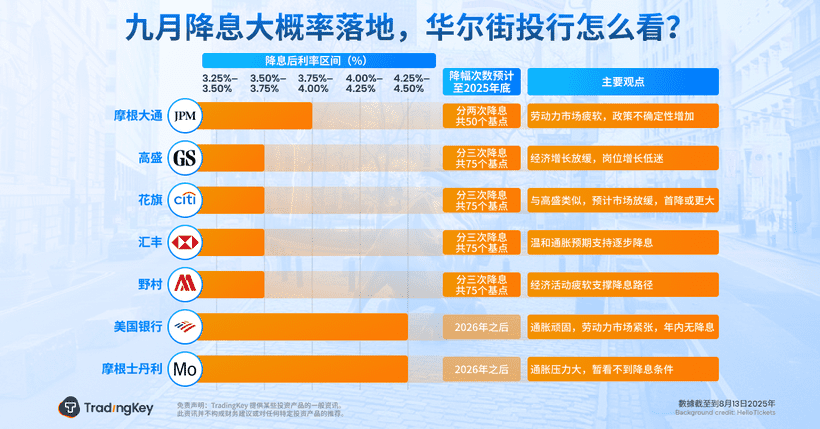

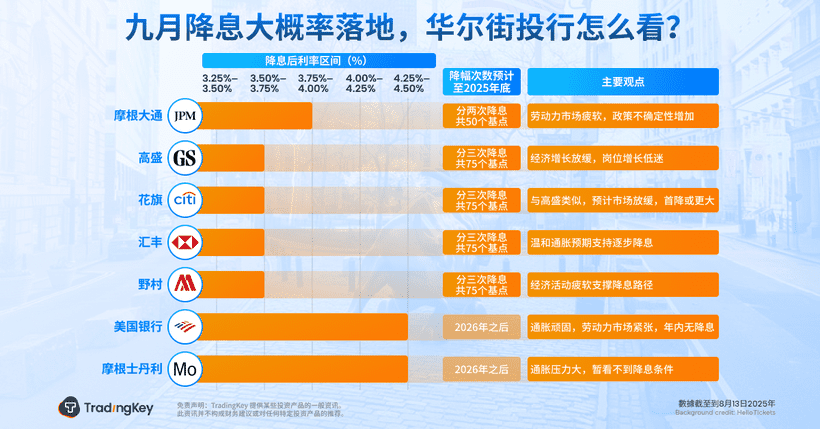

九月降息大概率落地,美股还能走多远?

TradingKey - 在最新一份报告显示通胀数据有所缓解的次日,美股再度刷新历史高位。CFRA首席投资策略师Sam Stovall表示,在最新的消费者价格指数(CPI)仅“好于预期、而非惊艳”的背景下,市场处于彻底“舒缓预期”(relief expectations)模式。

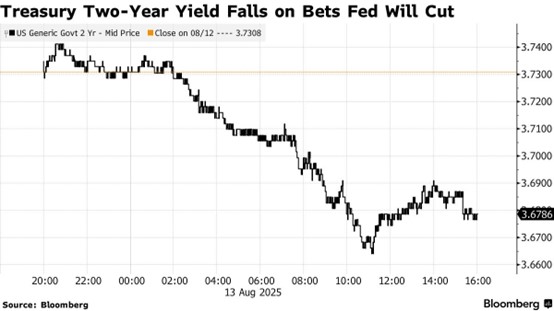

与此同时,美债收益率全线下行:10年期美债收益率下降5.62个基点,至4.23%;2年期美债收益率下跌5.63个基点,至3.67%。两者利差维持在56个基点。

美联储的立场

本周CPI数据公布后,市场一度完全定价美联储将在9月例会启动降息,概率达100%。投资者押注美联储将降息以支持今年夏季意外放缓的就业市场。

然而,本周通胀报告发布后,四位美联储官员公开发表讲话,但无人呼吁央行降息。四位美联储官员周二和周三发表讲话,凸显了美联储在9月下次会议上是否下调基准利率的困境。但他们均未做出任何承诺。

下周即将召开的杰克逊霍尔全球央行年会成为关键看点,美联储主席鲍威尔或利用会议发言管控市场对短期降息的预期。鲍威尔此前坚持“无预设路径”,公开强调决策将取决于数据。尽管7月整体通胀涨幅低于市场预期,但核心CPI依旧处于高位,剔除食品和能源后的核心价格同比上涨3.1%,创下2月以来的最高水平。

目前,经济学界高度关注庞大的关税政策对物价层面的潜在影响。自特朗普政府于4月实施新一轮大范围进口关税以来,尽管通胀暂未传导至终端消费,汽油价格回落也在一定程度上缓解居民支出压力,但滞后效应可能逐步显现。高盛经济学家Elsie Peng最近的观点认为,美国企业最终将把多达67%的关税成本转嫁给消费者。部分企业通过囤货、对采购节奏进行调整等手段,推迟了涨价节奏。

周四的PPI可能给降息的乐观情绪泼了一盆凉水。PPI环比上涨0.9%,远高于预期的0.2%和6月份的零增长,为2022年6月以来最大涨幅。关税影响加剧企业成本压力,部分进口商暂时自吸成本,但将有转嫁给消费者的风险,可能推高未来的消费通胀。

大多数分析人士认为,美联储下一步政策路径将取决于8月非农就业数据及在9月会议前最后一轮通胀数据表现。

财政部长呼吁激进降息

美国财政部长贝森特(Bessent)周三表示,鉴于就业数据持续疲软,美联储9月存在“大概率”实施50个基点的激进降息。他指出:“当前利率水平已明显具有约束性……联储应将政策利率整体下调150至175个基点。”

然而,包括TD Securities美国利率策略主管Gennadiy Goldberg在内的市场机构并不支持该观点。他表示:“贝森特提倡的激进路径并非市场的主流预期,这更反映了财政部希望以更有利水平为政府融资的立场。”

专业资产管理机构亦对大幅降息提出警告。Janus Henderson全球短久期及流动性主管Daniel Siluk表示:“50个基点的降息幅度将释放出不必要的恐慌信号。”他认为,与2024年年中极端环境下的应对措施相比,当前宏观背景已发生显著变化——联储政策利率上限仍为5.5%,但自2024年起已累计下调100个基点,目前全年维持在4.25%-4.5%的较低区间,货币环境较去年温和。此外,进口产品关税在今年有大幅提高,这一结构性变化被认为是通胀风险的新变量。

美股还能走多远?

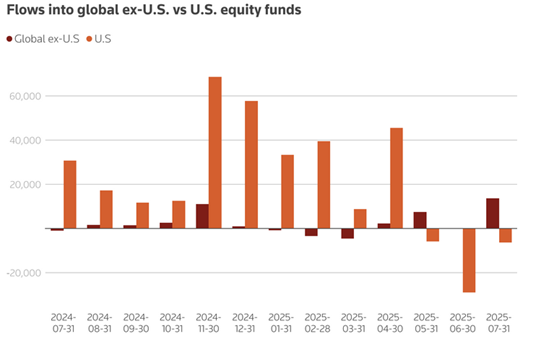

股价屡创新高可能掩盖了投资者的谨慎情绪。根据LSEG Lipper数据,2025年7月除美股之外的全球股票基金录得136亿美元净流入,创下自2021年12月以来最高;而以美国市场为主的基金则录得63亿美元净流出,连续第三个月资金撤离。

特朗普政府的经济政策正逐步削弱市场对美股的吸引力。2025年以来特朗普政府强调贸易保护主义,加征广泛关税,引发全球市场不安。“Liberation Day”大规模关税宣布、关税谈判反复、与贸易伙伴摩擦增加,都带来极大的不确定性和波动性。

Shelton Capital Management首席投资官Derek Izuel指出:“尽管第二季度关税局势有所缓解带来支撑,但未解决的贸易争端与政策窗口期的临近,将继续对市场构成扰动。”他强调:“持续的不确定性可能再度引发美股资金外流,特别是在全球增长差距收窄,以及联储维持当前较为紧缩的货币政策设定的背景下。”

资金正加快向多元化市场布局,特别是欧洲及新兴市场,这些地区受益于低利率环境和经济增长前景改善。在美国科技与消费类股估值高企的背景下,全球资产配置的天平逐渐向估值更具吸引力、盈利动能更均衡的新兴和欧洲市场倾斜。

MSCI美国指数的12个月市盈率为22.6,远高于MSCI Asia的14.4,MSCI Europe的14.2和MSCI World的19.7。

值得关注的ETF

Vanguard FTSE新兴市场ETF(VWO) :费用低、覆盖广,适合长期布局新兴市场

iShares MSCI新兴市场ETF(EEM) :流动性强,是传统新兴市场配置入口之一

iShares Core MSCI新兴市场核心ETF(IEMG) :大盘+小盘+ A股,全方位覆盖新兴市场

KraneShares中华互联网ETF(KWEB) :聚焦中国互联网龙头,涵盖腾讯、阿里、京东等

KraneShares恒生科技指数ETF(KTEC) :中国顶尖科技企业代表,2025年涨幅52.9%

Global X MSCI阿根廷ETF(ARGT) :捕捉阿根廷经济改革机会,2025年上涨47.8%

iShares MSCI中国小盘股ETF(ECNS) :高成长中概小盘股组合,年内涨幅超53%

iShares新兴市场多因子股票ETF(EMGF) :多因子策略,强调风险平衡与长期稳健成长

WisdomTree中国非国企ETF(CXSE) : 剔除国企,专注中国私营企业与新经济动能

KraneShares新兴市场消费科技ETF(KEMQ) :电商+科技双主题,2025年涨幅达46.4%

SPDR 欧元区蓝筹指数ETF(FEZ) :跟踪欧洲50大蓝筹股,核心欧股配置标的

iShares MSCI欧元区ETF(EZU) :全面覆盖欧元区主流股市,如法国、德国、荷兰等

WisdomTree对冲型欧洲股票基金(HEDJ) :提供货币对冲策略,应对欧元贬值

iShares Core MSCI欧洲ETF(IEUR) :覆盖欧洲发达市场,包括英国和大陆主要国家