阿里巴巴:财报映照短期挑战,长期结构性机会未改

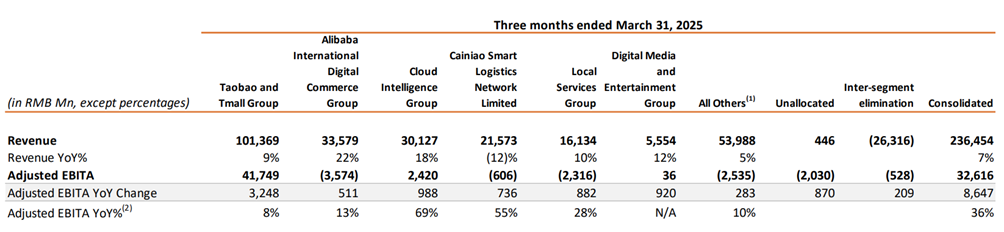

TradingKey - 阿里巴巴刚刚发布了新一季财报,营收同比增长7%。虽然这个数字看上去不算差,但却低于市场预期,随之而来的,是股价连续多日回调。不过,如果只看7%的增速就断言公司增长乏力,显然有些过早。本次财报其实“看点不少”,尤其是在电商业务和AI转型方面透露出的信号,可能正在为后续增长埋下伏笔。

从利润构成来看,电商依然是阿里的现金牛。相比之下,阿里云的利润占比还不到10%,增长空间显然更大,但还需要时间来兑现。

电商业务拐点初现:货币化率提升叠加用户策略优化

中国一季度社会消费品零售总额呈现回升态势,线上实物商品零售额也同步改善,显示出国内消费活力正逐步恢复。叠加“国补”政策持续发力,作为最直接的受益方,电商平台“乘风而上”,一方面得以快速激活消费需求,另一方面也有效带动了平台商品交易总额(GMV)和客户管理收入(CMR)的联动增长。从历年数据来看,零售总额与电商平台核心收入指标之间虽存在一定滞后性,但相关性较强,构成了短期向上的宏观支撑。

.png)

来源:国家统计局、阿里巴巴财报

从阿里自身角度来看,这一轮电商业务的回暖,背后核心是两个策略共同发力:一是货币化率的持续优化,二是用户增长策略的重塑。

首先在营收结构优化上,阿里自去年起陆续恢复并提升平台管理费率,将原先“零费率”上调至千分之六。这一部分费用构成了较为稳定的收入来源,但也对部分中小商家经营成本带来了不小压力。为了在“收费”与“留商”之间找到平衡点,淘天随即推出了全新的“全站推广”产品,通过AI算法优化广告逻辑,以“精准投放、效果先行”为核心策略,帮助商家提升广告转化效率。

不同于传统按曝光或点击计费的加权模型,全站推广以“效果导向型”计费方式为基础,设置了相应赔付机制,让商家支付广告费时就获得确定的ROI,这种机制从结构上降低了商户投放风险,提升了他们的广告投放意愿。但这一策略的背后也意味着平台推荐算法必须足够精准——AI能力是否足以支撑这一机制的规模化推广。

与此同时,为了进一步降低商户运营门槛、提高平台服务粘性,淘天集团自2024年以来陆续免费推出了多款AI经营工具,包括“生意参谋”“店小蜜客服机器人”“图片空间”等,尤其中小商家受益显著。AI工具的应用不仅帮助他们优化运营流程,也在一定程度上抵消了平台服务费提升所带来的运营成本压力。

结果已经初步显现。2025财年Q1数据显示,淘天广告投放整体转化率同比提升超10%,综合广告ROI也实现双位数同比增长。CMR与GMV之间的联动效应进一步增强。

.png)

来源:阿里巴巴财报

在中国互联网流量几近饱和的大背景下,核心战略中的“用户为先”正在演变成“核心用户为先——也就是围绕高净值人群,构建高ARPU值(注:每用户平均收入)基础盘。

数据来看,本季度88VIP会员实现双位数增长,用户规模突破5000万大关。作为购买力最强的消费群体,88VIP人群的交易频次高、客单价大,也带来了更高的广告转化率与佣金收益,是平台自驱增长的“现金引擎”。

为留住这部分用户,阿里在618期间为88VIP推出“3%再叠加”专属优惠;在日常玩法上,也强化了自动减免、退换保障、专属客服等服务体验。这一系列动作都体现出:平台在“用户为先”的战略口号之下,真正做的是“核心高净值用户优先”。

在商家侧,平台也在测试更高效的运营通道。例如部分服饰类商家已可在广告投放时屏蔽“高退款人群”,以降低退货成本,提高推广ROI。看似是细节功能,但本质上——这是一种协助商户“精准开枪”的机制,进一步强化平台整体效率。

当然,所有提升转化率的动作、无论是技术免费提供,还是效果广告推广,归根结底都意味着:支出在增加。

先看淘天本身。在国补背景下,本季电商业务收入同比增长12%,但利润仅增长8.4%。结构性原因正是成本端压力扩大——“全站推广”的补贴机制、新品激励、佣金减免、站外流量补贴等多项投入叠加,使得平台入和利润没有同步增长。

相比京东也受“国补”影响,但其收入与利润同步提升,进一步映衬出阿里当前电商业务中“成本换份额”的增长逻辑存在明显副效应。更重要的是,这种增长方式很难拥有可持续性。

平台掏钱补贴的唯一目的是为了市场份额,但不是能长期作为护城河存在的策略。尤其是在用户增长逐步天花板化的阶段,用烧钱换份额,短期是“有用”,长期还有待观察。

阿里云基本盘企稳,商业化进程仍在推进中

AI 和云业务无疑再次成为资本市场关注的“遥控按钮”。

根据2025财年Q1财报数据,阿里云本季度实现收入301亿元,同比增长17.7%,为三年来最高增速,也高于同期微软Azure(16%)与Tencent Cloud(约10%)的增长表现。从单纯的数据增长看,这当然是可圈可点的,但问题在于:这一增幅仅处于市场预期区间(17%-20%)的下限,部分更为激进的机构此前曾预期其增速可达25%-30%。换句话说,是“增长了”,但“不够惊艳”。

.png)

来源:阿里巴巴财报

而利润端的表现则更加牵动神经。本季度阿里云调整后EBITA为24.2亿元,利润率环比下降1.9个百分点至8%,不仅低于上一季度,也低于市场预期的9.5%左右。例如,投行业内不少分析师此前预测利润率应维持在10%左右。这一降幅让投资者们对“阿里云是否正在走向盈利能力的持续压缩”产生了担忧。

自由现金流和资本开支的表现,也进一步加剧了这种情绪。阿里集团本季度自由现金流同比大幅下滑76%,至3.74亿美元,主要因加大对AI和云基础设施的投资。但问题在于,大笔支出的资本支出(Capex)本季度仅为240亿元,明显低于公司曾承诺的“未来三年每年平均超1200亿元”这一长期投资口径。

甚至略低于腾讯同期的270亿元投入。这引发了市场的质疑:阿里在AI上的投入是否“说得多、花得少”?此外,因为获取高性能芯片受限导致投资进度放缓?这也让部分机构开始重新评估公司能否在AI基础设施竞争中长期胜出的可能性。

事实上,阿里并非交出了一份“差”的答卷,而是“没有达到过高的预期”。即便没有完全兑现高增速,但其17.7%的云收入增速,仍超过了微软Azure同期16%的表现,更大幅跑赢了腾讯云2024年四季度的约10%增速。

虽然目前AI相关业务尚未实现高利润转化,但底层供给端正在打稳基础。阿里在核心AI服务、大模型能力与算力网络布局层面已有先发优势:通义千问(Qwen)作为阿里自研大模型代表,正在形成国内最活跃的开源技术生态,截至2024年4月底已累计开源200余个模型,衍生模型超10万个,API调用量呈现指数级增长,全球下载量逾3亿次。混合云与行业SaaS产品逐步发力,当前在金融、电信等核心行业市场份额较大,展现标准云产品之外的壁垒。同时,阿里标准云产品相较AWS便宜15%-20%,形成价格优势。

管理层也在持续释放乐观信号。CEO吴泳铭在财报会上表示:云服务在更多的行业被应用,AI工作流迁移至云上并进一步触发API调用的过程需要时间,对未来几个季度阿里云的营收增速保持在上升通道还是抱有比较强的信心。同时,他还认为一季度并不能很好的反应用户的推理需求,可能二季度会更接近实际情况。

摩根大通随后也发声维持“增持”评级,指出“阿里云的收入增长逻辑依然符合预期”,并预计下一季度云收入同比增速有望回到22%以上水平。

国际电商“增速放缓”但基础仍扎实

阿里国际电商业务依然是集团最重要的增长引擎之一。本季度贡献同比增长22.3%,远高于其他业务线。不过,市场原本预计该项收入增速应为27.4%,因此略低于预期。公司表示主要是汇率变动带来的一次性转换损失影响。

.png)

来源:阿里巴巴

在盈利方面,国际电商依然处于亏损状态:本季度净亏36亿元,环比亏损在缩窄区间内,但亏损幅度比市场预期略高。

从结构上看,这轮美方关税政策对阿里海外电商的实质性影响相对有限。以阿里巴巴的国际电商矩阵为例,包括Lazada、Trendyol在内的多个平台在东南亚、中东、拉美等市场高度本地化运营,商品流通路径本身并不依赖中美跨境通道。同时,当前速卖通在美国市场的GMV占比极低,因此并不直接位于此次关税加征的“击打核心”。

但更值得关注的是,由于加税措施将显著拉升进口商品在美国本土的实际购买价格,可能间接导致一部分美国“精打细算型消费者”主动寻求平台外购物通道。这正是目前业内所说的“关税难民”效应——即关税政策本身反而倒逼美国用户海外低价平台。

从Q1海外应用数据来看,这种“反向驱动”趋势已有所体现。2025年初以来,阿里国际业务旗下的多个购物APP下载量持续攀升,速卖通一度跻身美国iOS购物类应用Top 5。这或许为阿里国际业务用户增长带来了机会。

本地生活短期承压,长期看好即时零售

本季度,阿里本地生活服务业务实现收入同比增长10.3%,整体趋势仍属平稳。然而,在营收尚可的同时,利润端的压力开始显现:一季度亏损已显著扩大,超出前几个季度控制在6亿元以内的平均水平,显示除了季节性波动外,还存在更深层次的成本压力。

.png)

来源:阿里巴巴财报

更值得关注的是,这一轮亏损放大发生于“外卖补贴大战”尚未正式爆发前。二季度京东、阿里、美团补贴全面展开,本地生活板块的亏损水平可能在未来几个季度持续承压。这也成为当前机构投资人对阿里短期盈利前景的又一份担忧来源。

不过,根据摩根士丹利发布的研报预测,中国即时零售市场总规模有望在2030年达到2万亿元人民币(约2670亿美元),2024至2030年间年复合增长率将超过20%。这意味着尽管当前阶段面临短期亏损压力,但长期空间依旧可观。

.png)

来源: 摩根士丹利

其“淘宝闪送”产品正在探索整合天猫商品的即时配送能力,不同于部分纯外卖企业过度依赖重型骑手网络,阿里的本地生活体系建立在淘宝高频流量+前置仓能力+即时履约协同之上,具备更高的转化黏性。大摩指出,这种“流量+履约”双引擎的组合,不仅能够撬动即时零售消费新需求,还能在战略上实现“阿里电商主体盈利不受损、饿了么逐步接近收支平衡”的排布逻辑。

估值偏低,存在左侧布局机会

根据Seeking Alpha数据显示,阿里当前市盈率(GAAP Basis)约为16.6倍,明显低于其历史平均20倍+水平。

.png)

而本次财报的表现,显然为这种“筑底-修复”的估值逻辑提供了实质支撑。核心业务电商和云计算保持稳步增长,再加上国际电商与菜鸟物流呈现活跃态势,整体业务结构正在朝向盈利能力更强、增长双曲线更清晰的方向演化。

此外,阿里巴巴近两年通过持续高强度回购(年均超百亿美元)和资产优化,强化了核心业务竞争力与股东回报。当前剩余约200亿美元回购额度,预计未来两年将继续通过回购稳定市场信心并提升估值弹性。

总结

阿里这份财报,虽然未能全面击中市场期待,但也远非“难看的成绩单”。

电商主业盈利稳固,国际电商和阿里云正在双轮驱动未来增长曲线。AI赋能转型成效正在释放,尤其体现在电商广告、会员运营与云端工具中。

短期看,补贴与折扣确实对利润率造成不小压力,但从长期角度来看,阿里仍手握“两大结构性红利”——左手AI,右手出海。只要这两条赛道不断推进,阿里的长期价值仍值得关注。