【深度分析】英国:看多英镑兑美元仍有利可图?

摘要

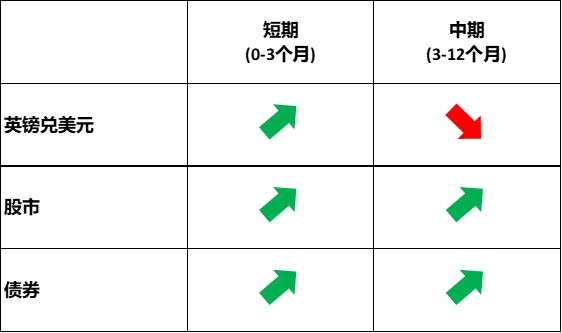

短期(0-3个月)内,我们预计英镑兑美元将小幅上涨。此处需着重强调"上涨+小幅"的双重含义。就"上涨"逻辑而言,英国受美国加征关税的影响较小,且英国央行(BoE)的降息幅度预计将比美联储更为温和,这两大因素将支撑英镑汇率走强。而"小幅"的判断则源于近期公布的英国经济数据好坏参半——尤其是令人失望的工业产出与PMI数据,难以支撑英镑兑美元大幅攀升。此外,在全球主要货币中,英镑的避险属性最弱,而日元因套息交易机制已成为典型避险货币。在特朗普关税政策高度不确定性的影响下,预计市场将持续受多空交织信息的影响,因此我们判断英镑兑日元将面临较大波动。至于其他英国资产,我们认为股票和债券价格均将呈现上涨趋势。其核心原因在于英国央行持续实施的降息政策。

来源:TradingKey

来源:TradingKey

* 投资者可以通过被动基金(如ETF)、主动基金、金融衍生品(如期货、期权和掉期)、差价合约和点差交易直接或间接投资于外汇市场、债券市场和股票市场。

1. 外汇

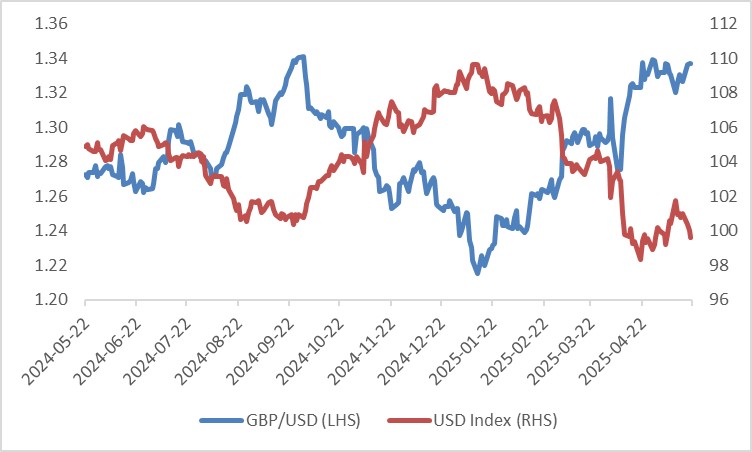

今年以来,尽管走势震荡,英镑兑美元汇率整体呈现上行态势。该货币对从1月的阶段性低点1.21一路攀升,至4月末已突破1.34关口。这一走势主要受到内外双重因素的驱动:从内部因素看,优于预期的英国经济数据与英国央行不及预期的降息力度共同推高了英镑汇率;从外部因素看,特朗普的关税政策正在动摇美元作为全球储备货币的地位,导致美元指数近几个月持续走低(图1.1)。

展望后市,短期内(0-3个月)我们预计英镑/美元将维持温和上涨态势。需要特别强调的是"上涨+温和"这一组合判断。从"上涨"逻辑来看:第一,英国受贸易关税影响相对有限。特朗普将英美贸易协定称为"一个系列协议的开端",该协定包含:美国取消对英国进口钢铁铝制品25%的关税;将英国进口汽车关税从27.5%降至10%(首批10万辆);给予英国1.3万吨牛肉对美免税出口配额。这些措施将缓冲特朗普外交政策对英镑的冲击。第二,货币政策差异显著。随着英国通胀持续回落,英国央行可能延续降息路径,预计年底前还将降息两次;而美国经济疲软且再通胀趋势未明,预计美联储将降息3-4次。英国央行相对温和的降息幅度将对英镑汇率形成支撑。从"温和"角度来看,近期公布的英国经济数据表现参差,尤其是工业产出和PMI数据不及预期,恐难以支撑英镑兑美元大幅走强。

但从中期(3-12个月)来看,随着美国经济疲软态势向全球蔓延,世界经济前景可能趋于黯淡。届时,具备避险属性的美元指数或将走强。虽然我们承认美联储持续降息确实会压制美元表现,但美元作为避险货币的特性将超越降息带来的负面影响,最终导致英镑兑美元汇率承压下行。

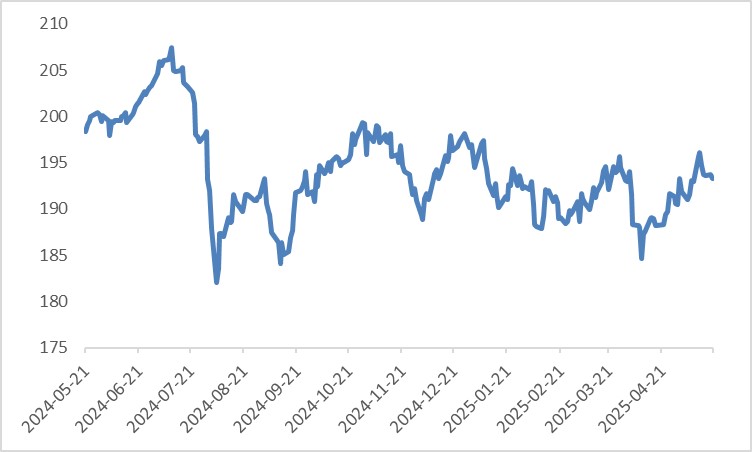

若将视角从英美转向全球,我们预计英镑兑日元汇率将面临剧烈波动(图1.2)。该货币对的特殊性在于其构成货币的属性存在极端分化:由于英国经济结构高度开放,英镑在全球主要货币中避险属性最弱,属于典型的风险货币;而日元则因套息交易机制成为避险货币的代表。在特朗普关税政策高度不确定性的影响下,预计市场将不断交替出现多空消息,导致风险资产与避险资产价格此起彼伏。投资者或可借助金融衍生工具,在波动的市场中获取收益。

图1.1:英镑兑美元汇率与美元指数走势

来源:路孚特,TradingKey

图1.2:英镑兑日元走势

来源:路孚特,TradingKey

* 欲了解当前经济形势与展望,请参阅本文最后章节"宏观经济"部分。

2. 股市

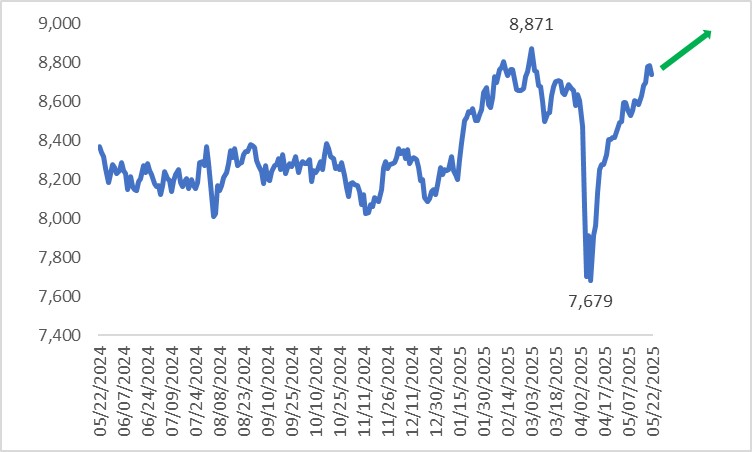

3月初至4月初,英国股市受到全球股市(特别是美股)暴跌的严重冲击。此后市场触底反弹,基本收复失地(图2.1)。展望未来,英国央行持续降息可能为经济提供助力,这些因素都将对英国股市形成支撑。

此外,英国股市目前估值相对较低。相较于标普500指数约28倍的市盈率,富时100指数市盈率仅为18倍。近期并购交易激增,正是机构投资者发现英国股市价值的有力佐证(图2.2)。同时,较高的股息收益率也提升了英国股市的吸引力。在当前贸易保护主义抬头之际,投资者需重点关注特朗普关税政策动向。作为美国的长期坚定盟友,英国经济和股市面临的关税威胁相对较小。

图2.1:富时100指数

来源:路孚特,TradingKey

图2.2:英国国内并购交易规模(十亿英镑)

来源:英国国家统计局,TradingKey

3. 债券

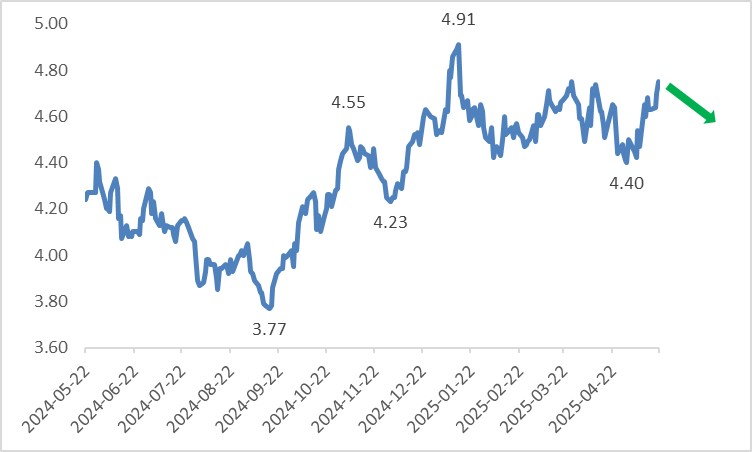

英国10年期国债收益率在4月下行后,于5月出现反弹(图3.1)。这主要源于:4月受全球不确定性上升引发的避险情绪升温及降息预期影响,收益率走低;而5月随着贸易战局势缓和及全球债券市场的联动效应,英债收益率触底回升。

展望后市,随着英国央行持续降息,英国国债收益率下行将是大势所趋。近期的反弹行情反而提供了良好的买入时机。需要特别强调的是,我们看好英国股票和债券的核心逻辑,始终在于英国央行持续的宽松货币政策。

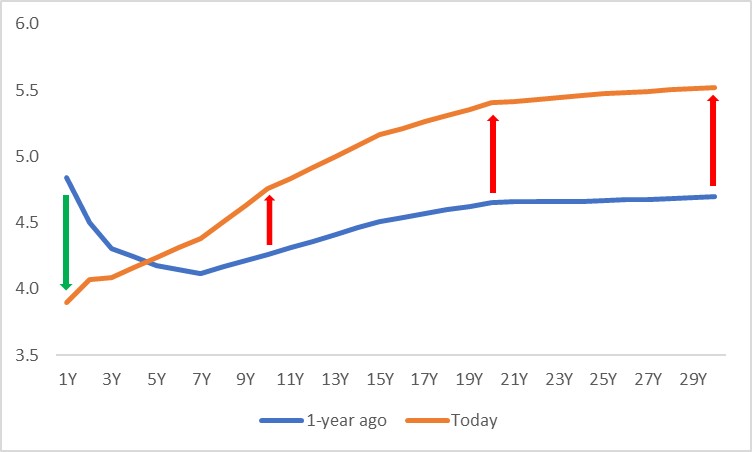

从久期来看,短端收益率在过去一年已显著下行,当前价格可能已充分消化降息预期,获利空间有限。而同期长端收益率不降反升,投资价值凸显(图3.2)。因此我们认为,未来数月长期国债表现将优于短期国债。

图3.1:英国10年期国债收益率(%)

来源:路孚特,TradingKey

图3.2:英国国债收益率曲线(%)

来源:路孚特,TradingKey

*收益率曲线是反映债券收益率与剩余期限关系的曲线,常用于分析不同期限债券的利率水平。横轴代表债券剩余期限(如1年、10年、30年),纵轴显示债券收益率。通常由央行政策利率驱动的曲线变动,短期(前端)收益率波动更大;而由经济基本面驱动的变动,长期(后端)收益率波动更显著。

4. 宏观经济

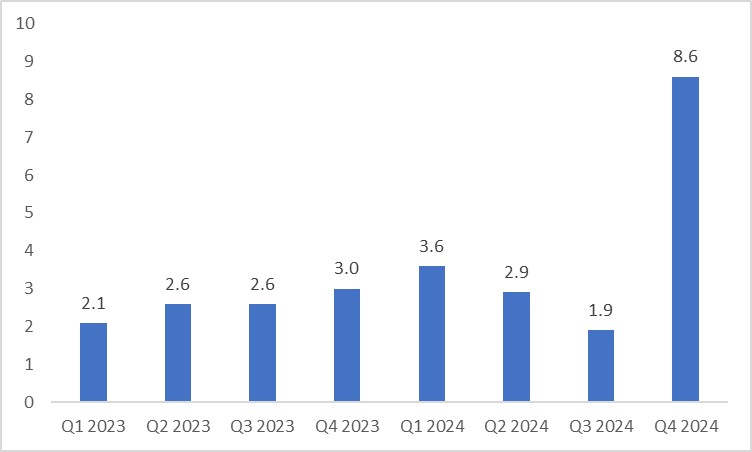

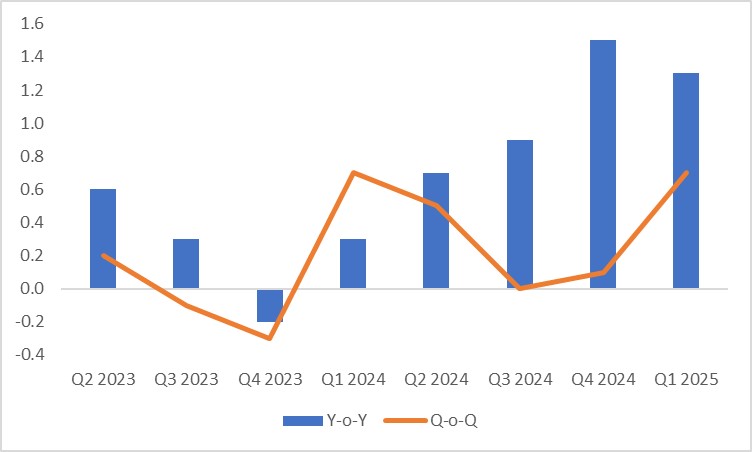

英国经济在2024年前三季度表现疲软后,于去年第四季度开始回暖。今年一季度实际GDP环比增长0.7%,同比增速处于近两年来的高位(图4.1)。这一增长主要由投资和出口双轮驱动。

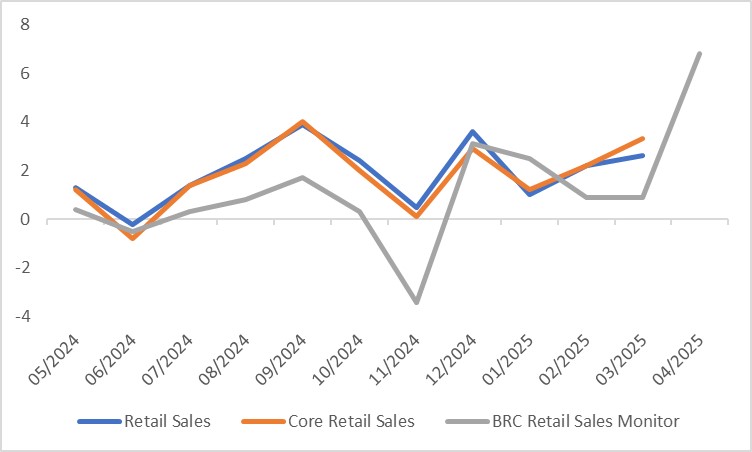

从近期高频数据来看,英国经济当前呈现喜忧参半的局面。需求端持续释放积极信号:随着薪资水平提升,零售销售同比增速自年初以来持续攀升,4月英国零售业联盟(BRC)监测的零售销售额增速更是高达6.8%(图4.2)。

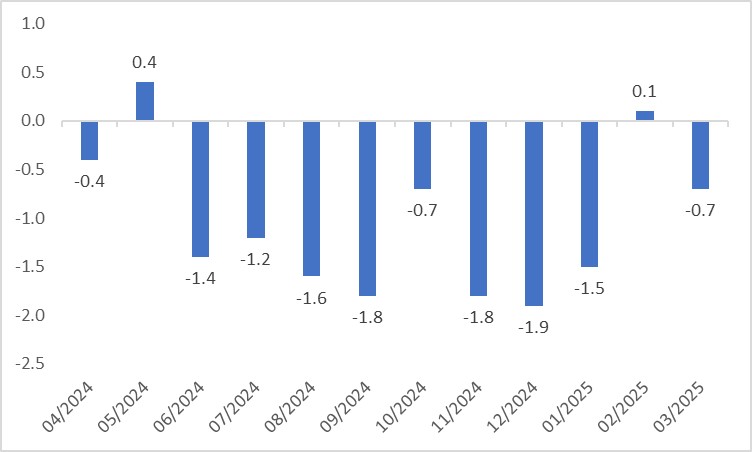

然而生产端数据却令人失望。工业产出同比增速在经历数月负增长后,虽于今年2月短暂转正,但3月最新数据再度回落至负值区间(图4.3)。此外,4月综合PMI录得48.5,较3月的51.5跌至荣枯线下方,其中制造业、建筑业和服务业PMI悉数跌破50这一荣枯分水岭。

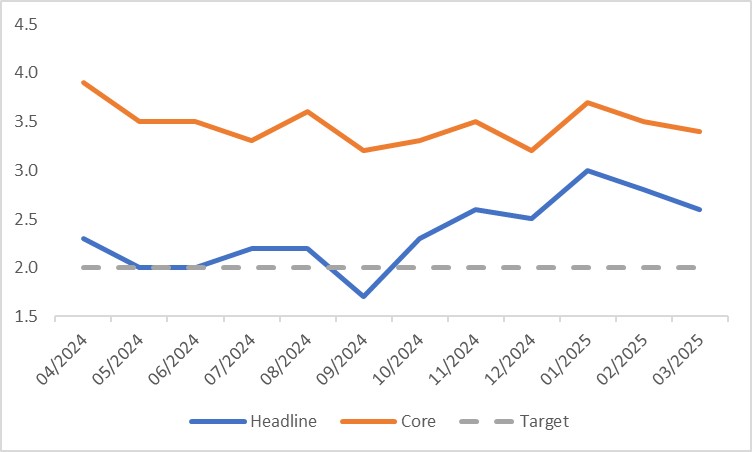

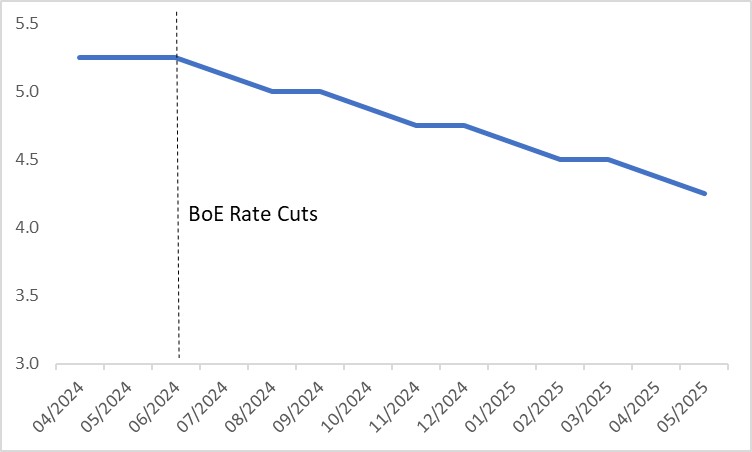

通胀方面,无论是整体CPI还是核心CPI,自年初以来均持续向2%的目标水平回落(图4.4)。在经济整体动能不足且通胀压力缓解的背景下,英国央行于5月8日将政策利率下调25个基点至4.25%(图4.5)。展望未来,尽管美国关税政策对英国的直接影响有限,但关税引发的全球经济放缓将对英国产生间接拖累。为此,货币政策委员会已下调经济增长和通胀预期,这意味着英国央行仍有继续降息的操作空间。

图4.1:实际国内生产总值增速(%)

来源:路孚特,TradingKey

图4.2:零售销售额同比增速(%)

来源:路孚特,TradingKey

图4.3:工业生产指数同比增速(%)

来源:路孚特,TradingKey

图4.4:居民消费价格指数同比涨幅(%)

来源:路孚特,TradingKey

图4.5:英国央行基准利率(%)

来源:路孚特,TradingKey