พรีวิวผลประกอบการไตรมาส 4 ของ AMD: เมื่อสถานการณ์ดูสมบูรณ์แบบไร้ที่ติ ราคาหุ้นยังจะสามารถทำผลงานได้เหนือความคาดหมายได้อีกหรือไม่?

AMD คาดการณ์ผลประกอบการไตรมาส 4 แข็งแกร่ง โดยเฉพาะธุรกิจดาต้าเซ็นเตอร์ แม้ตลาดคาดการณ์รายได้และกำไรเติบโต แต่ข้อกังวลเรื่องการพึ่งพาลูกค้ารายเดียวอย่าง OpenAI สำหรับผลิตภัณฑ์ AI และความเสี่ยงจากราคาหน่วยความจำที่ผันผวนยังคงอยู่ ประสิทธิภาพของผลิตภัณฑ์ EPYC และ Ryzen ในตลาดเซิร์ฟเวอร์และผู้บริโภคยังคงโดดเด่น แต่การเติบโตของอัตรากำไรยังเป็นเรื่องที่ต้องจับตา การประเมินมูลค่าหุ้นปัจจุบันสะท้อนความคาดหวังเชิงบวกต่อ AI สูง ทำให้เกิดความไม่แน่นอนสำหรับผู้ซื้อรายใหม่

AMD (Advanced Micro Devices) มีกำหนดรายงานผลประกอบการไตรมาสที่ 4 ของปี 2025 ในวันที่ 3 กุมภาพันธ์นี้ โดยความคาดหวังของตลาดในปัจจุบันเป็นไปในเชิงบวกอย่างชัดเจน ทั้งในด้านการเติบโตของรายได้ที่แข็งแกร่ง ความสามารถในการทำกำไรที่เพิ่มขึ้น และธุรกิจดาต้าเซ็นเตอร์ที่แบกรับความหวังมากมายของนักลงทุน อย่างไรก็ตาม หากวิเคราะห์ข้อมูลเชิงบวกนี้ให้ลึกซึ้งขึ้นอีกนิด จะพบว่าตรรกะบางส่วนนั้นดูขัดแย้งกับความเป็นจริงอย่างน่าประหลาดใจ โดยเฉพาะแนวคิดยอดนิยมที่ว่า "ภาวะเงินเฟ้อของราคาหน่วยความจำจะส่งผลดีต่อ AMD" นั้นอาจไม่ได้น่าดึงดูดอย่างที่คิด และอนาคตด้าน AI ทั้งหมดของบริษัทในขณะนี้ขึ้นอยู่กับตารางการใช้งานของลูกค้ารายเดียวอย่างมีนัยสำคัญ

เรามาลองสำรวจสิ่งที่กำลังเกิดขึ้นจริง โดยเริ่มจากสิ่งที่ตลาดกำลังสะท้อนออกมาในราคาปัจจุบัน

ตัวเลขไตรมาส 4: สิ่งที่คาดหวัง

ตัวชี้วัด | ประมาณการจาก AMD | คาดการณ์จากตลาด (Consensus) | การเติบโตเมื่อเทียบรายปี (YoY) |

รายได้ | 9.6 พันล้านดอลลาร์ (±300 ล้านดอลลาร์) | 9.67 พันล้านดอลลาร์ | +26% |

กำไรต่อหุ้น (EPS) ปรับปรุงแล้ว | — | 1.31–1.33 ดอลลาร์ | +21–22% |

อัตรากำไรขั้นต้น (Non-GAAP) | 54.5% | 54.5% | ทรงตัว |

ที่มา: Zacks

สิ่งที่ทำให้ไตรมาส 4 โดดเด่นไม่ใช่เพียงแค่ระดับของการเติบโต แต่เป็นแหล่งที่มาของการเติบโตนั้น โดย AMD กำลังเห็นโมเมนตัมในทุกกลุ่มธุรกิจหลัก ทั้งดาต้าเซ็นเตอร์, กลุ่มลูกค้ารายย่อย/เกมมิ่ง และกลุ่มผลิตภัณฑ์ฝังตัว (Embedded) ซึ่งถือเป็นการกระจายความเสี่ยงของพอร์ตโฟลิโออย่างแท้จริง แทนที่จะพึ่งพากลไกขับเคลื่อนเพียงอย่างเดียว

บริษัทได้ประมาณการการเติบโตในระดับเลขสองหลักที่แข็งแกร่งเมื่อเทียบกับไตรมาสก่อนหน้า (QoQ) ในกลุ่มดาต้าเซ็นเตอร์ ซึ่งขับเคลื่อนโดยซีพียูเซิร์ฟเวอร์ EPYC และจีพียู MI350 รวมถึงการเติบโตอย่างต่อเนื่องในกลุ่มลูกค้ารายย่อย และการกลับมาเติบโตเมื่อเทียบกับไตรมาสก่อนหน้าในกลุ่มผลิตภัณฑ์ฝังตัว

ความย้อนแย้งของราคาหน่วยความจำ: เมื่อปัจจัยหนุนขาขึ้นกลับกลายเป็นผลลบ

คุณอาจเคยเห็นสมมติฐานที่แพร่หลายว่า ราคา DRAM พุ่งสูงขึ้นราว 300% ระหว่างกลางปี 2025 ถึงสิ้นปี ดังนั้นราคาของระบบจึงสูงขึ้น และผู้จำหน่ายซีพียูระดับพรีเมียมอย่าง AMD จะมีรายได้ต่อหน่วยที่สูงขึ้นตามไปด้วย

แต่ตรรกะนั้นส่วนใหญ่ผิดพลาด

เมื่อชุดหน่วยความจำ DDR5 ขนาด 64GB ราคาพุ่งจาก 200 ดอลลาร์ เป็น 900 ดอลลาร์ ภายในสามเดือน ผู้ผลิตพีซี (OEM) จะไม่เร่งการจัดซื้อ แต่พวกเขาจะเหยียบเบรกทันที เมื่อต้นทุนหน่วยความจำพุ่งจาก 10–12% ของต้นทุนระบบ เป็น 15–20% และยังคงเพิ่มขึ้น 50–60% ต่อไตรมาส การตัดสินใจที่สมเหตุสมผลคือการชะลอการจัดซื้อออกไปและรอให้ราคามีเสถียรภาพ

ปัจจัยขับเคลื่อนหลักคือหน่วยความจำแบนด์วิธสูง (HBM) สำหรับตัวเร่งความเร็ว AI โดยแผ่นเวเฟอร์ทุกแผ่นที่ Samsung, SK Hynix และ Micron ปรับเปลี่ยนไปผลิต HBM3/3E และเซิร์ฟเวอร์ DRAM สำหรับจีพียูของ Nvidia และ AMD คือกำลังการผลิตที่ไม่ได้นำไปใช้กับ DDR4/DDR5 มาตรฐานสำหรับพีซี ทั้งนี้ รายงานของ TrendForce เมื่อเดือนมกราคม 2026 คาดการณ์ว่าราคาเซิร์ฟเวอร์ DRAM จะพุ่งสูงขึ้นอีกประมาณ 60% ในไตรมาส 1 ของปี 2026 ขณะที่ราคา DDR4 สำหรับพีซีจะเพิ่มขึ้นสูงถึง 50%

Dell และ Lenovo ได้ประกาศปรับขึ้นราคาพีซี 15–20% สำหรับช่วงต้นปี 2026 ซึ่งผู้บริโภคไม่ได้ยอมรับภาระราคาที่เพิ่มขึ้นเหล่านี้โดยง่าย แต่ผู้ผลิต OEM กลับใช้วิธีลดสเปก RAM อย่างเงียบๆ เช่น การส่งมอบเครื่องขนาด 16GB แทนที่จะเป็น 32GB ในระดับราคาเดิม ขณะที่ผู้ค้าปลีกเริ่มจำกัดการซื้อหน่วยความจำแบบแยกชิ้น หรือใช้วิธีขาย RAM พ่วงกับเมนบอร์ดเพื่อระบายสินค้าคงคลัง การอัปเกรดพีซีรอบใหม่หลังยุคแพนเดมิกได้ผ่านจุดสูงสุดไปแล้ว และการถูกซ้ำเติมด้วยภาวะขาดแคลน DRAM จึงถือเป็นปัจจัยลบที่แท้จริง ไม่ใช่ปัจจัยบวก

ที่น่าตลกก็คือ ตัวเร่งความเร็ว AI นั่นเองที่เป็นปัจจัยหลักของภาวะขาดแคลนนี้ และผลิตภัณฑ์ MI350 ของ AMD รวมถึง MI450 ที่กำลังจะมาถึงก็มีส่วนสำคัญอย่างยิ่ง โดย MI350 มาพร้อมกับ HBM3E ขนาด 288GB ต่อจีพียู ซึ่งเป็นตัวกินทรัพยากรที่ดึงเอาอุปทาน DRAM เทคโนโลยีล่าสุดไปจนหมด ยิ่ง AMD เร่งกำลังการผลิตตัวเร่งความเร็ว AI มากเท่าไหร่ อุปทาน DRAM มาตรฐานก็จะยิ่งตึงตัวมากขึ้นเท่านั้น ซึ่งจะส่งผลกดดันต่อปริมาณการขายในกลุ่มลูกค้ารายย่อยที่เพิ่งทำสถิติรายได้สูงสุดเป็นประวัติการณ์

ในไตรมาส 4 ปี 2025 อาจยังไม่ได้รับผลกระทบนี้มากนัก เนื่องจากการเปิดตัว Ryzen 7 9800X3D ในเดือนพฤศจิกายนได้ช่วยดึงดีมานด์ระดับไฮเอนด์ออกมา ก่อนที่ราคา DRAM และภาวะอุปทานตึงตัวจะส่งผลกระทบต่อช่องทางค้าปลีกอย่างเต็มที่ อย่างไรก็ตาม ในไตรมาส 1 และไตรมาส 2 ปี 2026 เมื่อกลุ่มผู้ซื้อกลุ่มแรกเริ่มอิ่มตัวและผลกระทบจากเงินเฟ้อของ DRAM สะท้อนออกมาในราคาตลาดอย่างเต็มที่ หน่วยความจำจะกลายเป็นปัจจัยลบต่อปริมาณการขายอย่างแท้จริง

ดังนั้น เมื่อคุณได้ยินว่า "ราคาหน่วยความจำที่เพิ่มขึ้น" ถูกยกมาเป็นเหตุผลสนับสนุนการเติบโตของ AMD โดยเฉพาะในธุรกิจพีซีและลูกค้ารายย่อย ควรตระหนักว่าความเป็นจริงในเชิงเหตุและผลนั้นเกือบจะเป็นไปในทิศทางตรงกันข้าม

เรื่องราวของธุรกิจหลัก: ส่วนนี้คือน่าประทับใจอย่างแท้จริง

ก่อนที่จะวิเคราะห์ถึงความเสี่ยงในด้าน AI ควรพิจารณาสิ่งที่ AMD ได้ดำเนินการอย่างชัดเจนในธุรกิจหลักต่างๆ ของบริษัท

ผลการดำเนินงานแยกตามกลุ่มธุรกิจของ AMD: ความคืบหน้าในแต่ละไตรมาสของปี 2025

กลุ่มธุรกิจ | ไตรมาส 1 2025 (YoY) | ไตรมาส 2 2025 (YoY) | ไตรมาส 3 2025 (YoY) |

ดาต้าเซ็นเตอร์ | 3.67 พันล้านดอลลาร์ (+57%) | 3.24 พันล้านดอลลาร์ (+14%) | 4.34 พันล้านดอลลาร์ (+22%) |

ลูกค้ารายย่อยและเกมมิ่ง | 2.94 พันล้านดอลลาร์ (+28%) | 3.62 พันล้านดอลลาร์ (+69%) | 4.05 พันล้านดอลลาร์ (+73%) |

ผลิตภัณฑ์ฝังตัว (Embedded) | 0.82 พันล้านดอลลาร์ (-2.7%) | 0.82 พันล้านดอลลาร์ (-4.3%) | $0.86 พันล้าน (-7.6%) |

รายได้รวม | $7.44 พันล้าน (+36%) | $7.69 พันล้าน (+32%) | $9.25 พันล้าน (+36%) |

ที่มา: รายงานรายไตรมาสของ AMD

มีสองประเด็นที่โดดเด่น:

- ขณะนี้กลุ่มศูนย์ข้อมูล (Data center) เป็นกลุ่มธุรกิจที่สร้างรายได้มากที่สุดของ AMD และยังคงเติบโตมากกว่า 20% YoY จากฐานที่สูงอยู่แล้ว

- กลุ่ม Client และเกมมิ่งฟื้นตัวกลับมาได้รวดเร็วยิ่งขึ้นในปี 2025 โดยรายได้ในไตรมาส 3 พุ่งสูงขึ้นกว่า 70% YoY ซึ่งทั้ง EPYC และ Ryzen ต่างช่วยหนุนทั้งในด้านขนาดธุรกิจและการเติบโต

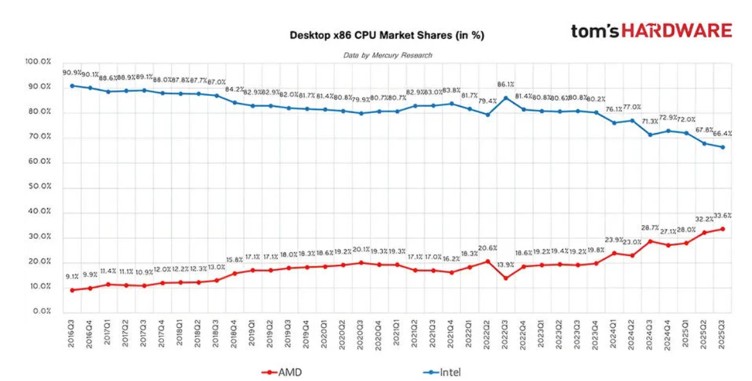

ในส่วนของเซิร์ฟเวอร์ ข้อมูลจาก Mercury Research ระบุว่าส่วนแบ่งตลาดหน่วยประมวลผลเซิร์ฟเวอร์ CPU ของ AMD อยู่ที่ประมาณ 28% ในไตรมาส 3 ปี 2025 แต่ส่วนแบ่งรายได้กลับเข้าใกล้ 40% หรือกล่าวอีกนัยหนึ่งคือ แม้ AMD จะมียอดจัดส่งไม่ถึงหนึ่งในสามของจำนวนหน่วยทั้งหมด แต่กลับทำรายได้ได้เกือบสี่ในสิบ ซึ่งบ่งชี้ว่าบริษัทกำลังครองตลาดในส่วนที่มีราคาขายเฉลี่ย (ASP) และอัตรากำไรที่สูงกว่า

สิ่งนี้สะท้อนให้เห็นถึงความได้เปรียบพื้นฐานของ EPYC โดย EPYC เจนเนอเรชั่นที่ 5 (“Turin”) มีประสิทธิภาพต่อคอร์สูงกว่ารุ่นก่อนประมาณ 17% และมีประสิทธิภาพต่อคอร์ดีขึ้นประมาณ 37% สำหรับเวิร์กโหลดด้าน AI และ HPC เมื่อเทียบกับ Xeon รุ่นล่าสุดของ Intel แล้ว EPYC สามารถให้ทรูพุต (throughput) สูงกว่าประมาณ 30–40% ในเวิร์กโหลดการประมวลผลทั่วไปหลายประเภท มีประสิทธิภาพต่อวัตต์ดีกว่าประมาณ 60% และใช้พลังงานความร้อน (TDP) ต่ำกว่าอย่างมีนัยสำคัญ ในขณะที่รองรับคอร์สูงสุดถึง 192 คอร์ต่อซ็อกเก็ต เทียบกับ Intel ที่มักจะอยู่ที่ 128 คอร์

ในการใช้งานจริงแบบสองซ็อกเก็ต ระบบ EPYC ที่เทียบเท่ากันมักจะให้ประสิทธิภาพการประมวลผลมากกว่าการกำหนดค่าของ Xeon ถึง 30–40% นอกจากนี้ AMD ยังมีช่องหน่วยความจำ DDR5 ถึง 12 ช่องต่อซ็อกเก็ต เมื่อเทียบกับ 8 ช่องของ Intel ซึ่งส่งผลให้แบนด์วิดท์หน่วยความจำสูงสุดสูงขึ้นถึงประมาณ 50% ซึ่งเป็นข้อได้เปรียบที่สำคัญสำหรับเวิร์กโหลดที่ต้องใช้หน่วยความจำสูง เช่น ฐานข้อมูล การวิเคราะห์ และการประมวลผลในหน่วยความจำ

ในฝั่งผู้บริโภค ข้อมูลไตรมาส 3 ปี 2025 จาก Mercury Research แสดงให้เห็นว่า AMD มีส่วนแบ่งการตลาดหน่วย CPU เดสก์ท็อปถึง 33.6% ซึ่งถือเป็นระดับสูงสุดเป็นประวัติการณ์ครั้งใหม่ ในไตรมาสที่ 4 Ryzen 7 9800X3D กลายเป็น CPU ที่ขายดีที่สุดในร้านค้าปลีกรายใหญ่ภายในไม่กี่สัปดาห์หลังการเปิดตัว และในช่วงเทศกาลวันหยุด ส่วนแบ่ง CPU เดสก์ท็อปของ AMD ในช่องทางอย่าง Amazon และ Newegg พุ่งสูงเกิน 70% ชั่วคราว โดยสินค้า 9800X3D ล็อตแรกๆ ถูกขายจนหมดทันทีที่มาถึงร้านค้าออนไลน์หลายแห่ง อุปทานยังคงตึงตัว และราคาขายปลีกพุ่งสูงกว่าราคาเปิดตัว (MSRP) ซึ่ง Lisa Su ได้ระบุต่อสาธารณะว่าไตรมาส 4 เป็น “หนึ่งในไตรมาสที่มียอดขายผ่านช่องทางเดสก์ท็อปแข็งแกร่งที่สุดในรอบหลายปี”

ที่มา: Tom’s Hardware

ความเสี่ยงจากการกระจุกตัวของ AI: ลูกค้ารายเดียว เดิมพันหลักหมื่นล้าน และแทบไม่มีที่ว่างสำหรับความผิดพลาด

คราวนี้มาถึงส่วนที่ตลาดกำลังให้ความสำคัญและยอมจ่ายให้จริงๆ นั่นคือ AI

เมื่อปลายปี 2025 AMD ได้ประกาศข้อตกลงการจัดหาหลายปีร่วมกับ OpenAI เพื่อส่งมอบความสามารถในการประมวลผลของ GPU Instinct MI450 ขนาด 6 กิกะวัตต์ ซึ่งเป็นข้อตกลงกับลูกค้ารายเดียวที่ใหญ่ที่สุดในประวัติศาสตร์ของบริษัท โดย AMD อธิบายว่านี่เป็นโอกาสสร้างรายได้หลายหมื่นล้านดอลลาร์ในระยะเวลาหลายปี นอกจากนี้ AMD ยังมอบใบสำคัญแสดงสิทธิ (warrant) ให้กับ OpenAI สูงถึง 160 ล้านหน่วย โดยสิทธิในการใช้จะผูกติดกับเป้าหมายการติดตั้งใช้งาน GPU และเป้าหมายราคาหุ้น

คำสั่งซื้อของ OpenAI นั้นมีอยู่จริง และกรณีการใช้งานทางธุรกิจเบื้องหลังก็มีความแข็งแกร่งมาก ทั้ง ChatGPT ในปัจจุบันและระบบตัวแทนอัจฉริยะในตลาดมวลชนในอนาคตต่างต้องการพลังการประมวลผลเพื่อการประมวลผลเชิงอนุมานจำนวนมหาศาล แต่ด้วยเหตุนี้เอง มูลค่าหุ้นที่สูงขึ้นของ AMD จึงได้รวมเอาการเติบโตของ AI ในส่วนใหญ่เข้าไปในราคาหุ้นเป็นที่เรียบร้อยแล้ว

ประเด็นไม่ใช่ว่ามีอุปสงค์อยู่จริงหรือไม่—แต่มันคือเรื่องของเวลาและการกระจุกตัว.

กำหนดการติดตั้งใช้งาน AMD MI450

เป้าหมายสำคัญ | วันที่เป้าหมาย | ปริมาณ | สถานะ |

เริ่มการติดตั้งใช้งาน 1GW แรก | ครึ่งหลังของปี 2026 | 1 GW | ตามแผน; เป้าหมายสำคัญลำดับแรกในข้อตกลง |

การขยายตัวส่วนที่เหลือ | 2027–2028 | 5 GW | การขยายตัวหลายปี ขึ้นอยู่กับอุปสงค์ |

ภาระผูกพันรวม | 2026–2028+ | 6 GW | กรอบการทำงานหลายปีและหลายรุ่น |

ที่มา: AMD, OpenAI, Futurum Group, HyperFrame Research

ในทางทฤษฎี ทุกอย่างดูเหมือนจะดำเนินไปตามแผน แต่คำถามที่ชวนให้อึดอัดใจคือ: มีใครอีกบ้างที่กำลังซื้อ?

ณ ต้นเดือนกุมภาพันธ์ 2026 OpenAI ยังคงเป็นลูกค้ารายเดียวที่ประกาศความมุ่งมั่นต่อสาธารณะสำหรับ MI450 และ Helios ในระดับไฮเปอร์สเกลที่แท้จริง แม้ Oracle จะประกาศแผนการติดตั้งใช้งาน GPU MI450 ประมาณ 50,000 หน่วยโดยเริ่มในปี 2026 แต่เมื่อเทียบกับกรอบงาน 6GW ของ OpenAI แล้ว ถือว่าเล็กน้อยมากจนแทบไม่มีนัยสำคัญ ขณะที่ Meta และ character.ai ได้ยืนยันการติดตั้งใช้งานซีรีส์ MI350 รุ่นปัจจุบันแล้ว แต่ยังไม่มีรายใดประกาศความมุ่งมั่นในการซื้อ MI450 ในปริมาณที่จะสร้างความหลากหลายให้แก่ฐานลูกค้าได้อย่างมีนัยสำคัญ

เรื่องนี้มีความสำคัญเพราะ Nvidia ไม่ได้อยู่นิ่งเฉย หลังจากที่ AMD ประกาศข้อตกลงกับ OpenAI ทาง Nvidia ก็ได้เปิดตัวสถาปัตยกรรมระดับแร็ค (rack-scale) รุ่น Rubin ซึ่งมีความหนาแน่นของการประมวลผลแบบความแม่นยำต่ำต่อแร็คสูงกว่า Helios และเชื่อมโยงกับระบบนิเวศซอฟต์แวร์ที่เป็นผู้ใหญ่กว่ามาก การวิเคราะห์จากหน่วยงานภายนอกชี้ให้เห็นว่า แร็ค Helios ที่กำหนดค่าเต็มที่อาจมีราคาถูกกว่าประมาณ 20% กว่าๆ และประหยัดพลังงานมากกว่าเล็กน้อยเมื่อเทียบกับ Rubin NVL ที่มีประสิทธิภาพเทียบเท่ากัน แต่ความได้เปรียบด้านต้นทุนเหล่านี้จะมีความหมายก็ต่อเมื่อลูกค้ายินดีที่จะแบกรับความเสี่ยงด้านการผสานระบบและระบบนิเวศ

คูเมือง CUDA: เมื่อฮาร์ดแวร์ไม่ใช่ปัจจัยจำกัด

ตัวชี้วัด | NVIDIA CUDA | AMD ROCm | ช่องว่าง |

ความสมบูรณ์ของระบบนิเวศ | ประมาณ 18+ ปี | การลงทุนอย่างหนักเป็นเวลาราว 5 ปี | มีนัยสำคัญ |

ฐานนักพัฒนา | นักพัฒนาที่ลงทะเบียนมากกว่า 4 ล้านราย | เล็กกว่าในระดับหลักสิบเท่า (อยู่ในช่วงไม่เกิน 1 แสนราย) | หลายสิบเท่า |

ประสิทธิภาพ | เป็นเกณฑ์มาตรฐานสำหรับการทดสอบส่วนใหญ่ | มักจะช้ากว่าประมาณ 10-30% และในบางกรณีอาจแย่กว่านั้น | สำคัญและชัดเจน |

การรองรับเฟรมเวิร์ก | การเพิ่มประสิทธิภาพระดับเนทีฟอย่างล้ำลึก | รองรับเฟรมเวิร์กหลักๆ แต่ไลบรารีจากบุคคลที่สามจำนวนมากยังคงให้ความสำคัญกับ CUDA เป็นอันดับแรก | กำลังลดช่องว่างลงแต่ยังคงมีอยู่จริง |

ส่วนแบ่งในตลาดองค์กร | ราว 90% ของโครงสร้างพื้นฐานชิปเร่งความเร็ว AI | ส่วนแบ่งอยู่ในระดับตัวเลขหลักเดียวต่ำ โดยมีเป้าหมายระยะยาวอยู่ที่เลขสองหลัก | ระยะเริ่มต้น |

แหล่งข้อมูล: การเปิดเผยข้อมูลจาก NVIDIA/AMD, การทดสอบจากบุคคลที่สาม, การวิจัยในอุตสาหกรรม

ผลการทดสอบล่าสุดระบุว่า เมื่อใช้ฮาร์ดแวร์รุ่นที่เทียบเท่ากัน การรันเวิร์กโหลดเดียวกันภายใต้ CUDA เมื่อเทียบกับ ROCm อาจสร้างความต่างด้านประสิทธิภาพตั้งแต่ประมาณ 30% ไปจนถึงเกือบ 2 เท่า โดยความเหลื่อมล้ำนี้จะเห็นได้ชัดเจนเป็นพิเศษในการประมวลผลคำสั่ง (Inference) ของโมเดลภาษาขนาดใหญ่ (LLM) ในระดับสเกลใหญ่ รวมถึงในสภาพแวดล้อมแบบหลายโหนดและหลาย GPU สำหรับผู้ให้บริการคลาวด์ระดับไฮเปอร์สเกลที่ลงทุนหลายหมื่นล้านดอลลาร์ในโครงสร้างพื้นฐาน AI ความแตกต่างของประสิทธิภาพที่ถูกขยายผลด้วยซอฟต์แวร์นี้ถือเป็นปัจจัยสำคัญอย่างยิ่งในการกำหนดราคาและการเลือกแพลตฟอร์ม

AMD วางแผนที่จะขยายระบบนิเวศนักพัฒนา ROCm ให้มากกว่า 100,000 รายภายในปี 2026 และตั้งเป้าที่จะเพิ่มส่วนแบ่งตลาดชิป AI สำหรับดาต้าเซ็นเตอร์ให้เป็นเลขสองหลักในช่วง 3-5 ปีข้างหน้า ฝ่ายบริหารคาดว่ารายได้จาก AI ในดาต้าเซ็นเตอร์จะเติบโตในอัตราต่อปีมากกว่า 80% ในช่วงเวลาดังกล่าว อย่างไรก็ตาม เป้าหมายทั้งหมดนี้ตั้งอยู่บนสมมติฐานเดียวคือ AMD จำเป็นต้องมีฐานลูกค้าที่กว้างขวางขึ้นมาก และไม่สามารถพึ่งพา OpenAI ในฐานะผู้ซื้อหลักได้ตลอดไป หากกำหนดการติดตั้งระบบของ OpenAI ล่าช้าออกไปเพียง 2 ไตรมาส หรือหากเกิดปัญหาเกี่ยวกับการจ่ายไฟ การระบายความร้อน หรือความสมบูรณ์ของซอฟต์แวร์ เส้นทางรายได้จาก AI ทั้งหมดของ AMD จะถูกเลื่อนออกไป เมื่อพิจารณาจากราคาหุ้นที่ซื้อขายด้วยค่า Forward P/E สูงกว่า 40 เท่า สถานการณ์นี้จึงเป็นจุดที่ความสมดุลระหว่างความเสี่ยงและผลตอบแทนนั้นไม่สมมาตรอย่างเห็นได้ชัด

AMD เทียบกับ NVIDIA: ตัวชี้วัดสำคัญ

ตัวชี้วัด | AMD | NVIDIA | ความแตกต่าง |

Forward P/E | 40–45 เท่า | 25–35 เท่า | AMD ซื้อขายที่ระดับทวีคูณ (Multiple) ที่สูงกว่าอย่างชัดเจน |

มูลค่าหลักทรัพย์ตามราคาตลาด | ประมาณ 4.0 แสนล้านดอลลาร์ | ประมาณ 4.6 ล้านล้านดอลลาร์ | AMD มีขนาดเล็กกว่าประมาณ 11 เท่า |

รายได้ดาต้าเซ็นเตอร์รายไตรมาส | 4.3 พันล้านดอลลาร์ (Q3 2025) | ประมาณ 5.1 หมื่นล้านดอลลาร์ (Q3 2025) | เล็กกว่าประมาณ 12 เท่า |

อัตรากำไรขั้นต้น (Non-GAAP) | 54% | 75% | ต่ำกว่า 21 จุดเปอร์เซ็นต์ |

ส่วนแบ่งตลาดชิปเร่งความเร็ว AI | น้อยกว่า 10% | 90–92% ในปัจจุบัน | ช่องว่างห่างกัน 8-10 เท่า |

แหล่งข้อมูล: งบการเงินของ AMD และ NVIDIA, StockAnalysis, Counterpoint Research

ค่า Forward P/E ปัจจุบันของ AMD ที่ประมาณ 40-45 เท่า ถือเป็นส่วนพรีเมียมที่สูงกว่าช่วง 25-35 เท่าของ NVIDIA อย่างมาก ส่วนพรีเมียมดังกล่าวเกิดขึ้นเนื่องจากตลาดได้ตอบรับข่าวการขยายฐานลูกค้า AI อย่างต่อเนื่องและการทำกำไรของดาต้าเซ็นเตอร์ที่เพิ่มขึ้นเข้าไปในราคาหุ้นแล้ว ซึ่งสมมติฐานเหล่านี้ยังอยู่ในกระบวนการรอการพิสูจน์

ในแง่ที่ลึกซึ้งกว่านั้น แม้ในระดับราคาประเมินนี้ ซึ่งสะท้อนความคาดหวังเชิงบวกต่อ AI ไปมากแล้ว คุณภาพของกำไรในปัจจุบันของ AMD ก็ยังค่อนข้างตึงตัว อัตรากำไรขั้นต้นอาจดูปกติในเบื้องต้น แต่ในความเป็นจริงกำลังดำเนินงานอยู่ใกล้กับขอบเขตบนของช่วงเป้าหมายระยะกลางของบริษัทแล้ว

แนวโน้มอัตรากำไรของ AMD: ปี 2025

ไตรมาส | อัตรากำไรขั้นต้นตามหลักการบัญชีทั่วไป (GAAP) | อัตรากำไรขั้นต้นที่ไม่ได้คำนวณตามหลักการบัญชีทั่วไป (Non-GAAP) | อัตรากำไรจากการดำเนินงานที่ไม่ได้คำนวณตามหลักการบัญชีทั่วไป (Non-GAAP) |

Q1/2025 | 50% | 54% | 24% |

Q2/2025 | 40%* | 43%* (ปรับปรุงแล้ว ≈54%**) | 12%* |

Q3/2025 | 52% | 54% | 24% |

Q4/2025 (ประมาณการ) | — | 54.5% | — |

* รวมค่าใช้จ่ายการตั้งสำรองสินค้าคงคลังสำหรับการควบคุมการส่งออกรุ่น MI308 ไปยังจีนประมาณ 800 ล้านดอลลาร์

** ปรับปรุงโดยไม่รวมค่าใช้จ่ายการตั้งสำรองสินค้าคงคลังแบบครั้งเดียว

ที่มา: รายงานผลประกอบการของ AMD

ตลอดปี 2025 รายได้ของ AMD เติบโตขึ้นมากกว่า 30% แต่อัตรากำไรขั้นต้น Non-GAAP กลับทรงตัวอยู่ที่ระดับประมาณ 54% สำหรับบริษัทที่กำลังเร่งการผลิต AI GPU และแย่งชิงส่วนแบ่งการตลาด CPU สำหรับเซิร์ฟเวอร์ โดยปกติแล้วคุณควรจะเห็นการขยายตัวของอัตรากำไรที่ชัดเจน ไม่ใช่เส้นกราฟที่นิ่งสนิท

ปัจจัยหลักสามประการที่มีผลต่อสถานการณ์นี้คือ:

- ส่วนผสมผลิตภัณฑ์ (Product Mix) ไม่ได้สวยหรูอย่างที่เห็นแบบจำลองการวิเคราะห์จากฝั่งผู้ขายและนักวิเคราะห์อิสระระบุว่า อัตรากำไรขั้นต้นของ EPYC CPU ที่อยู่ในช่วงเติบโตเต็มที่นั้นอยู่ที่ประมาณ 50-55% ในขณะที่ MI3xx GPU ซึ่งอยู่ในช่วงเริ่มผลิต แม้จะวางตำแหน่งไว้ในระดับพรีเมียม แต่คาดว่าอัตรากำไรน่าจะอยู่ที่ช่วงกลางถึงปลาย 40% เนื่องจากความไร้ประสิทธิภาพของซัพพลายเชนและอัตราการผลิตของดี (yield) ยิ่งบริษัทขาย MI350 ได้มากเท่าใดในระยะนี้ ก็ยิ่งเป็นตัวถ่วงอัตรากำไรขั้นต้นโดยรวมมากขึ้นเท่านั้น

- ค่าใช้จ่ายในการดำเนินงานเติบโตเร็วกว่ารายได้ในไตรมาส 3/2025 AMD รายงานรายได้ที่ 9.25 พันล้านดอลลาร์ และค่าใช้จ่ายในการดำเนินงาน 2.8 พันล้านดอลลาร์ ส่งผลให้อัตรากำไรจากการดำเนินงาน Non-GAAP อยู่ที่ 24% ซึ่งลดลงเล็กน้อยจาก 25% ในไตรมาส 3/2024 แม้รายได้จะเติบโตถึง 36% ก็ตาม ส่วนต่างที่หายไปนั้นถูกนำไปใช้กับการวิจัยและพัฒนา (R&D) และการใช้จ่ายด้านแพลตฟอร์ม ไม่ว่าจะเป็นซอฟต์แวร์สแต็คของ MI450, การบูรณาการระดับแร็ค (rack-level integration) ของ Helios และ EPYC รุ่นถัดไป ซึ่งทั้งหมดนี้ล้วนใช้งบประมาณมหาศาล

- การขยายตัวของอัตรากำไรเป็นความคาดหวังในระยะกลาง ไม่ใช่กรณีฐาน (Base Case) สำหรับปี 2026ในงาน Financial Analyst Day ประจำปี 2025 AMD ได้นำเสนอแบบจำลองระยะกลางที่คาดการณ์อัตรากำไรจากการดำเนินงาน Non-GAAP ไว้ที่ 35% ขึ้นไป และอัตรากำไรขั้นต้นที่มีแนวโน้มขยับขึ้นสู่ 55-58% เป้าหมายเหล่านี้จะสำเร็จได้ก็ต่อเมื่อรายได้จาก AI GPU เพิ่มขึ้นเกิน 1 หมื่นล้านดอลลาร์ต่อปีด้วยอัตรากำไรที่ 50% ขึ้นไป และส่วนแบ่งการตลาด EPYC server CPU มีเสถียรภาพอยู่ที่ประมาณ 40% อย่างไรก็ตาม เป้าหมายเหล่านี้จะบรรลุได้ยากขึ้นมากในกรอบเวลาปี 2026 หาก OpenAI ยังคงเป็นลูกค้ากลุ่ม Hyperscale เพียงรายเดียวสำหรับ MI450 และการเร่งการผลิตเกิดความล่าช้า

ประเด็นที่สำคัญอย่างแท้จริงในรายงานไตรมาส 4 คืออะไร?

ตัวเลขไตรมาส 4 คาดว่าจะออกมาแข็งแกร่ง โดยมีความเป็นไปได้สูงที่ AMD จะทำรายได้สูงกว่าที่คาดการณ์ไว้เล็กน้อย และคณะผู้บริหารจะเน้นย้ำถึงการเติบโตที่แข็งแกร่งของดาต้าเซ็นเตอร์อีกครั้ง

ในขณะนี้ กรณีฐานของตลาดสำหรับ AMD ในปี 2026 คือรายได้รวมอยู่ที่ประมาณ 4.4-4.5 หมื่นล้านดอลลาร์ โดยสถานการณ์ในแง่ดีเรื่อง “การกลับสู่สภาวะปกติของจีน” อาจดันเพดานบนขึ้นไปแตะระดับ 5 หมื่นล้านดอลลาร์ ทั้งนี้ ธุรกิจที่เกี่ยวข้องกับ AI (หลักๆ คือ GPU สำหรับดาต้าเซ็นเตอร์และแพลตฟอร์ม) ถูกคาดการณ์ว่าจะมีอัตราการทำรายได้รายปีสูงกว่า 1.2 หมื่นล้านดอลลาร์ และกำไรต่อหุ้น (EPS) ที่คาดการณ์เฉลี่ยในปี 2026 อยู่ที่ประมาณ 6-6.5 ดอลลาร์ เทียบกับประมาณ 4 ดอลลาร์ในปี 2025 ซึ่งหมายถึงการเติบโตประมาณ 50-60% ในทางทฤษฎีแล้ว เส้นทางการเติบโตดังกล่าวเพียงพอที่จะสนับสนุนมูลค่าหุ้นที่พรีเมียมในปัจจุบัน หากการดำเนินงานเป็นไปตามแผนที่วางไว้

ราคาเป้าหมายเฉลี่ยของวอลล์สตรีทสำหรับ AMD ในปัจจุบันกระจุกตัวอยู่ที่ประมาณ 270-280 ดอลลาร์ เมื่อเทียบกับราคาหุ้นที่ระดับ 240 ดอลลาร์ ซึ่งหมายความว่ามีโอกาสปรับตัวขึ้น (upside) ได้อีกประมาณ 15% จากจุดนี้

ประเด็นที่น่ากังวลคือในช่วงหลายไตรมาสที่ผ่านมา แม้ว่า AMD จะทำผลงานได้ดีกว่าคาดทั้งในแง่รายได้และ EPS แต่ราคาหุ้นมักปรับตัวลดลงในวันประกาศผลประกอบการ โดยทั้งไตรมาส 2 และ 3 ต่างเผชิญกับสถานการณ์ “ตัวเลขดีแต่ราคาหุ้นร่วง” การกำหนดราคาออปชั่นก่อนรายงานนี้บ่งชี้ว่าราคาหุ้นอาจเหวี่ยงตัวประมาณ ±9% หรือประมาณ ±22 ดอลลาร์ต่อหุ้น ซึ่งสะท้อนว่าตลาดกำลังเตรียมรับมือกับทั้งภาวะ “ข่าวดีที่ถูกรับรู้ไปในราคาแล้ว” และความผันผวนที่รุนแรงขึ้นทันทีที่ประกาศผล

6 คำถามที่จะเคลื่อนไหวราคาหุ้นอย่างแท้จริง

คำถาม | ทำไมถึงสำคัญ | สัญญาณบวก | สัญญาณลบ |

1. แผนงานกลุ่มลูกค้า Helios | ในปัจจุบัน มีเพียง OpenAI เท่านั้นที่มีพันธสัญญาในระดับ Hyperscale อย่างแท้จริง | มีการระบุชื่อลูกค้า Hyperscale รายใหม่สำหรับ Helios/MI450 พร้อมระบุขนาดและกรอบเวลาที่ชัดเจน | ไม่มีความคืบหน้า หรือให้ข้อมูลคลุมเครือเพียงว่า “อยู่ในระหว่างการหารือ” |

2. กรอบเวลาของ MI450 | ความล่าช้าจะทำให้โอกาสระดับหลายหมื่นล้านดอลลาร์ต้องถูกเลื่อนออกไป | การยืนยันที่ชัดเจนถึง “การเร่งการผลิตในครึ่งหลังของปี 2026 และการติดตั้งใช้งาน 1GW แรกภายในสิ้นปี 2026” | การใช้ภาษาที่ไม่หนักแน่น เช่น “ตั้งเป้าที่” หรือ “กำลังพยายามเพื่อ” |

3. การเติบโตของดาต้าเซ็นเตอร์ในปี 2026 | ยืนยัน (หรือบั่นทอน) สมมติฐานเรื่องการขยายตัวของ AI | อัตราการเติบโตของศูนย์ข้อมูลในปี 2026 ที่มีนัยมากกว่า 25-30% เมื่อเทียบรายปี (YoY) | อัตราการเติบโตโดยนัยต่ำกว่า 25% หรือมีการปรับลดคาดการณ์อย่างชัดเจน |

4. ใบอนุญาตส่งออกไปยังจีน | ค่าใช้จ่าย 800 ล้านดอลลาร์ และรายได้ประมาณ 24% ของปี 2024 ที่ยังคงตกอยู่ในสถานะไม่แน่นอน | การใช้ถ้อยคำที่ชัดเจน เช่น "อนุมัติใบอนุญาตแล้ว" หรือ "อยู่ในขั้นตอนสุดท้ายของการอนุมัติ" | ความคลุมเครือที่ดำเนินต่อไปและการใช้ภาษาทางกฎเกณฑ์ที่เป็นแบบแผนทั่วไป |

5. แนวทางอัตรากำไรขั้นต้น | เป็นการทดสอบประเด็นเรื่องความสามารถในการทำกำไรจากระดับการดำเนินงาน (Operating Leverage) | ความเห็นที่ระบุว่าปี 2026 "เป็นไปตามเป้าหมายสู่อัตรากำไรขั้นต้น non-GAAP ที่ระดับ 55% ขึ้นไป" | ปัจจัยลบที่ชัดเจน หรือการเลื่อนเป้าหมาย 55% ขึ้นไปออกไปเป็นปี 2027 เป็นต้นไป |

6. ความคืบหน้าของระบบนิเวศ ROCm | ปราการด้านซอฟต์แวร์จะเป็นตัวตัดสินส่วนแบ่งตลาด AI ในระยะยาว | ข้อมูลอัปเดตเชิงปริมาณเกี่ยวกับนักพัฒนา ROCm การนำไปใช้งาน และพันธมิตรในระบบนิเวศ | การพูดคุยในระดับกว้างโดยไม่มีตัวเลขประกอบ |

แหล่งข้อมูล: การคาดการณ์และบทวิเคราะห์จาก AMD, Piper Sandler, Wells Fargo, Zacks และ Counterpoint Research

หากฝ่ายบริหารสามารถตอบโจทย์ในหัวข้อเหล่านี้ได้สองหรือสามข้อด้วยการเปิดเผยข้อมูลเชิงบวกที่ชัดเจน ความเชื่อมั่นของตลาดต่อสภาวะ "การเติบโตสูงควบคู่ไปกับค่า Multiple ที่สูง" ก็น่าจะปรับตัวดีขึ้น แต่หากการแถลงผลประกอบการแสดงตัวเลขที่ดีแต่กลับมองข้ามความเสี่ยงเฉพาะเจาะจงเหล่านี้ เรื่องราวเกี่ยวกับการประเมินมูลค่าในปัจจุบันก็จะกลายเป็นเรื่องยากที่จะหาเหตุผลมาสนับสนุน

การประเมินอย่างตรงไปตรงมา: บริษัทที่ยอดเยี่ยม แต่ราคาเข้าซื้อยังอยู่ในระดับสูง

EPYC ประสบความสำเร็จในการกลับมาครองส่วนแบ่งในตลาดเซิร์ฟเวอร์อย่างเต็มรูปแบบ ขณะที่ Ryzen มีประสิทธิภาพแซงหน้า Intel ในกลุ่มผู้บริโภคทั่วไป โดยธุรกิจศูนย์ข้อมูลและพีซีต่างเติบโตอย่างแข็งแกร่ง ซึ่งทำให้ AMD มีฐานรากที่มั่นคงอย่างแท้จริง นอกจากนี้ MI350 กำลังขยายตัวในอัตราที่เร็วเป็นประวัติการณ์ และได้รับการยอมรับจากผู้ให้บริการคลาวด์หลายราย ขณะที่การเปลี่ยนงบลงทุน (Capex) ของอุตสาหกรรมไปยัง AI กำลังสร้างโอกาสที่แท้จริงให้กับทางเลือกอื่นนอกเหนือจาก NVIDIA

ปัญหาคือตลาดได้รับรู้ปัจจัยบวกตามสถานการณ์ที่ดีที่สุดไปแล้ว หลังจากราคาพุ่งสูงขึ้นอย่างมาก การประเมินมูลค่าในปัจจุบันตั้งอยู่บนสมมติฐานที่ว่าผลิตภัณฑ์ใหม่จะขยายตัวได้อย่างราบรื่น การกระจุกตัวของลูกค้าจะลดลงอย่างรวดเร็ว และอัตรากำไรจะสูงขึ้น ซึ่งทั้งหมดนี้ต้องเกิดขึ้นพร้อมๆ กัน

สำหรับผู้ถือหุ้นเดิม นี่คือหุ้นที่มีคุณภาพสูง แต่สำหรับผู้ซื้อรายใหม่ การเข้าซื้อที่ระดับราคานี้หมายถึงการจ่ายราคาส่วนเพิ่ม (Premium) ให้กับความไม่แน่นอนที่ยังไม่ได้รับการแก้ไข ผลประกอบการไตรมาส 4 นั้นสำคัญ แต่การทดสอบที่แท้จริงจะอยู่ในช่วงครึ่งหลังของปี 2026 ซึ่งเมื่อถึงเวลานั้น MI450 จำเป็นต้องอยู่ในช่วงขยายการผลิตที่จับต้องได้ โดยอย่างน้อยต้องมีการติดตั้ง 1GW ครั้งแรกที่ดำเนินไปตามกำหนดการที่ชัดเจน และ AMD ต้องพิสูจน์ให้เห็นว่าข้อตกลงขนาดใหญ่กำลังเปลี่ยนไปเป็นฐานลูกค้าที่กว้างขวางขึ้น แทนที่จะเป็นการเดิมพันที่กระจุกตัวเพียงจุดเดียว

จนกว่าจะถึงเวลานั้น ใครก็ตามที่ซื้อที่ระดับราคานี้ก็เท่ากับว่ากำลังจ่ายเงินเพื่อคาดหวัง "การดำเนินงานที่สมบูรณ์แบบ" และในอุตสาหกรรมเซมิคอนดักเตอร์ "ความสมบูรณ์แบบ" มักจะอยู่ได้ไม่นานนัก

เนื้อหานี้ได้รับการแปลโดยปัญญาประดิษฐ์ (AI) และผ่านตรวจสอบโดยมนุษย์ มีไว้เพื่อการอ้างอิงและข้อมูลทั่วไปเท่านั้น ไม่ใช่การแนะนำการลงทุนแต่อย่างใด