財報遜預期,普拉達股價插水14.3%,創2024年1月以來新低

財華社7月31日訊,普拉達(01913.HK)今日股價低開低走,截至發稿跌幅達14.32%,報40.1港元/股,創2024年1月以來新低。

普拉達業績大跌,繫受業績不及預期影響。

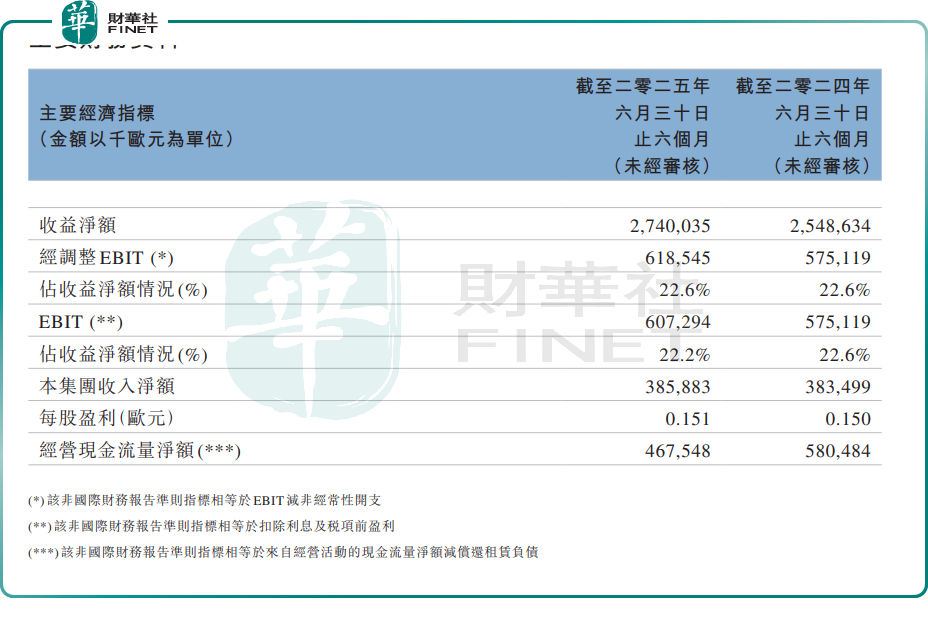

7月30日晚間,普拉達公佈2025年上半年成績單,2025年上半年淨收入27.4億歐元,同比增長9%,實際增長8%。

零售銷售額為24.5億歐元,同比增長10%,調整後息稅前利潤(EBIT)達6.19億歐元,利潤率為22.6%,與去年同期持平,毛利率為80.1%,較去年同期提升0.3個百分點。

針對投資者關注的範思哲收購進展,普拉達管理層表示交易將於Q4完成,2026年初公佈整合方案。

里昂研究報告指,普拉達上半年財報表現略遜預期,收入錄27.4億歐元,較該行及市場預期低2%,主要因Prada與Miu Miu品牌零售淨銷售均稍遜預期,分别跌3.6%及升40%。渠道結構優化帶動毛利率超預期,但收購Versace相關成本及銷售疲軟,令淨利潤低於預期。第三季至今旅遊消費需求持續承壓,料Miu Miu品牌面對最大的按年比較基數壓力。

該行將2025至27年淨利潤預測下調5%至6%,基於Prada與Miu Miu銷售額預測下調、廣告及促銷開支和銷售成本預測獲上調;降估值基礎,以預測未來一年企業價值對Ebit約9倍計(原先為13倍),目標價由72元調降至50元。

摩根士丹利發表研究報告指,受到跨境旅客奢侈品消費放緩影響,普拉達第二季財報遜預期,按固定匯率計算銷售額按年增長6.1%,對比首季為12.5%及市場預期為9%。期内Prada與Miu Miu品牌收入均略低於預期,雖然同店銷售增長約9%,但似乎缺乏經營槓桿,導致上半年經調整EBIT較預期低3.1%。

大摩認為,國際旅遊負面影響將在夏季達到高峰,第三季銷售預測可能下調,目前最新預測按固定匯率增長8.3%,此前預測為10.4%。大摩預期普拉達的股價或面臨壓力,將目標價從66元降至62元。