Strategy為什麼跌幅這麼大?MSTR股價還能漲到 1000 美元嗎?

MicroStrategy (MSTR) 股價自2025年以來顯著下跌,最大跌幅超過70%,遠超比特幣的跌幅。此現象歸因於比特幣價格波動、公司營運槓桿、龐大債務壓力、潛在的MSCI指數剔除風險,以及比特幣現貨ETF等替代投資工具的競爭。儘管執行長暗示可能在特定條件下出售部分比特幣,打破創始人「永不賣幣」的原則,引發市場擔憂,但其創辦人Michael Saylor認為市場反應過度。分析師預計,若比特幣價格突破15萬至20萬美元,MSTR股價有望達到1000美元,但受比特幣現貨ETF的競爭壓力,MSTR作為比特幣代理工具的稀缺性價值正在受到挑戰。

MSTR新闻

TradingKey - 12月1日,比特幣(BTC)價格再次大跌下探8萬美元大關口,而全球最大的比特幣持倉公司Strategy(Nasdaq:MSTR)股價也延續跌勢,最低跌至155美元,創下2024年10月以來新低。

11月28日,Strategy的CEO Phong Le言論引發市場恐慌。Phong Le在一檔博客節目中公開錶示,「只有在公司價值與其持有的比特幣價值的比值(mNAV)跌破1且無灋通過螎資穫得新資金時,才考慮出售BTC。」

自2025年1月以來,儘管Strategy持續增持比特幣,但是仍然無法扭轉股價跌勢,相比峰值已經暴跌近70%。該現象引發市場關注:究竟是比特幣行情拖累,還是Strategy公司策略本身存在風險?MSTER未來股價是否仍有機會衝上 1000 美元?

MSTR是什麼?

MSTR是美國公司Strategy(前身為MicroStrategy)的股票代碼。Strategy是一家商業智能 (Business Intelligence, BI) 軟件公司,成立於1989年,最初主要聚焦商業智慧(BI)與數據分析軟體,主要產品有MicroStrategy ONE、HyperIntelligence、AI 數據分析服務。

2020年,創辦人 Michael Saylor 宣布將公司資金儲備配置至比特幣,隨後不斷購入比特幣,成為全球最大的比特幣持倉機構,因此也被視為「比特幣影子公司」或「比特幣代理投資工具」。可以看出,MSTR已經由單一業務轉型成「比特幣 + AI&BI」雙引擎戰略。

MSTR怎麼賺錢?

MSTR雖然仍然維持軟件本業,但是其該業務所帶來的收入僅佔不到 5%,其利潤幾乎完全依賴比特幣持倉的升值。根據MSTR 財報數據顯示,2025年第三季度營收約 1.29 億美元,淨利潤卻高達 28 億美元,主要是由比特幣公允價值變動所帶來。

收入來源 | 具體數據 (Q3 2025) | 占比 | 說明 |

軟體業務收入 | 約 1.287 億美元 | <5% | 來自 BI 軟體授權、雲端訂閱與顧問服務,增長有限 |

比特幣投資收益 | 約 38.91 億美元(息稅前利潤) | >90% | 主要來自比特幣公允價值變動,BTC 價格由 10.7 萬美元漲至 11.4 萬美元 |

MSTR的激進比特幣投資策略

MSTR的比特幣投資策略並非簡單的「買入並持有」,而是一場激進、透明、前瞻性且具備高度一致性的企業金融實驗。它不僅是「投資」比特幣,更是將公司本身「重構」為一個以比特幣為核心資產的載體。

策略面向 | 說明 | 實際做法 / 案例 |

前瞻 性 | 2020年開始將公司資金儲備轉向比特幣 | 首次投入 2.5 億美元購買超 2.1萬枚比特幣 |

資金來源多樣化 | 透過多種融資方式持續加碼 | - 自有資金- 發行可轉債(利率低至 0–0.75%)- 股票增發(ATM 計劃) |

持幣規模 | 全球持幣最多的上市公司 | 截至 2025 年12月2日,持有超過 65 萬枚比特幣,市值逾 560 億美元 |

核心理念 | 永不賣幣,將比特幣視為主要財務資產 | 創始人Michael Saylor 多次公開強調「比特幣是數位黃金」 |

透明度高 | 遵循美國財務會計準則(FASB),以公允市價報告持幣 | 定期公開持幣數量與平均成本 |

槓桿效應明顯 | 融資買幣,放大比特幣漲跌影響 | 牛市中股價漲幅往往大於比特幣;熊市中跌幅也更大 |

MSTR股價表現如何?

2020年,恰逢加密市場熊市尾聲,比特幣價格逐漸擺脫底部區域4000-10,000美元,並於2021年底衝高至峰值6.9萬美元。同期,MSTR股價從底部9美元左右攀升至130美元,最大漲幅逾1300%,略低於比特幣1600%的漲幅。

【MSTR股價走勢圖(2020年至今),來源:TradingView】

2022年,MSTR股價衝高回落,隨後持續回調,並於2023年跌至底部13美元,最大跌幅高達90%,遠遠高於同期的比特幣76%的跌幅。2024年,MSTR股價逐漸回升,當年3月衝高至180美元,突破前值;12月進一步衝高至543美元,創下歷史新高。2023-2024年期間,MSTR最大漲幅超40倍,遠遠超過同期比特幣不足6倍漲幅。

【MSTR、BTC的漲跌幅(2020年至今),來源:TradingView】

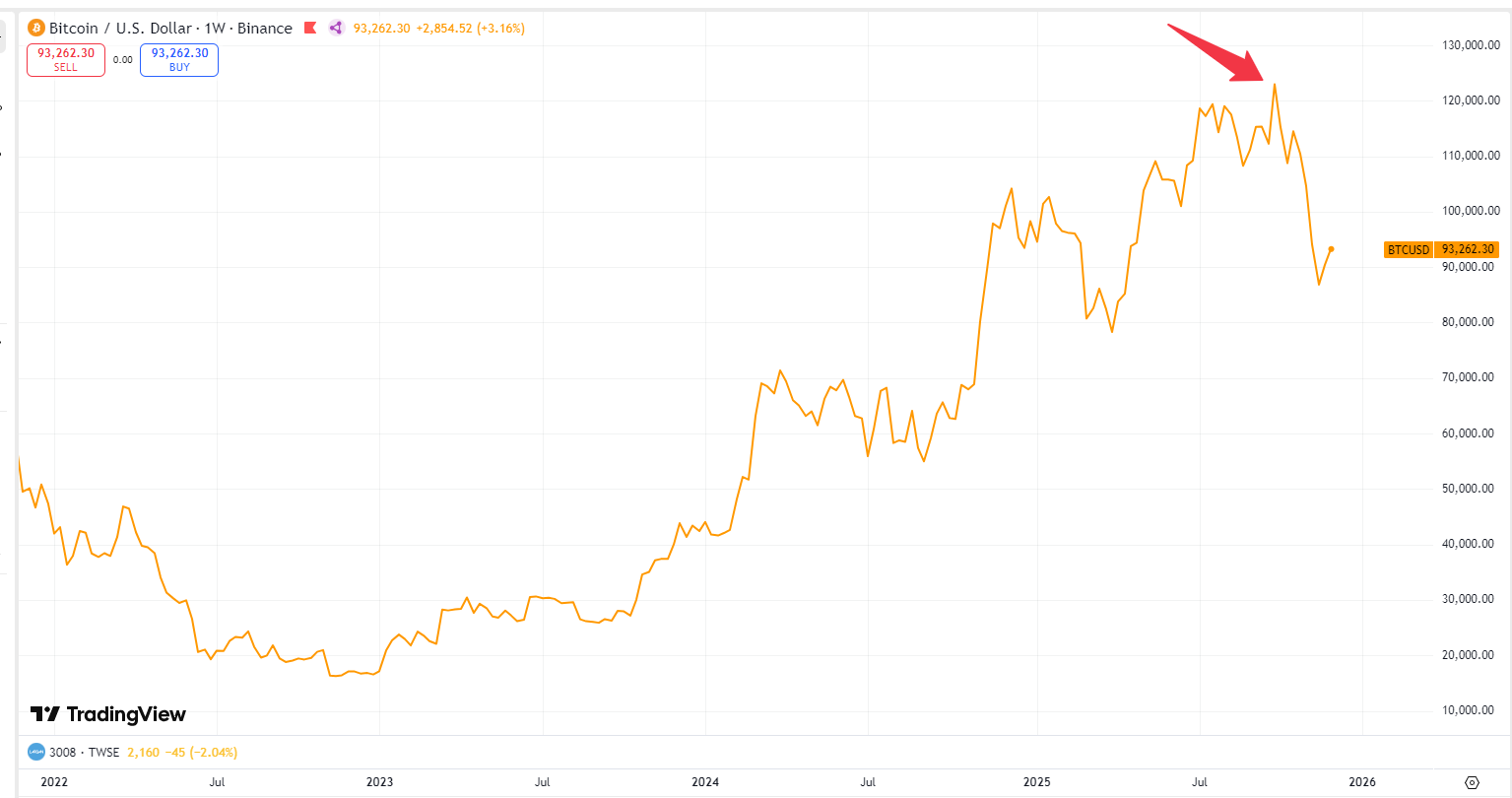

進入2025年,MSTR股價持續下跌,從峰值最低跌至155美元,迄今累計下跌超70%。與此不同,比特幣今年僅僅下跌不足20%,而且在年初經歷短暫回調之後飆升至12.5萬美元,創下歷史新高。

【比特幣價格走勢圖,來源:TradingView】

為什麼MSTR跌幅這麼大?

2025年以來,比特幣價格下跌確實會影響其資產縮水,進而拖累MSTR股價。然而, MSTR跌幅卻遠遠超過比特幣,說明還可能受其他原因影響,包括公司首次暗示可能「賣幣」、MSCI考慮剔除、競爭威脅以及市場對其高槓桿模式和債務壓力的擔憂等等。

公司首次暗示可能「賣幣」

CEO Phong Le 表示,若 mNAV(市值與比特幣持倉比值)跌破 1,且公司無法再融資,可能會出售部分比特幣。此舉打破了 Michael Saylor 長期倡導的「永不賣幣」信條,被市場視為潛在拋售信號,引發恐慌性拋售。

巨額債務與股息壓力

公司每年需支付約 8 億美元的利息與優先股股息,加劇其拋售風險。儘管MSTR 已經宣布設立 14.4 億美元現金儲備,但市場認為並不足以消除流動性風險。

MSCI考慮剔除MSTR

MSCI 正考慮將 MSTR 剔除主要股票指數,意味著MSTR的買盤遭到削弱,加劇MSTR股價承壓。如果MSCI 2026年1月15日真的剔除MSTR,可能導致其大量被動資金強制撤出 。對此,摩根大通指出,「被剔除將對公司未來股權和債務融資成本及能力產生質疑。」

替代品的競爭

MSTR是被視為比特幣代理工具,但是投資比特幣的渠道多種多樣,分流了原本投資MSTR的資金,侵蝕了其作為“唯一合規代理”的稀缺性溢價,對其形成競爭威脅。對於許多投資者而言,購買GBTC、IBIT等比特幣現貨ETF是更直接、費用更低、而且不用承公司財務槓桿風險擇。

MSTR股票還值得買入嗎?

近期,MSTR股票遭到機構大舉拋售,嚴重打擊買盤力量。根據 CryptoSlate數據顯示,多個機構在2025年Q3 減持54 億美元的Strategy股票,包括Capital International、Vanguard、BlackRock、Fidelity等等。

此外,摩根大通與歐洲最大資產管理公司Amundi均賣出超70多萬股Strategy 股票。更加打擊市場信心的是,Strategy執行副總裁Shao Wei-Ming分別在10月、11月賣出3萬股、5.8萬股MSTR股票,累計套現逾2,000萬美元。

針對MSTR股票近期被拋售以及摩根大通聲稱「MSTR 面臨28 億美元資金流出」的言論,Strategy 創辦人Michael Saylor 11 月24 日在接受採訪時表示,「實際數字會遠小於28 億美元,而且MSTR 的股價已經做出過度反應。」

目前,市場看漲MSTR股價的情緒逐漸回升。CryptoQuant 創始人兼首席執行官Ki Young Ju 於11 月26 日發文表示,「MSTR相對於其持有的比特幣數量和歷史溢價水平來看,似乎處於超賣狀態。」TD Cowen認為Strategy正在逼近上一輪熊市的(2021-2022年)的低點,繼續維持對MSTR看漲態度。

MSTR 股價能達到 1000 美元嗎?

從當前的資產配置來看,Strategy持有大量的比特幣,決定其股價與比特幣價格高度掛鉤。也就是說,MSTR未來股價漲跌將跟隨比特幣價格,而它們通常呈現 1.5–2 倍槓桿效應。這也意味著,如果比特幣突破 150,000–200,000 美元,MSTR 股價就有可能衝擊 1000 美元。相反,如果比特幣價格已經達到底部,無法突破2025年10月創下的歷史高點12.5萬美元,MSTR幾乎不太可能實現1,000美元的目標。那麼,比特幣漲至15-20萬美元的可能性多大呢?

長期來看,尤其是下一個牛市,時間上可能是在第四次減半之後即2029年,比特幣屆時漲至20萬美元的可能性非常大。僅僅從歷史數據來看,比特幣在新一輪牛市的價格都比前一輪牛市高出100%,比如2017年的峰值是1.9萬美元,2021年的峰值是6.9萬美元。

在渣打銀行看來,比特幣仍然有可能在年底漲至20萬美元。BitMEX 聯合創始人Arthur Hayes 也堅持認為BTC年底達到25萬美元。灰階研究部門(Grayscale Research)也積極看漲比特幣,認為其在2026年創下歷史新高。若如這些機構或專業人士所言,MSTR 股價仍有可能在比特幣的帶動下衝擊1,000美元。需要注意的是,MSTR 2025年的股價並不完全跟隨比特幣上漲,因此要注意該風險再次出現,畢竟比特幣現貨ETF正在以獨特的優勢威脅Strategy的「比特幣代理功能」,削弱投資者對其股票需求。

結語

MSTR 的股價跌幅源於比特幣波動、槓桿壓力與本業疲弱,但它同時也是比特幣牛市中最具槓桿效應的投資工具。Strategy股價未來能否漲到 1000 美元,主要取決於比特幣行情。目前,渣打銀行、灰度等機構仍然積極看漲比特幣的後市。若如此,比特幣價格上漲有利於提振MSTR股價反彈甚至衝擊1000美元大關,但是也要警惕比特幣轉向熊市或者MSTR股價反應平平。