Alphabet第三季財報:廣告業務在AI浪潮中蓬勃發展

摘要

TradingKey - 2025年,Alphabet上演了驚艷逆轉。股價實現顯著反彈,年內漲幅達45%,在所有Mag 7股票中表現最佳。在此期間,市場敘事從「Google市場份額流失,遭OpenAI碾壓」轉變為「Google成為終極人工智慧投資標的,對OpenAI野心構成主要威脅」。

Alphabet本益比從年初的21倍重估至目前27倍。鑑於其業務當前動能及人工智慧領域廣闊前景,我們仍認為當前估值極具吸引力。

Q3概覽

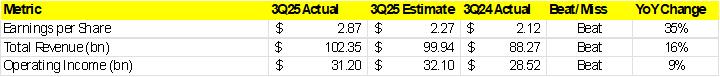

營收首度突破1000億美元大關,年增16%。每股收益達2.87美元,增幅達35%。數據包含歐盟委員會(EC)35億美元一次性罰款對營業利潤的影響。強勁的業績表現推動盤後股價飆漲逾6-7%。

谷歌搜尋廣告收入成長15%,主要得益於AI概覽和AI模式(搜尋結果頂部顯示的AI工具)帶來的查詢量提升。先前業界擔憂這些工具會蠶食廣告收入,但實際效果是增加了廣告庫存。

YouTube廣告收入同樣成長15%,主要源自YouTube短影片業務。短影片廣告收入成長50%,YouTube整體觀看時間較去年同期成長20%。

谷歌網路廣告(第三方網站廣告收入)下滑2.6%,連續季度萎縮,主要因新AI功能削弱了第三方網站流量,導致廣告資金轉向Google搜尋和YouTube。

Google訂閱業務(主要來自YouTube Premium、YouTube TV、Google One、Google Play及Gemini的B2C業務)成長20%,主要得益於Google One(AI儲存)和YouTube(Premium、TV及Music)的強勁需求。

谷歌雲端營收成長33.5%,再次實現超高速成長,主要得益於Gemini VertexAI——這款基於Google雲端的統一託管平台可用於建置、部署和擴展機器學習及生成式人工智慧模型。 TPU業務也有貢獻,儘管其在雲端業務總收入的佔比仍較小。

儘管面臨歐盟委員會的罰款,營運利潤率仍維持在30%以上的高點。

資產負債表維持強勁:現金儲備達230億美元,可交易證券750億美元,長期負債210億美元。

當季經營現金流為480億美元,資本支出240億美元,自由現金流約250億美元,其中110億美元用於股票回購。

業績指引與未來成長點

在业绩指引方面,管理层将2025年资本支出预期上调至910亿-930亿美元(此前为850亿美元),2026年增幅更为显著。同时预计营收增长将保持两位数水平。

未來成長方面,AI概覽與AI模式將驅動用戶流量成長。搜尋引擎將推出多項新功能,例如隱藏贊助結果、允許用戶點擊折疊文字廣告並僅查看自然結果。此類控制措施可望在不犧牲廣告收入的前提下提升使用者體驗與流量。

YouTube平台同樣存在深度功能整合空間,例如強化平台內購功能自動化程度。更先進的推薦演算法將精準配對內容與目標受眾,實現精準廣告投放。

谷歌雲以年同比30%以上的峰值成長發展。即便成長放緩,22%的利潤率仍未達成熟水準。同業雲端服務商利潤率普遍在30%左右,Google雲端將逐步向該水準靠攏。更值得關注的是,TPU作為雲端服務中成長迅猛的細分領域,其利潤率也更高。

來源:公司財務數據

就利潤率而言,上行空間可能有限,因為我們看到若干不利因素——基礎設施成本增加、折舊及招聘相關支出上升。

OpenAI:威脅與護城河

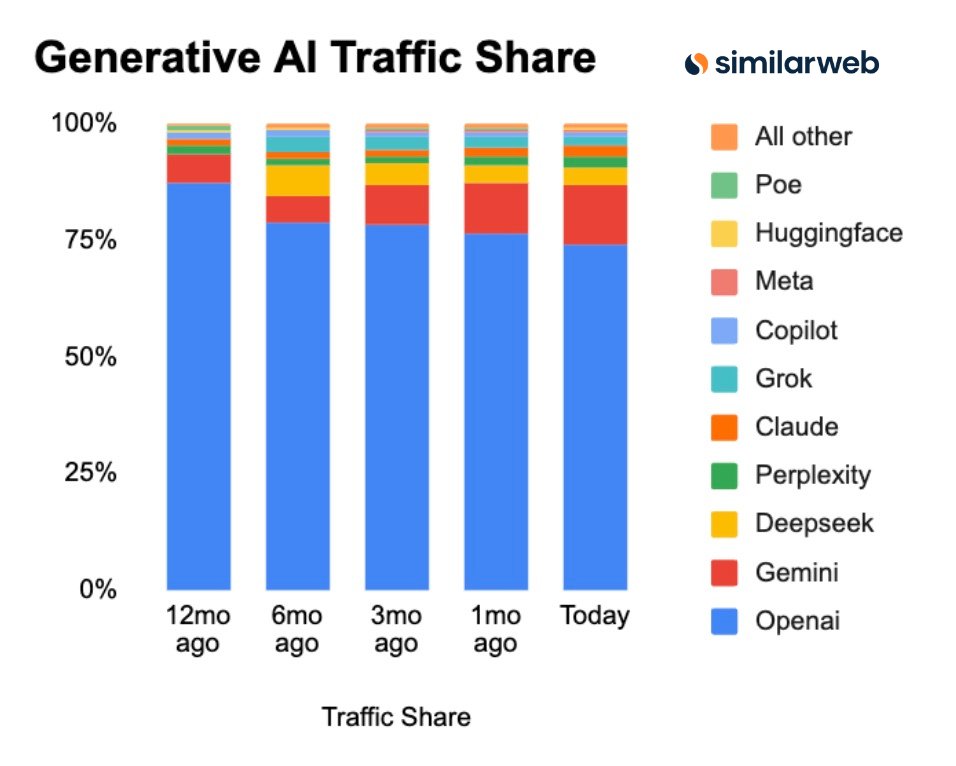

與OpenAI的競爭將決定Alphabet的未來及其股價走向。薩姆·阿爾特曼的公司仍是谷歌長期面臨的最大風險。目前OpenAI憑藉ChatGPT每週8億用戶佔據主導地位,遠超GoogleGemini每月6.5億用戶規模。

OpenAI近期正與Shopify、沃爾瑪、Spotify、Etsy、Figma等企業建立廣泛合作。其目標是建構生態系統以鞏固OpenAI在人工智慧價值鏈中的地位。 OpenAI的合作夥伴生態越強大,使用者對Google生態的依賴就越弱。這正是OpenAI顛覆整個應用產業的策略佈局,而這種顛覆本身正是Google面臨的核心風險。

來源:SimilarWeb

此外,在Gemini與ChatGPT的競爭中,儘管OpenAI目前未透過廣告獲利,但我們預計將在未來1-2年內推出廣告工具,直接瞄準使用Google廣告平台的廣告主。因此Google必須加速行動,進一步擴大Gemini規模,使其成為ChatGPT的對等競爭者。

然而,Alphabet仍具備若干風險緩釋因子或優勢。

谷歌分發網絡

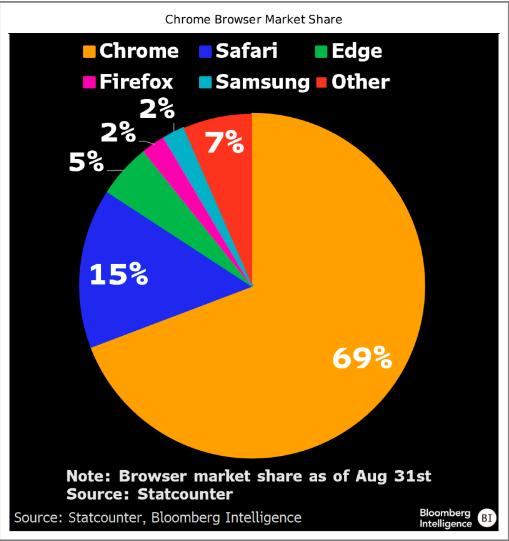

谷歌建構的強大應用生態系統可作為應對OpenAI的潛在風險緩衝。近期OpenAI推出的Atlas網頁瀏覽器便印證了這一點——由於該瀏覽器主要基於谷歌Chrome架構,用戶反響平平。事實上,當Chrome與Gmail、雲端硬碟、YouTube等Google家族應用程式協同使用時,其流暢度遠超獨立瀏覽器。

事實上,美國司法部決定不將Chrome從Alphabet拆分,對谷歌而言是重大勝利——這款佔據70%瀏覽器市場份額的Chrome,正是支撐谷歌搜尋引擎霸權的核心支柱。

此外,Google每年向蘋果支付高達50%的流量獲取成本TAC分成(2024年達200億美元),以確保其服務在iPhone上的運作。由此Google同時掌控了兩大主流作業系統-自有Android系統與iOS系統的發行管道。

來源:彭博智庫

在主導網頁瀏覽器市場和作業系統市場的背景下,Google只需推出一款足夠優秀的人工智慧產品即可,因為他們無需在功能上超越ChatGPT。他們完全可以依靠自身龐大的分送網路來實現目標。

Alphabet的另一個優點在於其垂直整合能力-涵蓋上下游全鏈條。與OpenAI不同,Google不僅擁有成熟應用程式(YouTube、地圖、雲端硬碟、信箱),還佈局雲端運算業務及TPU晶片。值得注意的是,OpenAI至今仍在使用Google雲端服務,這充分證明Alphabet已深度滲透人工智慧價值鏈的每個環節。

最後但同樣重要的是Alphabet穩健的財務實力。 GOOGL長期保持獲利與正向現金流,支撐著業界最健康的資產負債表之一,而OpenAI未來數年獲利前景尚不明朗,兩者不可同日而語。

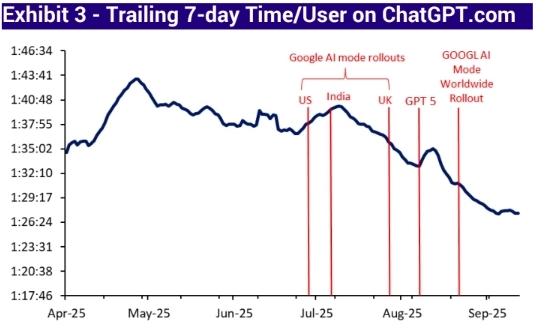

綜上所述,GoogleAI模型可能直接導致ChatGPT使用者單次使用時長下降。

來源:SimilarWeb

其他風險

宏觀逆風因素(例如廣告預算放緩)仍可能構成潛在風險,尤其在宏觀情勢喜憂參半的背景下。不過人工智慧將助力谷歌提升廣告定向能力,進而讓廣告收入維持高個位數或更高成長速度。

另一潛在風險是與蘋果的協議將於2026年到期。如前所述,Google為確保其搜尋引擎在蘋果設備上保持預設地位支付了高額費用。始終存在無法續簽該協議或續約條款對Google不利的風險。

雲端運算產業是谷歌面臨的另一個激烈戰場。隨著甲骨文、CoreWeave和阿里巴巴等新興業者加入,現有雲端巨頭AWS和Azure的競爭格局愈發激烈。谷歌隨時可能失去發展勢頭和市場份額。

估值分析

目前GOOGL股票本益比為28倍。整體而言,該水準接近歷史均值;但隨著Google日益成為人工智慧原生企業,其估值理應更高,或許達到33-35倍,這意味著股價將升至每股300美元左右,存在15%的上行空間。