聯邦快遞(FDX)財報:隧道盡頭是否有曙光?

TradingKey - 聯邦快遞公司於週四美股收盤後公佈2026財年第一季財報。受公司展現出在複雜宏觀及貿易環境中的韌性提振,盤後股價上漲5%。

財務指標超預期

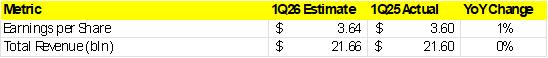

調整後每股盈餘與營收均超越分析師預期。不僅如此,調整後營業利潤達13億美元,年增16%,高於分析師預估的12億美元。

包裹遞送業務表現特別亮眼,實現營收191.2億美元,營運利潤率達6.1%(預期值為184.7億美元營收及5.2%利潤率),主要得益於國內業務量成長。利潤率超預期主要得益於公司近期透過整合業務板塊(此前分為聯邦快遞捷運與聯邦快遞地面兩部分)、優化運輸路線及關閉低效設施等措施提升營運效率。此外,宣布的45億美元資本支出計畫將協助聯邦快遞進一步升級車隊與基礎設施,推動利潤率持續攀升。

另一方面,貨運業務營收22.6億美元,利潤率16.3%(低於預期22.7億美元營收及18%營運利潤率),主要受單件貨運收入下降及薪資通膨影響。

真正令市場驚訝的是管理階層對2026財年整體營收成長4-6%的指引──此前市場普遍預期營收將零成長。

宏觀與貿易逆風已計入預期

管理階層對駕馭複雜貿易環境的能力表現出相當樂觀的態度。包裹遞送業務成長源自於兩大因素:1)Network 2.0優化提升整體效率;2)聯邦快遞借勢UPS近期經營疲軟。此外,小包裹「最低限額豁免」政策的取消對營運影響有限,因公司持續聚焦高價值貨運業務。

分拆計畫穩步推進

貨運業務分拆計畫進展順利,預計2026年6月完成。鑑於目前貨運板塊估值相對偏低,獨立營運的貨運實體可望提升公司整體估值,同時使管理階層能更有效率地專注於貨運與包裹遞送兩大業務板塊。

結論

憑藉當前業績表現,聯邦快遞正逐步實現業務轉型。儘管股價較去年同期下跌25%,但其在經濟放緩中展現的韌性及管理層優化營運的舉措將推動股價回升。不過來自UPS和亞馬遜的競爭壓力仍將持續。

聯邦快遞(FDX)財報前瞻:能否像運送包裹那樣交出亮眼成績單

TradingKey - 聯邦快遞公司將於本週四美股收盤後公佈2026財年第一季財報。對聯邦快遞而言,這是艱難的一年,其股價走勢亦反映了這一困境。受關稅政策、宏觀經濟疲軟及產業激烈競爭等因素影響,FDX股價在2025年已下跌16%。

黯淡業績指引

管理階層對2026財年第一季及全年均給予營收持平的指引,主要歸因於貿易環境與經濟成長放緩。佔總營收逾85%的聯邦快遞捷運 (Express) 和聯邦快遞地面 (Ground) 業務預計持平,而佔總營收15%的聯邦快遞貨運業務將出現低個位數下滑。

然而每股盈餘才是更值得關注的指標,因公司正透過「網路2.0」和「統一聯邦快遞」專案推進業務優化,旨在提升獲利能力。管理層給出的第一季調整後每股收益指引區間為3.40-4.00美元,2026財年全年指引為20-21美元。任何上調或下調都會影響股價,最終取決於上述業務重組的成效。

貿易摩擦

包裹業因一項延續百年的「最低限額」豁免政策終止而遭受重創。該政策原允許價值低於800美元的貨物免關稅及繁瑣申報要求進入美國。該政策於8月29日(上週五)全面生效。值得注意的是,針對中國/香港地區的豁免早在2025年5月已被取消,而該地區占美國小額進口貨物的75%左右。

據估算,此政策帶來的逆風效應預計將導致第一季損失1.7億至2億美元,第二季損失約5,000萬美元。

然而近期貿易摩擦可能對聯邦快遞和UPS產生正面影響-因逾30家國際郵政業者暫停向美國投遞,國內包裹巨頭可望藉此填補市場空白。但長遠來看,這仍不足以抵銷最低限額規則的影響。

競爭加劇

包裹遞送領域的競爭格局複雜多變。聯邦快遞的主要競爭對手UPS面臨著極為相似的處境——兩家企業均承受著新進業者的壓力,尤其是亞馬遜及沃爾瑪、塔吉特、百思買等致力於發展自有物流能力的大型零售商。這些零售巨頭憑藉著規模優勢及掌控全鏈條配送的戰略意圖,對聯邦快遞構成實質威脅──其市場份額將持續流失,並被迫參與價格戰。不過亞馬遜等企業目前仍依賴聯邦快遞完成訂單,雙方近期達成的協議便是例證。我們預計新簽約的亞馬遜合約可能為聯邦快遞創造新的營收機會。

正面方面,聯邦快遞仍具備應對激化競爭的手段。其龐大運輸機隊(含飛機)構築了天然護城河,此外進軍醫療垂直領域亦可開拓高利潤業務。

預期仍顯低迷

目前僅約12倍的前瞻本益比估值,或許已充分反映經濟下行、關稅摩擦及競爭加劇等負面因素。預期低迷往往意味著下行空間有限,這在聯邦快遞案例中尤其適用。

股價潛在上漲動力可能來自明年預期的貨運業務分拆-此舉可望推高本益比倍數,而「網路2.0」整合計畫則可能進一步提升淨利。但我們仍預期短期內經營環境將持續面臨挑戰。