Sea Ltd. 2025財年Q1財報值得期待:邁向全面變現的關鍵拐點

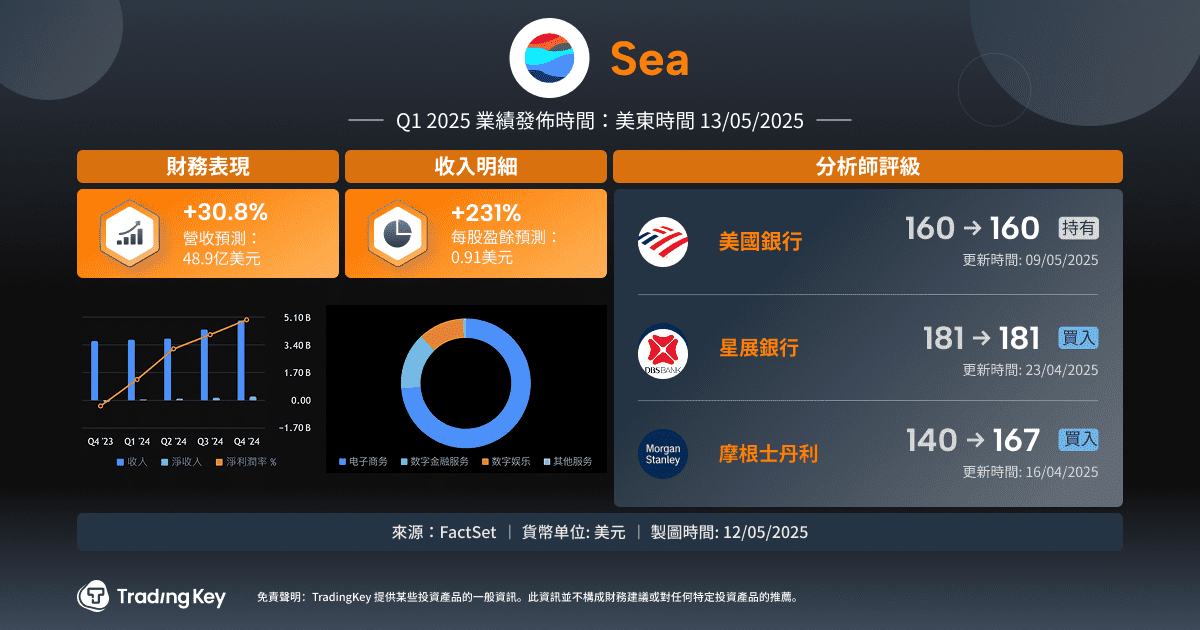

- Sea 預計將在2025年第一季錄得48.9億美元的營收和0.91美元的每股盈餘(EPS),分別較去年同期成長30.8%和231%。

- Shopee於2024年第四季的商品交易總額(GMV)達286億美元,年增24%,帶動全年GMV達1,005億美元,同時實現1.52億美元的電商部門息稅折舊攤銷前利潤(EBITDA)。

- SeaMoney與Garena繼續有效支援平台成長,Sea在2024財年實現72億美元的毛利和6.62億美元的營業利潤。

- 公司目前的遠期本益比(P/E)已壓縮至37倍,PEG(市盈成長比)為0.67,顯示隨著變現能力擴大及平台獲利穩固,估值潛力可望重估。

TradingKey - 隨著Sea Ltd(SE)即將發布2025年第一季財報,無論從營收或利潤來看,當前局面預示著有望超出市場預期,並可能成為業績催化劑。公眾共識預計營收將達到48.9億美元,年增30.8%,遠高於2024年第四季19.1%的成長速度。

這不僅體現了季節性的反彈,也反映出Shopee與SeaMoney平台動能的提升。更具前瞻性意義的是,在過去90天內,營收預期已被多次上調,而這種趨勢通常伴隨著GMV和金融科技交易量的成長,預示著業績超預期的可能性。回顧歷史,在過去五個季度中,Sea營收只有一次未超出預期,平均超額幅度在2-6%之間。鑑於分析師普遍因外匯不確定性與區域競爭趨於保守,Sea此次或將輕鬆超過市場設定的「低門檻」。

獲利方面,市場預期每股收益為0.91美元,年增幅高達231%。但Sea近期表現一路強勁,連續多季超預期:2024年第四季EPS為0.97美元,遠高於市場預期的0.71美元(超出36%),第三季則為0.73美元,高於預期的0.44美元(超出66%)。這些超額表現並非偶然,而是得益於營運結構優化:物流網絡密度提升、裁員優化及行銷開支管控。

鑑於Sea整體成本結構已被深度重構,新增營收可更有效率轉化為利潤。除非出現策略性再投資激增或突發的匯兌虧損,第一季EPS預計落在0.96至1.00美元之間,再度帶來業績驚喜。

SeaMoney仍有望維持強勁成長動能。該金融科技分部在穩健的信貸審核標準下,持續拓展數位借貸與支付服務,並逐步成為公司新的獲利來源。投資者將重點關注淨利息收入的季度成長和不良貸款率(NPL)水準。若後者維持穩定,表示SeaMoney目前以信貸拉動成長的模式並未犧牲資產品質。

Garena雖已不再是營收主引擎,但仍是公司現金流的重要來源。 Free Fire的下載量、使用者黏性及貨幣化能力將為外界提供Garena能否繼續支持Sea整體生態體系、並無須外部資本介入的關鍵線索。若表現疲軟,或將加劇市場對Sea財務獨立性的擔憂。

投資人也將關注Sea在營運開支上的自律表現。 2024年公司的一般與行政開支(G&A)及研發費用(R&D)維持平穩,整體營收成長趨緩。若第一季維持同樣趨勢,將進一步驗證Sea正平穩邁向永續、獲利驅動的成長階段。同時,管理階層對競爭格局的評論(尤其是來自TikTok Shop和MercadoLibre的壓力)以及匯率逆風的解讀,也將成為市場對其前景導向預期的重要補充。

2025年第一季對Sea而言遠不止是一次財務更新,更是公司成熟度路徑的關鍵測驗,也有可能成為估值體系重置的起點。

Shopee的「千億飛輪」:GMV加速驅動獲利規模化

Sea在2024年第四季的GMV表現,標誌著旗下電商業務已邁入成熟與規模化的新拐點。 Shopee單季GMV達286億美元,較2023年第四季231億美元成長24%;較2024年第三季的251億美元亦較上季成長13.9%。全年GMV達1,005億美元,年增28%,大幅超過管理階層先前給予的指引。

更值得關注的是,這項GMV增幅並非透過過度補貼或促銷實現,而是在實現更高變現效率的同時達成。這也標誌著公司從以往的「成長優先」逐步過渡至「效率優先」。

深入拆解可以發現:Shopee每筆訂單的物流成本年減0.05美元,旗下物流網SPX Express在亞洲地區的兩日達覆蓋率接近50%。這些營運效率的持續提升顯著降低了用戶使用摩擦、鞏固了用戶忠誠度,並支撐起更高的廣告與佣金提取率。

目前,直播電商在東南亞實體商品訂單中的佔比已達15%左右,大幅提升用戶互動與轉換率,並成為推動GMV成長的重要新動力。

這一輪成長中,Shopee不僅拉升了平台成交量,也同步提升了佣金抽成與物流效率,從而實現電商板塊經營利潤的徹底轉正 —— 2024年第四季度該部門錄得盈利1.52億美元,而去年同期卻虧損了2.25億美元。這種GMV的持續性增勢表明,Shopee已不僅是周期性復甦,而是站在自我強化型平台經濟的全新起點,即便麵對TikTok Shop和Lazada等競爭者的挑戰,也有望穩步向2025年盈利擴張。

Shopee、SeaMoney、Garena:三引擎飛輪體系全面運作

Sea的三大業務佈局實現了真正意義上的業務多元與協同效應,使其在眾多單一業務驅動的科技企業中脫穎而出。電商主力Shopee目前仍是東南亞電商市場的領導者,並進一步優化了成本結構。整合的平台支付、物流與增值服務不僅降低了用戶使用門檻,同時也實現平台「買賣兩端」的變現:廣告鎖住消費者註意力,物流與促銷服務增加了商家使用黏性。

SeaMoney最初只是一款嵌入Shopee的電子錢包,如今已發展為兼具放貸與支付產品的金融引擎。目前其產品涵蓋消費與中小企業信用、保險以及銀行服務,市場遍佈東南亞及巴西。其營收主要由信貸利息收入與商家支付佣金所構成。管理階層也轉而強調信用審核審慎性,並以存款來支撐資金來源,強化長期利潤率表現的可持續性。

Garena雖已不再聚焦營收成長,但依舊是Sea獲利能力最強的板塊。其代表作《Free Fire》在多個新興市場持續維持高滲透率。而Garena最根本的作用是作為平台構建初期的“現金流引擎”,支持Shopee與SeaMoney的基礎搭建,且未犧牲股權稀釋。

這三者共同建構的互動式平台網路效應,在傳統的分部估值模型中常被忽略。 Sea透過用戶身分認證、支付基礎設施與跨場景物流覆蓋,可有效降低客戶獲取成本(CAC)並延長用戶生命週期價值(LTV)。

估值:表面倍數扭曲,掩蓋結構性拐點

乍看之下,Sea的乘數估值似乎高不可攀:本益比(P/E)為188倍(基於過去十二個月GAAP口徑),EV/EBITDA為74倍,市銷率為4.8倍,均遠高於同業平均。但這些數據反映的仍是公司轉型過程中的歷史指標。

面向未來,尚未被市場完全定價的新格局正在浮現:預計未來12個月非GAAP P/E將下降至37倍,PEG僅為0.67,顯示Sea在調整後的成長基礎上,其估值低於多數科技同行。

更重要的是,其遠期EV/EBITDA降至28倍,已更貼近高品質SaaS公司的估值,而非傳統電商中尚未獲利的企業。隨著平台槓桿效應增強、SeaMoney利潤變現力道加大,公司給予的估值或將出現壓縮或重估。

風險評估:法律懸而未決,匯兌與競爭壓力仍存

Sea面臨的核心風險具有結構性:其業務涵蓋的市場多為政策頻繁調整、資本管控嚴格的國家。如巴西、印尼、越南就存在較大匯兌風險。在台灣與馬來西亞,貨幣可兌換性受限可能影響未來資本報酬。

另外,Sea近期已和解一宗價值4,600萬美元的集體訴訟案,指控公司在證券揭露方面有漏洞。雖然對財務本身影響不大,但仍顯示公司在公司治理與資訊透明度方面存在風險點。

從業務層面來看,市場競爭愈發激烈。電商領域,Lazada、MercadoLibre與TikTok Shop持續擠壓Shopee利潤空間;在數位支付領域,SeaMoney則面臨GCash、Paytm與Nubank等強勁對手。

此外,雖然Garena目前仍實現正利潤,但遊戲業務本質上“爆款驅動”,一旦《Free Fire》用戶粘性下降,或對集團整體利潤緩衝區間造成衝擊。

結論:Q1或將成為估值重估起點,前提是市場願意傾聽

Sea即將發布的2025年第一季財報,其意義遠超常規財務更新 —— 它是對公司轉型成果的一次全民公投。若公司在利潤與營收方面雙雙超出市場預期(即0.91美元EPS與48.9億美元營收),且背景為持續的利潤率擴張,市場可能將重新審視該股的估值方式。

目前,Sea的商業飛輪已自行運轉,資產負債表已完成充電與重塑,且平台變現品質顯著提升。