2025年7月最值得購買的美股ETF

TradingKey - 美股市場在經歷4月的深“V”反轉和5月的震盪上漲行情後,儘管6月“美以伊”的衝突爆發,但並未影響美股三大指數加速上漲,標普500指數和納斯達克指數甚至還創了年初以來的新高。

從ETF市場來看,各行業之間在6月出現了較為明顯的分化。其中,代表科技行業的ETF指數(代碼:XLK)在整個6月收穫了接近10%的漲幅,而必需消費主題ETF(代碼:XLP)是唯一一個在6月收跌的ETF。反之,正是由於行業間的表現分化,導致美股三大指數出現了不小的差異。由此可見,對於投資者來說,雖然選擇ETF進行投資可以規避掉投資個股的單一風險,但如何選擇到合適自己的ETF產品,難度也不亞于從全市場中挑選心儀個股。

Code | Sectors | Performance(%) |

XLK | Technology | 9.8 |

XLC | Communication | 7.3 |

XLI | Industrial | 3.6 |

XLF | Financial | 3.1 |

XLB | Materials | 2.2 |

XLV | Health Care | 2.1 |

XLY | Consumer Discretionary | 1.9 |

XLP | Consumer Staples | -1.6 |

数据来源:路孚特,TradingKey 截至日期:2025年6月30日

後續市場研判:

雖然當前特朗普和鮑威爾之間存在較大的分歧和矛盾,但我們認為7月和9月仍然是兩個非常重要的視窗期。在6月的FOMC會議中,儘管聯儲仍然維持利率不變,但會議紀要和主席鮑威爾會後的發言已經出現一定態度的轉變(偏鴿),認為當就業和通脹資料出現明顯變壞時將會考慮下一次降息。這意味著美聯儲雖然不會像過去一樣進行預防性降息,但是仍然會根據資料的變化進行快速跟進。

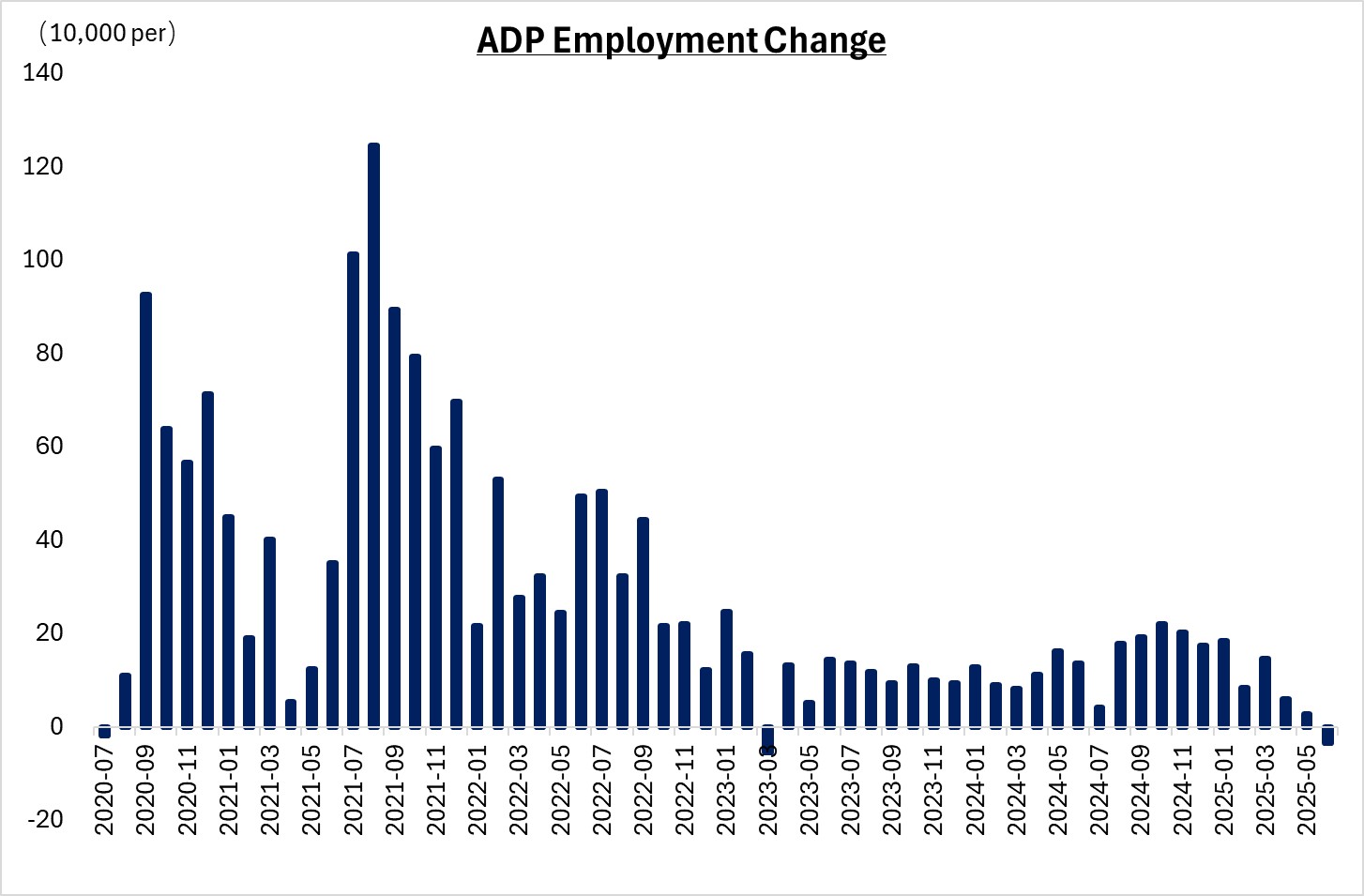

事實上,當前美國多數經濟資料已經出現了較為明顯的下滑,而這不單單是受到特朗普激進的關稅政策影響而已。恰恰相反,正是出於對關稅政策的“早有預期”,從而市場中出現了搶運備貨、提前囤貨的現象,導致本該屬於未來的部分消費需求被前置,從而粉飾短期經濟資料。而在最新公佈的資料中,我們發現6月新增ADP(小非農)就業人數已經出現負增長的情況(這在疫情後只出現過一次,而那個月發生了美國矽谷銀行暴雷,隨後美聯儲緊急向銀行注入流動性)。無獨有偶,美國私人消費支出同樣在加速下滑的通道當中,增速已經降至近3年多來的新低,而這一趨勢並非完全受到4月的關稅政策導致。

.jpg)

資料來源:彭博,TradingKey 截至日期:2025年7月2日

隨後,鮑威爾在7月2日公開表示“若非特朗普關稅政策,美聯儲早已開啟降息”的態度,由此可見,儘管降息可能會導致通脹抬頭,但當經濟和就業的惡化程度明顯加速時,降息仍然是美聯儲的首選。綜上所述,我們不能完全排除美聯儲7月就開啟降息的概率,但就算7月仍然按兵不動,極大概率也會在9月正式進入新一輪的降息週期,甚至不排除一次降息50bp。

因此,結合對後續市場走勢的判斷以及相關ETF的具體持倉資訊,我們篩選了三個投資方向以及相對應的ETF,作為值得投資者在2025年7月購買的ETF!

激進型:人工智慧、半導體(SOXX、SMH、VGT)

作為激進型的投資者來說,佈局科技成長主題一定是你最佳的選擇。這不僅僅是因為ChatGPT引發了資金對於人工智慧技術的追捧。並且最重要的是,全球頂尖的人工智慧以及晶片公司多數都在美股上市。對於想要發展人工智慧技術的企業和國家來說,高端算力晶片是基礎,決定了企業的競爭壁壘,也同樣形成了“技術壟斷”。因此,從中長期角度來看,如果你相信人工智慧技術將會重塑全人類社會,成為未來全球經濟增長的核心引擎,那麼佈局在相關概念就無可厚非。

同時,如果美聯儲進入新一輪降息週期,低利率環境將會更加有利於成長股的表現。而更大的利好則來自於當前特朗普政府全力推動的《大漂亮法案》,一旦該法案通過,將會大幅縮減來自科技企業的稅收,對企業盈利和股價形成直接利好。

因此,針對這一主題,我們優選了其中3只ETF作為該主題的參考選項,分別是iShares費城交易所半導體ETF(SOXX)、VanEck半導體指數ETF(SMH)以及Vanguard資訊科技ETF(VGT)。根據過去5年的表現來看,3只ETF都明顯跑贏同期標普500指數和納斯達克指數。儘管他們的持倉都佈局在人工智慧、半導體等科技細分領域,但由於底層持倉和權重的不同,三者仍然呈現了相對明顯的分化。

VanEck半導體指數ETF(SMH)由於持有了接近20%權重的英偉達股票,且前十大持倉集中度(CR10)更加集中(達到71.6%),因此成為三者中累計漲幅最高的ETF,遙遙領先其它兩者。iShares費城交易所半導體ETF(SOXX)和Vanguard資訊科技ETF(VGT)則緊隨其後,兩者的CR10均是59%左右,前者前十大持倉全部屬於晶片公司,而後者則持有較多蘋果、微軟等科技巨頭的倉位。

.jpg)

.jpg)

資料來源:路孚特,TradingView,TradingKey 截至日期:2025年7月2日

穩健型:紅利(SCHD)、現金流(COWZ)

對於那些厭惡高風險的投資者來說,如果想要選擇更加穩健的ETF進行投資,可以考慮紅利概念或者自由現金流主題的ETF。Pacer美國現金牛100ETF(COWZ)由前100家現金流收益率排名靠前的公司組成,而Schwab美國紅利股ETF(SCHD)的投資策略是通過構建4項基本面因數,即現金流與總債務之比、股本回報率、股息收益率和5年股息增長率,篩選出100家連續10年以上派息的高股息率公司。

自由現金流ETF的篩選標準是基於企業自由現金流,篩選那些盈利品質高、財務健康的“現金奶牛”,這樣的企業在經濟進入下行週期時,仍然維持較好的運作能力和賺錢能力。同時,在成分股出現派息後,ETF持有人可以拿到扣除必要費用後的剩餘股息。

相較於主題型ETF,兩者在行業構成上更加均衡,避免了單一行業的暴露風險。其中,紅利ETF前三大行業分別是醫療保健、金融和日常消費;而自由現金流ETF由於底層篩選現金流收益率持續向好的企業,行業更加聚焦於資訊技術、醫療保健和能源。

可以看出,每當美聯儲進入降息週期或維持在低利率環境時,現金流ETF和紅利ETF普遍呈現明顯上漲行情。尤其是在低利率環境中,資金對於高股息率、現金流穩定的資產需求顯著增加,同時企業也可以通過分紅、回購不斷提高股價。(注釋:圖中白線代表聯邦基金有效利率EFFR)

.jpg)

.jpg)

資料來源:TradingView,TradingKey 截至日期:2025年7月2日

策略型:大宗商品(CPER、XME)

除了激進型和穩健型以外,我們還選擇大宗商品方向作為7月適合佈局的策略投資主題。正如後續市場研判所述,我們認為美聯儲在年底前正式進入新一輪降息週期是極大概率事件,而降息帶來的貨幣貶值、通脹預期上升,均利好大宗商品市場。同時,如若《大漂亮法案》落地,會對美國本土的經濟增長形成刺激,引導更多政府資金投入到基礎設施、工業生產等環節,提升對有色金屬(如銅、鋁等)的採購需求。

因此,針對這一主題,我們認為美國銅指數基金(CPER)能夠更好的追蹤銅原材料價格的變動,該基金反映了 COMEX 交易所銅期貨合約組合的投資回報表現。另外,SPDR標普金屬與礦產業ETF(XME)則是由諸多美國金屬和採礦公司股票構成,涉及銅、鋁、鋼鐵、黃金在內的多種金屬原材料,同樣會受益于大宗商品價格上漲和需求增加。