年终盘点 | 46年来最猛黄金牛市!3倍、4倍、5倍牛股频出,2026黄金会继续疯狂吗?

编者按:2025,港股从低谷崛起,美股凭AI筑长牛,纵使风浪迭起,慢牛长牛趋势未改!抄底坚守者皆获厚报。2026,AI迈入业绩兑现期,港股也要靠业绩发力,發仔与你一起复盘展望,共赴港美股下一段征程!更多年终内容,请戳《2025复盘与展望》

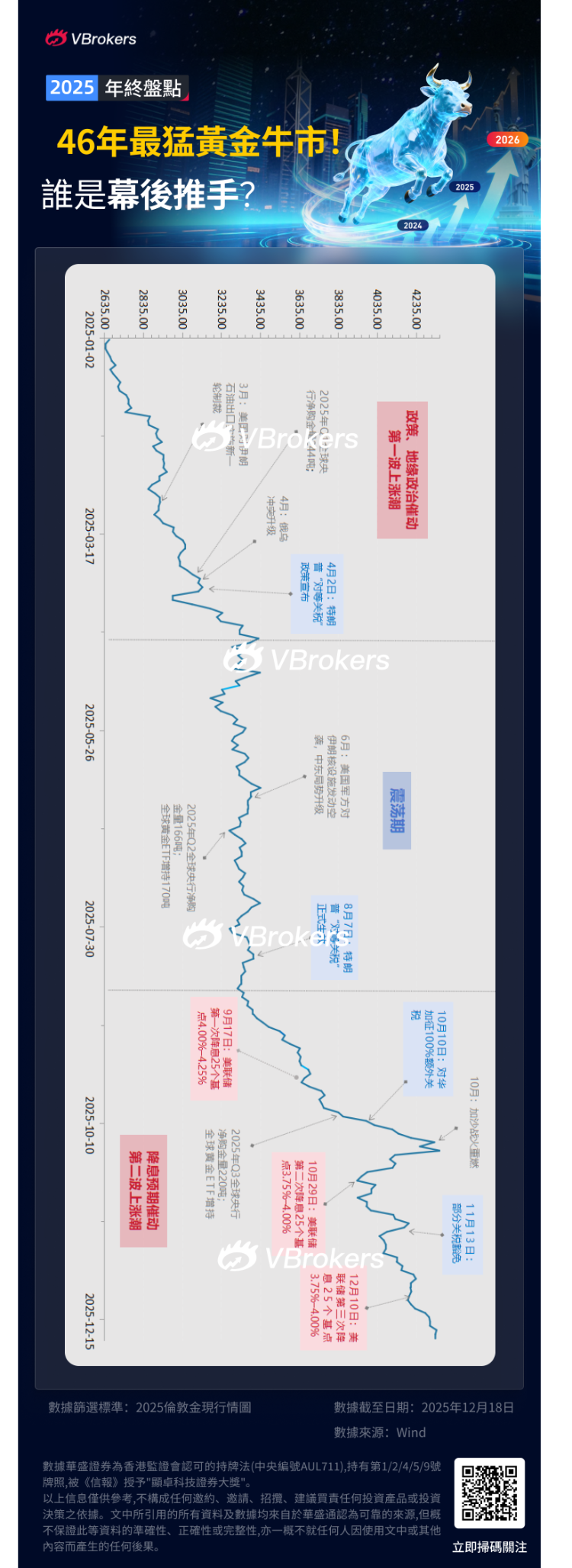

回顾2025年的黄金市场,只能用“疯狂”来形容。金价全年刷新历史新高超50次,年涨幅超65%,创下1979年石油危机以来的最大年度涨幅记录。

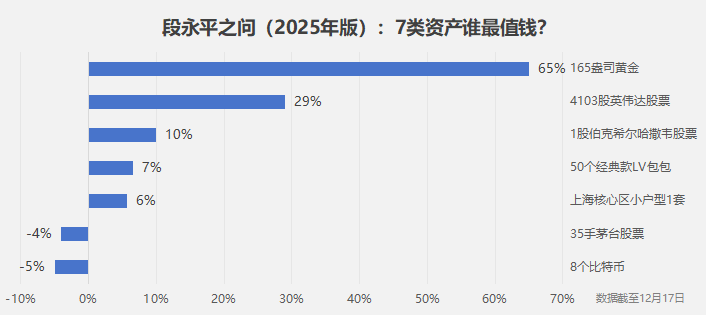

投资大佬段永平曾发出灵魂拷问,手握500万资金,5年后以下哪类资产最值钱?假设我们缩小时间维度,站在2025年初,年终发现黄金的收益可谓“一枝独秀”。

这场盛宴背后,港美市场的黄金股更是涨到“离谱”,3倍、4倍、5倍大牛股层出不穷。这波史诗级行情究竟由谁推动?狂欢之后,2026年的黄金牛市是持续疯狂,还是戛然而止?

——用三个问题开启你的黄金年度复盘!

第一问:谁是黄金的幕后推手?

1、全球“国家队”疯狂扫货,ETF资金跑步进场

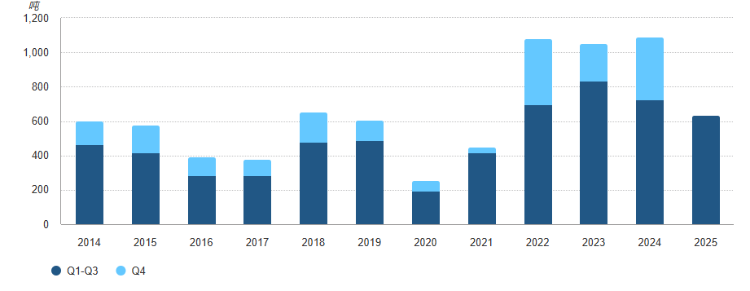

2025年,全球央行购金行为已从“趋势”升级为“战略”。今年前三季度的全球央行累计购金量已达到634吨。中国央行已连续增持13个月,波兰、巴西、印度等新兴市场央行也在持续加大购买力度。波兰国家银行甚至在10月单月增持16吨黄金,将其储备占比推高至26%。

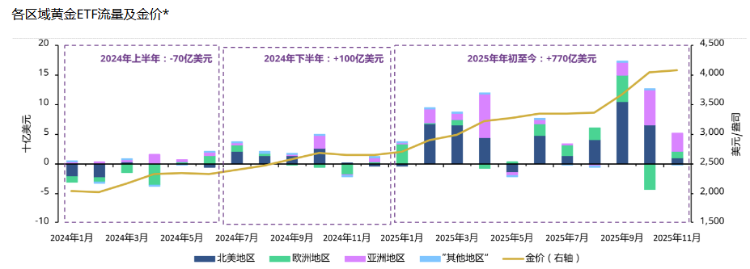

另外,ETF资金的大举涌入也成为金价抬升的另一动力。截至11月30日,2025年黄金ETF流入超770亿美元,以至今年全球黄金ETF流入总量有望创下历史最佳年度表现。

2、地缘政治风险扰动

这一年,地缘政治“火药桶”接连不断:俄乌冲突悬而未决、中东局势风云诡谲,黄金的“避险属性”不断凸显。

特别是特朗普4月宣布“对等关税”政策的“黑天鹅”事件,期间反复横跳扰动金价,但政策从宣布到8月生效期间,金价从3100美元附近一路飙升至3400美元。

3、美国开启降息周期

2025年,美联储在9月、10月和12月连续三次降息,累计下调利率75个基点。降息直接压低了持有黄金(不生息资产)的“机会成本”。特别是在9月首次降息落地后,金价应声大涨18%,直接冲上10月末的历史新高。

第二问:5倍大牛股的造福神话,你抓到了吗?

金价冲天,产业链上的公司自然“水涨船高”,上游的“挖矿人”成了最大赢家。

• 港股——黄金股年度TOP10涨幅榜

在港股市场,市值40亿港元以上的黄金股平均年涨幅高达190.3%。其中,灵宝黄金以526%的惊人涨幅夺冠,成为名副其实的“五倍股”。潼关黄金、中国黄金国际等矿业公司涨幅均超过260%。

此外,黄金涨价频上热搜,消费者纷纷高呼“黄金血脉觉醒”,位于下游消费端的老铺黄金独领风骚,录得184.5%的年涨幅,周大福、周生生也均录得超90%的年涨幅。

证券代码 | 证券简称 | 年涨跌幅(%) | 总市值 (亿港元) | 产业链 |

$03330.HK | 灵宝黄金 | 525.9 | 230 | 黄金开采、冶炼、加工 |

$00340.HK | 潼关黄金 | 451.6 | 140 | 黄金开采、冶炼、加工 |

$02099.HK | 中国黄金国际 | 279.7 | 610 | 黄金开采、冶炼、加工 |

$08299.HK | 大唐黄金 | 262.3 | 42 | 黄金开采、冶炼、加工 |

$01818.HK | 招金矿业 | 184.7 | 1,102 | 黄金开采、冶炼、加工 |

$06181.HK | 老铺黄金 | 184.5 | 1,181 | 黄金首饰 |

$01787.HK | 山东黄金 | 181.8 | 1,613 | 黄金开采、冶炼、加工 |

$02899.HK | 紫金矿业 | 140.9 | 8,828 | 黄金开采、冶炼、加工 |

$06693.HK | 赤峰黄金 | 125.5 | 584 | 黄金开采、冶炼、加工 |

$01929.HK | 周大福 | 96.6 | 1,215 | 黄金首饰 |

$00116.HK | 周生生 | 95.3 | 80 | 黄金首饰 |

$00590.HK | 六福集团 | 79.5 | 145 | 黄金首饰 |

$06168.HK | 周六福 | 30.5 | 171 | 黄金首饰 |

$02259.HK | 紫金黄金国际 | 23.5 | 3,988 | 黄金开采、冶炼、加工 |

| 数据整理;华盛资讯;截至12月18日 | ||||

• 美股——黄金股年度TOP10涨幅榜

美股市场同样如此。 大型黄金矿业公司涨幅惊人:盎格鲁黄金涨283.7%,金田涨247.8%,金罗斯黄金涨203.7%。这清晰地揭示了一条规律:在黄金牛市中,越靠近产业链源头,利润弹性越大,股价上涨空间也越具有爆发力。

证券代码 | 证券简称 | 年涨跌幅(%) | 总市值(亿美元) |

$AU | 盎格鲁黄金 | 283.7 | 431.4 |

$GFI | 金田 | 247.8 | 395.3 |

$KGC | 金罗斯黄金 | 203.7 | 341.1 |

$CDE | 科尔黛伦矿业 | 200.7 | 109.9 |

$B | 巴里克黄金 | 187.0 | 770.2 |

$EQX | EQUINOX GOLD | 176.7 | 108.0 |

$NEM | 纽曼矿业 | 171.7 | 1,084.1 |

$HMY | 哈莫尼黄金 | 155.0 | 128.9 |

$AEM | 伊格尔矿业 | 116.9 | 846.0 |

| 数据整理;华盛资讯;截至12月17日 | |||

• 港美黄金ETF涨幅榜

黄金ETF也是投资黄金的另一种方式。港股市场上,黄金ETF种类较少,其中南方两倍做多黄金的杠杆ETF录得近140%涨幅;美股市场上黄金相关ETF较多,整体来看收益排序:杠杆金矿股ETF>金矿股ETF>杠杆现货黄金ETF>实物黄金ETF,弹性最大的美股市场TOP1 是三倍做多黄金矿业ETF,涨幅高达790.2%。

市场 | 证券代码 | 证券简称 | 年涨跌幅(%) | 类型 |

港股 | $07299.HK | 南方两倍做多黄金 | 139.9 | 杠杆ETF |

$02840.HK | SPDR金 | 66.0 | 实物黄金ETF | |

$03081.HK | 价值黄金 | 65.7 | 实物黄金ETF | |

美股 | $GDXU | MicroSecors Gold Miners 3X Leveraged ETN | 790.2 | 杠杆ETF |

$JNUG | 2倍做多金矿指数-Direxion | 470.2 | 杠杆ETF | |

$NUGT | 2倍做多黄金矿业指数-Direxion | 421.9 | 杠杆ETF | |

$GDXJ | 小型黄金矿业ETF-VanEck Vectors | 167.1 | 金矿股ETF | |

$RING | iShares安硕MSCI全球黄金矿业股ETF | 164.8 | 金矿股ETF | |

$GDX | 黄金矿业ETF-VanEck Vectors | 152.6 | 金矿股ETF | |

$UGL | 2倍做多黄金-ProShares | 142.5 | 杠杆ETF | |

$IAUM | 微型黄金ETF-iShares | 65.1 | 实物黄金ETF | |

$GLDM | WORLD GOLD TRUST | 65.0 | 实物黄金ETF | |

$BAR | Direxion Daily Gold Bull 3X Shares | 65.0 | 实物黄金ETF |

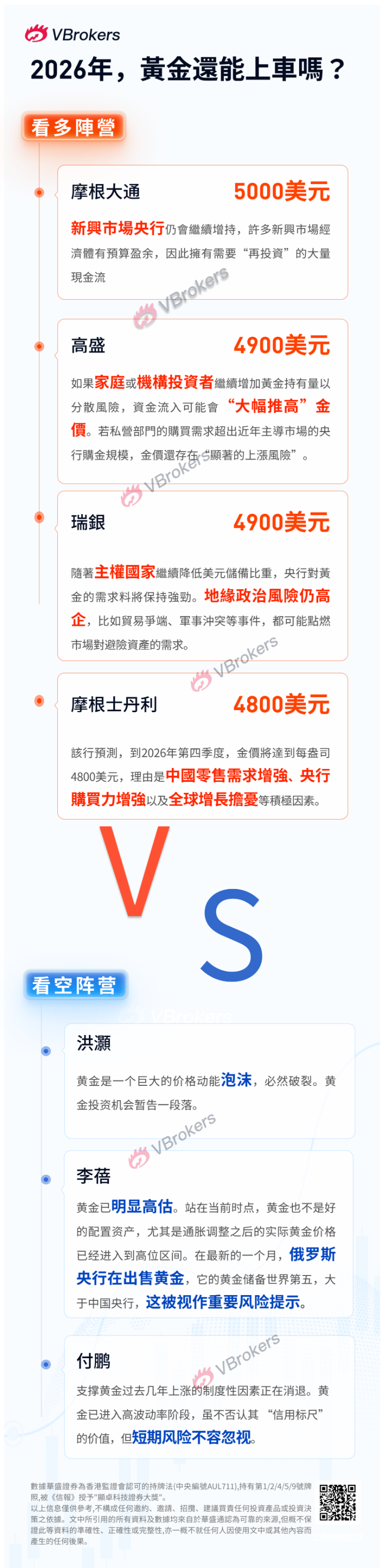

第三问:2026年,黄金还能上车吗?

市场对2026年的黄金走势产生了巨大分歧,多头与空头阵营观点激烈碰撞。

看多阵营:

摩根大通:新兴市场央行将成为买入主力

目标价:5000美元/盎司

摩根大通表示,对许多央行而言,尤其是新兴市场,黄金在外汇储备整体占比中仍然相对较小,并表示他们仍会继续增持,尽管由于价格上涨,买入力度可能放缓。许多新兴市场经济体有预算盈余,因此拥有需要“再投资”的大量现金流,其中很大一部分仍将流向美元。因此我们并不认为黄金会取代美元。只是投入黄金的占比会提高。

高盛:黄金ETF资金流入将是主要推动力

目标价4900美元/盎司

高盛认为,如果家庭或机构投资者继续增加黄金持有量以分散风险,尤其是在宏观经济不确定性高企的背景下,资金流入可能会“大幅推高”金价。该行同时提示,若私营部门的购买需求超出近年主导市场的央行购金规模,金价还存在“显著的上涨风险”。

瑞银:央行购金、货币宽松和地缘因素依旧支撑金价

目标价4900美元/盎司

瑞银认为,随着主权国家继续降低美元储备比重,央行对黄金的需求料将保持强劲。同时,美联储料在未来数月内继续宽松,利率下降将减轻持有黄金的机会成本。此外,部分紧张局势虽有所缓解,但地缘政治风险仍高企,比如贸易争端、军事冲突或政治动荡等事件,都可能点燃市场对避险资产的需求。

摩根士丹利:降息和美元走弱是金价上涨动能

目标价4800美元/盎司

大摩认为,随着央行和交易所交易基金减少对黄金的购买,2026年黄金价格涨幅将缩小,不过预期中的降息和美元走弱将令黄金维持上涨动能。该行预测,到2026年第四季度,黄金价格将达到每盎司4800美元,理由是中国零售需求增强、央行购买力增强以及全球增长担忧等积极因素。

看空阵营:

洪灏:黄金是巨大泡沫,必将破裂

洪灝表示,在金价4500美元/盎司时卖了(洪灝表示是黄金期货合约)。在4500点时我们明确告知投资者:黄金是一个巨大的价格动能泡沫,必然破裂。黄金投资机会暂告一段落。

李蓓:黄金已明显高估,俄罗斯央行售金是风险警示

李蓓表示,黄金已明显高估。站在当前时点,黄金也不是好的配置资产,尤其是通胀调整之后的实际黄金价格已经进入到高位区间。在最新的一个月,俄罗斯央行也在出售黄金,它的黄金储备世界第五,大于中国央行,这被视作重要风险提示。

付鹏:黄金短期风险不容忽视

付鹏认为强调支撑黄金过去几年上涨的制度性因素正在消退。近期俄乌冲突未再升级,中美高层会晤等情况,都让这些支撑因素逐渐弱化。不过他也提到黄金已进入高波动率阶段,虽不否认其 “信用标尺” 的价值,但短期风险不容忽视。

各位發友2025年你“买金”没?5倍牛股抓住了吗?

机构看多看空激烈碰撞?你更站谁?欢迎评论区讨论!

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。