【首席视野】郭磊:如何看10月通胀数据及其影响链条

郭磊系广发证券首席经济学家、中国首席经济学家论坛理事

摘要

第二,通胀在整体特征上亦出现好转:(1)食品、非食品、核心月度环比均为正增长,属于过去六个月以来首次;(2)核心CPI(不包含食品和能源的CPI)同比涨幅连续第六个月扩大,10月同比已至1.2%,属2024年3月以来最高;(3)CPI服务价格同比0.8%,属于2月以来最高;(4)PPI环比也回到正增长,属于年内首次。

第三,一般物价条线值得注意的价格线索包括:(1)猪肉价格仍未止跌,10月环比为-2.5%;(2)酒类价格仍未止跌,10月环比为-0.1%;(3)家用器具打破了连续三个月的环比上行,10月环比-0.7%,可能和“国补”调整背景下的渠道主动促销有关;(4)CPI口径下金饰品价格环比达10.2%,同比升至50.3%;(5)医疗服务价格同比2.4%,属于CPI中增速中枢相对偏高的分项。

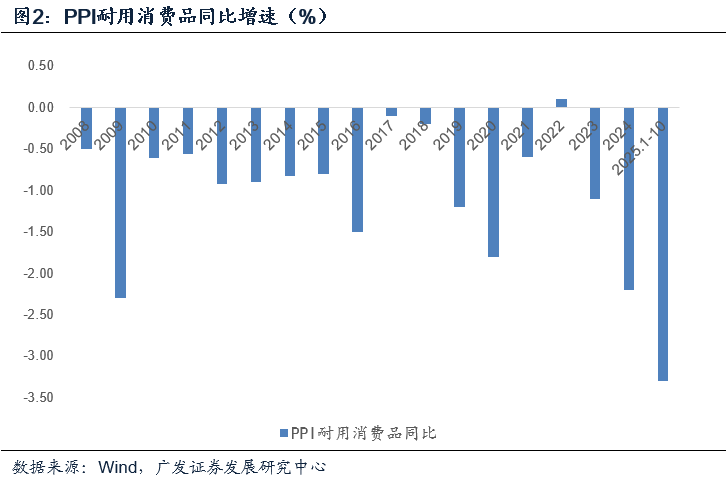

第四,工业价格里面,上游生产资料环比0.1%,尤其是采掘工业环比1.0%,是价格上行的主要带动力量;下游生活资料环比零增长,其中一般日用品环比0.7%,是价格支撑力量;主要拖累来自耐用消费品,10月环比为-0.3%。耐用消费品主要包括汽车、家电,供给较为集中、且更新换代较快是主要原因。

第五,从具体行业来看,上游煤炭、有色环比涨幅较大。中游燃料加工、化工、化纤、橡塑是环比下行较集中的区域,化工品价格受原油影响较大,国际能源署(IEA)对原油价格偏审慎,认为今年全球石油供应增速超过先前预期,2026年供应过剩可能进一步扩大 。下游汽车制造环比降幅有所收窄,但依然明显负增长;农副食品加工环比负增长程度较上个月有所扩大;计算机通信电子环比转正。在政策性金融工具集中落地叠加“反内卷”的背景下,水泥价格环比上行明显;同时能明显反映“反内卷”效果的是光伏设备、锂电池制造价格环比转正。

第六,从下一阶段的价格趋势看,11-12月猪肉价格基数逐步走低,在目前环比大致稳定的背景下,CPI同比将大概率继续反弹。PPI基数略高,全球定价产品具备一定不确定性;但从10月水泥价格来看,政策性金融工具集中落地、新增地方债务余额限额下发会托底部分建筑业产品价格;国内产业“反内卷”在继续加速过程中,修订后的《反不正当竞争法》于10月15日施行 。整体预计后续两个月平减指数将继续上行。

第七,价格事实上是供需关系的映射,供需关系进一步决定企业利润率和盈利水平。关注价格回暖所带来的基本面线索,比如10月数据改善幅度较为明显的煤炭、水泥、光伏设备、锂电池等。耐用消费品价格环比尚未触底;由于其特殊特征,其年度价格在历史上跌多涨少,但2025年前10个月累计同比-3.3%属历史降幅最大,在“反内卷”线索下未来可能也会趋于好转。

正文

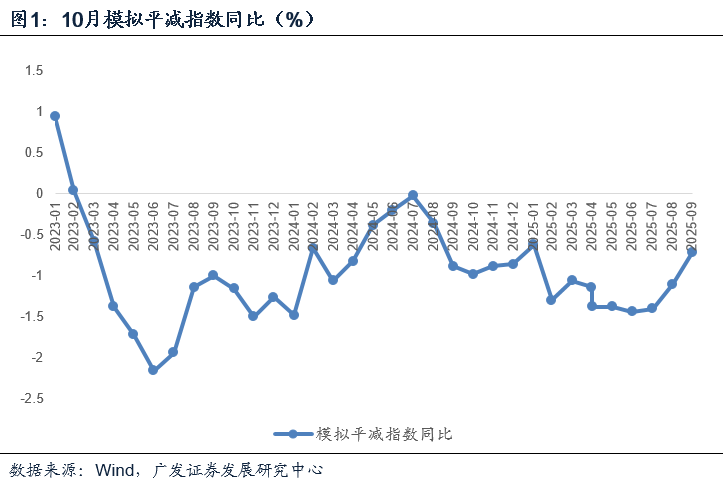

10月通胀数据延续好转,幅度略高于预期。其中CPI同比0.2%,大致持平于我们模型预测的0.16%;PPI同比-2.1%,高于我们模型预测的-2.37%。按照CPI和PPI分别60%、40%模拟的平减指数为-0.72%,属去年9月份以来(除今年1月春节所在月份)的最高。

在报告《全球资产主流叙事:一致预期松动但尚未逆转》中,我们指出:预计10月CPI环比为0.16%,同比为0.16%。10月全月预计环比为-0.17%、同比为-2.37%。考虑到CPI、PPI基数均有利的背景,预计平减指数将延续修复通道,预计月同比回升至-0.88%。

最终出来的CPI和PPI数据略好于上述预期,10月CPI同比0.2%、PPI同比-2.1%。

通胀在整体特征上亦出现好转:(1)食品、非食品、核心月度环比均为正增长,属于过去六个月以来首次;(2)核心CPI(不包含食品和能源的CPI)同比涨幅连续第六个月扩大,10月同比已至1.2%,属2024年3月以来最高;(3)CPI服务价格同比0.8%,属于2月以来最高;(4)PPI环比也回到正增长,属于年内首次。

10月CPI食品环比0.3%、非食品环比0.2%、核心CPI环比0.2%。

10月CPI食品同比-2.9%(前值-4.4%);非食品同比0.9%(前值0.7%);核心CPI同比1.2%(前值1.0%)。

10月CPI服务类价格同比0.8%(前值0.6%)。

10月PPI环比为0.1%(8-9月均为环比零增长,1-7月均为环比负增长)。

一般物价条线值得注意的价格线索包括:(1)猪肉价格仍未止跌,10月环比为-2.5%;(2)酒类价格仍未止跌,10月环比为-0.1%;(3)家用器具打破了连续三个月的环比上行,10月环比-0.7%,可能和“国补”调整背景下的渠道主动促销有关;(4)CPI口径下金饰品价格环比达10.2%,同比升至50.3%;(5)医疗服务价格同比2.4%,属于CPI中增速中枢相对偏高的分项。

10月猪肉价格同比-16.0%(前值-17.0%);酒类价格同比-2.0%(前值-1.3%)。

10月家用器具价格同比5.0%(前值5.5%);金饰品同比50.3%(前值42.1%)。

10月医疗服务价格同比2.4%(前值1.9%)。

工业价格里面,上游生产资料环比0.1%,尤其是采掘工业环比1.0%,是价格上行的主要带动力量;下游生活资料环比零增长,其中一般日用品环比0.7%,是价格支撑力量;主要拖累来自耐用消费品,10月环比为-0.3%。耐用消费品主要包括汽车、家电,供给较为集中、且更新换代较快是主要原因。

10月PPI生产资料环比0.1%,其中采掘工业环比1.0%,原材料工业环比零增长,加工工业环比0.1%。

10月PPI生活资料环比零增长,其中食品类环比-0.1%,衣着类环比-0.1%,一般日用品类环比0.7%,耐用消费品类环比-0.3%。

从具体行业来看,上游煤炭、有色环比涨幅较大。中游燃料加工、化工、化纤、橡塑是环比下行较集中的区域,化工品价格受原油影响较大,国际能源署(IEA)对原油价格偏审慎,认为今年全球石油供应增速超过先前预期,2026年供应过剩可能进一步扩大 。下游汽车制造环比降幅有所收窄,但依然明显负增长;农副食品加工环比负增长程度较上个月有所扩大;计算机通信电子环比转正。在政策性金融工具集中落地叠加“反内卷”的背景下,水泥价格环比上行明显;同时能明显反映“反内卷”效果的是光伏设备、锂电池制造价格环比转正。

10月煤炭开采和洗选业价格环比1.6%(前值2.5%);有色金属采选业价格环比5.3%(前值2.5%),有色金属冶炼加工业价格环比2.4%(前值1.2%)。

10月非金属矿采选业价格环比0.1%(前值-0.3%)、非金属矿制品业价格环比0.1%(前值-0.4%)。统计局指出水泥价格环比上涨1.6% 。

10月石油煤炭和其他燃料加工业价格环比-0.5%(前值-0.8%);化学原料及化学制品制造业价格环比-0.6%(前值-0.4%);化学纤维制造业价格环比-0.7%(前值-0.2%);橡胶塑料制品业价格环比-0.2%(前值-0.4%)。

10月汽车制造业价格环比-0.2%(前值-0.5%);农副食品加工业价格环比-0.2%(前值-0.1%);计算机通信电子业价格环比0.1%(前值-0.2%)。

10月光伏设备及元器件价格环比0.6%(前值-10.9%);锂电池制造业价格环比0.2%(前-4.8%)。

从下一阶段的价格趋势看,11-12月猪肉价格基数逐步走低,在目前环比大致稳定的背景下,CPI同比将大概率继续反弹。PPI基数略高,全球定价产品具备一定不确定性;但从10月水泥价格来看,政策性金融工具集中落地、新增地方债务余额限额下发会托底部分建筑业产品价格;国内产业“反内卷”在继续加速过程中,修订后的《反不正当竞争法》于10月15日施行 。整体预计后续两个月平减指数将继续上行。

后续两个月CPI有一定基数优势。从猪肉平均批发价来看,10月均值为18.1元/公斤,同比-27.2%;11月保持平稳,首周同样为18.1元/公斤。假设11月、12月均值保持目前水平,则11月同比为-24.4%,12月同比为-21.1%,降幅逐步收窄。

价格事实上是供需关系的映射,供需关系进一步决定企业利润率和盈利水平。关注价格回暖所带来的基本面线索,比如10月数据改善幅度较为明显的煤炭、水泥、光伏设备、锂电池等。耐用消费品价格环比尚未触底;由于其特殊特征,其年度价格在历史上跌多涨少,但2025年前10个月累计同比-3.3%属历史降幅最大,在“反内卷”线索下未来可能也会趋于好转。

风险提示:外部经济和金融环境变化超预期;地缘政治风险加大;逆全球化关税落地且影响超预期;再次出现微观上的“抢出口”节奏;部分产品面临外部特定行业关税;新型政策性金融工具对基建的支撑力度强于预期。