新股定价|安井食品每股发售价60港元,公开发售获44.2倍认购,中签率70%

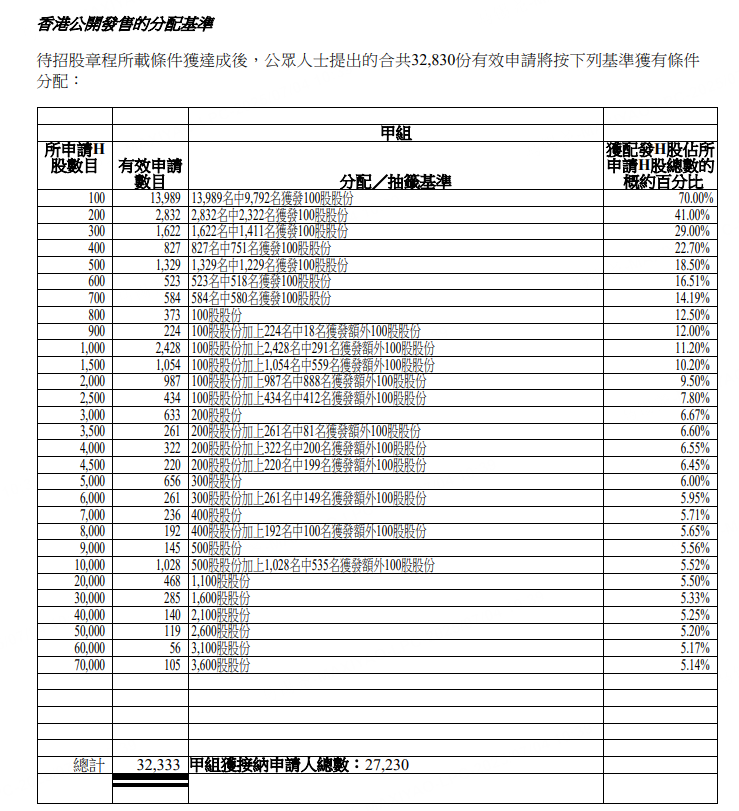

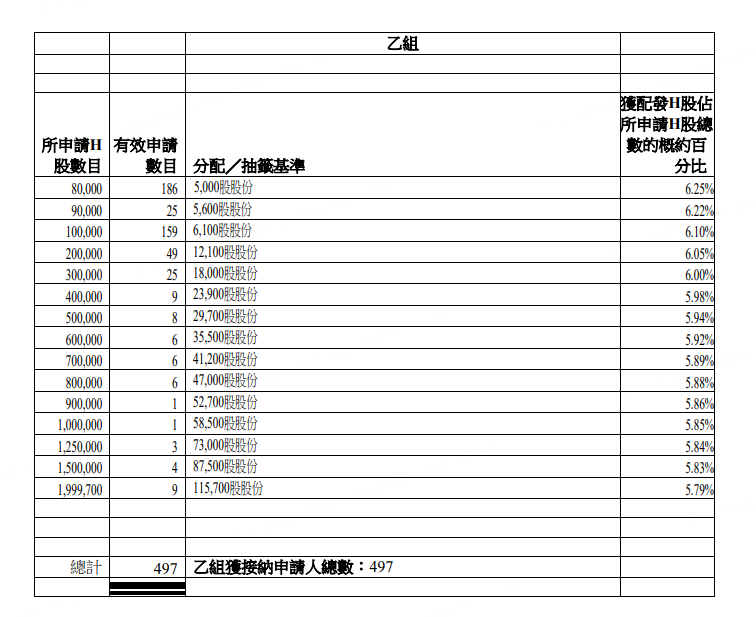

安井食品公布配发结果,公司全球发售3999.47万股H股,香港公开发售占30%。最终发售价为每股60港元,全球发售净筹23.02亿港元。每手100股,公开发售阶段安井食品获44.2倍认购,经回补、重新分配后,公开发售的发售股份最终数目为1199.85万股股份,占发售股份总数的约30%。合共接获约32830份有效申请,受理申请数目约27727份,申购一手获配发股份占所申请股份总数的概约百分比为70%,申购8手稳中一手。国际配售阶段安井食品获5.85倍认购,国际发售股份最终数目为2799.62万股股份,相当于发售股份总数的70%。

公司介绍

集团是中国速冻食品行业的龙头企业,致力于在家庭、餐厅及外出用餐等多种消费场景中提供食品。根据弗若斯特沙利文资料,按2024年收入计,集团是中国最大的速冻食品公司,市场份额为6.6%。尤其是在速冻食品行业,2024年,集团在中国速冻调制食品市场排名第一,市场份额为13.8%,是第二名的约五倍;2024年,集团在中国速冻菜肴制品市场排名第一,市场份额为5.0%,超过该市场第二名至第四名的市场份额总和;2024年,集团在中国速冻面米制品市场排名第四,市场份额为3.2%。中国的速冻食品行业竞争激烈且分散,于2024年按收入计,五大参与者的市场份额合计为15.0%。

集团已订立基石投资协议,据此,基石投资者已同意在遵守若干条件的情况下,按发售价认购或促使其指定实体认购总金额9000万美元(或7.06亿港元)可购入的发售股份数目。按发售价每股H股66.00港元(即最高发售价)计算,基石投资者将认购的发售股份总数将为1070.37万股发售股份。基石投资者包括上海景林及华泰资本投资(与景林场外掉期有关)、景林资产管理香港有限公司(“香港景林”)、HT Investment Limited(“Hosen Capital”,Hosen Private Equity III, L.P.的全资子公司)、Torus Fund SP(“Torus”)、FCP Domains Co., Ltd.(“FCP Domains”)、NonaVerse (Hong Kong) Limited(“NonaVerse”)。

假设超额配股权未获行使,并假设发售价为每股发售股份66.00港元(即最高发售价),集团估计将自全球发售收取所得款项净额约24.96亿港元。根据集团的战略,集团拟将全球发售所得款项按以下金额用于以下用途:约35.0%用于扩大销售及经销网络;约35.0%用于提升采购能力,优化供应链并搭建供应链系统;约15.0%用于业务营运数字化;约5.0%用于产品开发及技术创新;以及约10.0%将拨作营运资金及一般公司用途。