【特约大V】龚成:苹果有质素,现价有无博率?

金吾财讯 | Apple Inc.

股票代号:AAPL

市盈率:32倍

预测市盈率:30倍

每股盈利:$6.16

市值:$35000亿美元

业务类别:资讯科技器材

行政总裁:Timothy D. Cook

【股价图】

5年业绩

年度:2020/2021/2022/2023/2024

收益(亿美元):2750/3660/3940/3830/3910

毛利(亿美元):1050/1530/1710/1700/1810

盈利(亿美元):574/947/998/970/937

每股盈利(美元):3.31/5.67/6.15/6.16/6.08

每股股息(美元):0.80/0.85/0.90/0.94/0.98

毛利率:38.2/41.8/43.3/44.1/46.2

(截至30/9为一个财政年度)

--企业简介--

苹果公司设计及出售各种电子消费产品,包括智能手机 (iPhone)、平板电脑(iPad)、电脑(Mac)、智能手表 (Apple Watch)、AirPods、电视盒(Apple TV)等,其中iPhone为苹果的主打产品。

另外,Apple亦为其客户提供各种服务,例如 Apple Music、iCloud、Apple Care、Apple TV+、Apple Arcade、Apple Card 和 Apple Pay等。

--苹果正在改变--

在一般人眼中,苹果是一间手机的公司,的确,智能手机 iPhone在收入贡献最大,但细心分析企业的赚钱模式,就会发现情况正在改变,如果单纯以手机公司去分析苹果,并不全面。

全球智能手机最高增长年代已过,增长减慢甚至有年份需求下跌,但苹果每一年的收入都保持上升,可见不能单以手机市场分析这企业。同时,在收入结构及企业发展方向都可看出,苹果长远定位不止是手机。

智能手机只是平台,只是其中一个产品,苹果努力扩展其他收入,同时有另一项业务,赚钱能力比产品类更高,就是服务类,苹果正扩大 iOS生态系统的覆盖范围,近年对收入贡献比例不断提高。

--基本业务--

【图1】--苹果公司产品

要掌握苹果长远的发展,先了解苹果的基本业务:

1)智能手机。iPhone是苹果的主打产品,基于其iOS操作系统的智慧型手机系列,是苹果的核心收入,收入贡献超过4成,从近年的财务数据可见,iPhone对收入贡献比例正不断减少,苹果正减少对手机业务的依赖。iPhone收入减少的原因,并不是业务差(当然,最高增长期已过),主要原因是其他业务收入增加,长远对苹果利好。

2)苹果电脑。Mac是这公司基于其macOS作业系统的个人电脑系列。

3)平板电脑。iPad是这公司基于其iPadOS 作业系统的多用途平板电脑系列。

4)各种设备。家居和配件包括AirPods,AppleTV,AppleWatch,Beats产品,HomePod,iPodtouch和配件。

5)各种相关服务。广告、苹果支援、云服务、数字内容、支付服务,App Store等。

另外,苹果正发展一些新业务,例如AR/VR领域、智能汽车等,都有可能成为日后的发展亮点,下文会再讲述。

将收入以地区划分,主要业务地区为北美洲、欧洲、大中华区、日本和亚太其他地区。北美洲占四成以上,欧洲约占两成半、大中华区约占两成。

--智能手机的优势--

苹果公司最广为人认识的产品就是iPhone,这个发明颠覆了多个产业:手提电话、电脑、互联网、电讯、电子游戏、音乐、影视等。

在智能手机初推出的年代,iPhone成为了智能手机的代名词,其后才有不同的手机生产商,推出各种智能手机。现时智能手机的市场,为人认识及市占率最高的,有苹果、小米、三星、华为、OPPO、VIVO。智能手机市场,以及iPhone,初期以高速增长,并利用不断推出新型号,令消费者持续购买产品使增长保持,但慢慢进入平稳期。

虽然智能手机最高增长年代已过,以及现时的市场环境比初推出iPhone年代时激烈,但iPhone的赚钱能力仍然理想,最主要的原因是“定位”及“生态圈”。

苹果智能手机比起其他品牌的手机,定位较高端,虽然苹果都有不同档次的手机型号,但整体而言,一般都处于中高档水平,正是苹果的一大优势。苹果产品有品牌及独特性,消费者对产品有忠诚度,并不是单纯贪平而购买产品,而是真心喜欢其产品,认为产品好用。

有上过本人股票班学员都知,拥有品牌的企业,一般都有质素,而品牌分不同层次,若果企业的产品因品牌而拥有自行定价的能力,而不是跟随市场定价,反映品牌价值很高。

苹果公司的客户忠诚度,远较其他企业高,始终其产品的质素较其他手机品牌好,加上苹果一直以生态圈模式运作,提高了客户忠诚度。苹果手机的品牌价值,以及客户忠诚度,令iPhone在手机市场,仍然拥有相当的优势。这优势为苹果公司产生了理想的赚钱能力。

--定位与客户忠诚度--

苹果产品的定位、质素、客户忠诚度,正是这企业的最大优势,同时令企业长远的发展保持正面。

如果大家有留意手机市场,都会发现苹果手机的定位较其他品牌贵,但就算较贵,却比其他品牌较受欢迎,这对投资者来说是一个很大的分析指标,产品的吸引之处,是价格以外的因素,企业对产品有价格自主权,这类企业,赚钱能力一般较高。

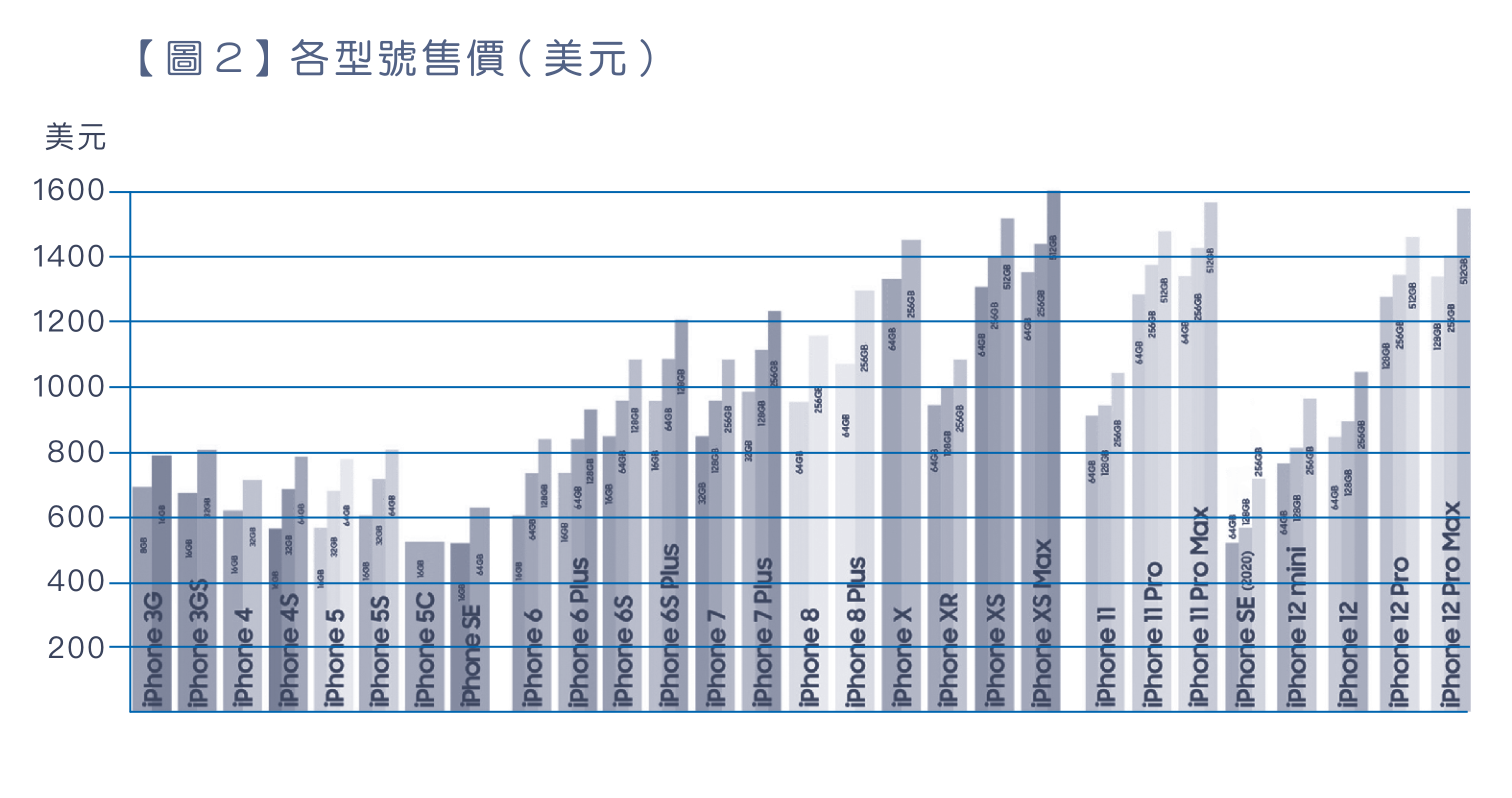

【图2】--各型号售价(美元)

在iPhone最初推出时期,产品价格已经不便宜,苹果长远所行的路线,都不想行低档,不想以价格取胜。

上图可见,苹果有三大特点,第一,不断推出新产品,令消费者久不久都要购买新的型号,虽然换机的速度已减,但不少忠实的苹果迷,仍会久不久购买新产品。

第二,产品的型号愈来愈多,覆盖客户层面更广,本人由iPhone4年代开始使用iPhone,换了数次机,一直都是iPhone。近年,连本人的父亲也转用iPhone手机,而不少苹果用户与我有相同情况,用了iPhone后就不转其他品牌。

第三,产品的价格有上升情况。iPhone推出初期苹果基本没有对手,其后才有其他手机品牌加入市场,苹果不与对手打低端市场,以技术及质量取胜,虽然生产成本不断增加,但苹果有成本转嫁能力。产品售价提高令到苹果的总收入不断增加。

--提高产品质素--

虽然智能手机市场竞争比过往更为激烈,但苹果定位在中高端,产生了一批自己的客户群,从【图2】可见,就算苹果手机新型号不断加价,也不会影响苹果整体的收入,客户能接受到较高的定价。

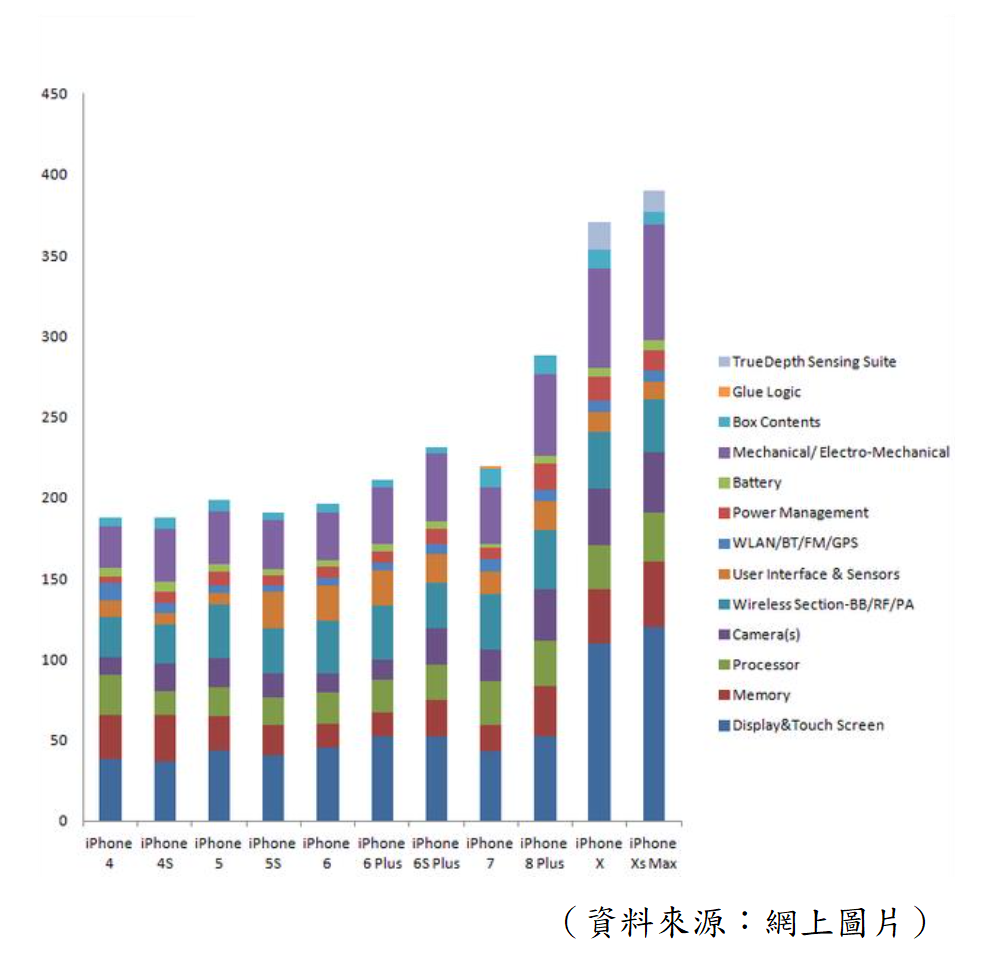

【图3】--各型号iPhone的生产成本(美元)

苹果产品有条件加价源于产品质素提高。但同时,亦令生产成本增加,例如屏幕面积增加,镜头数目增加,质素增加等。从上图可见,苹果推出新手机的策略,行中高端,成本增加,售价同时增加。

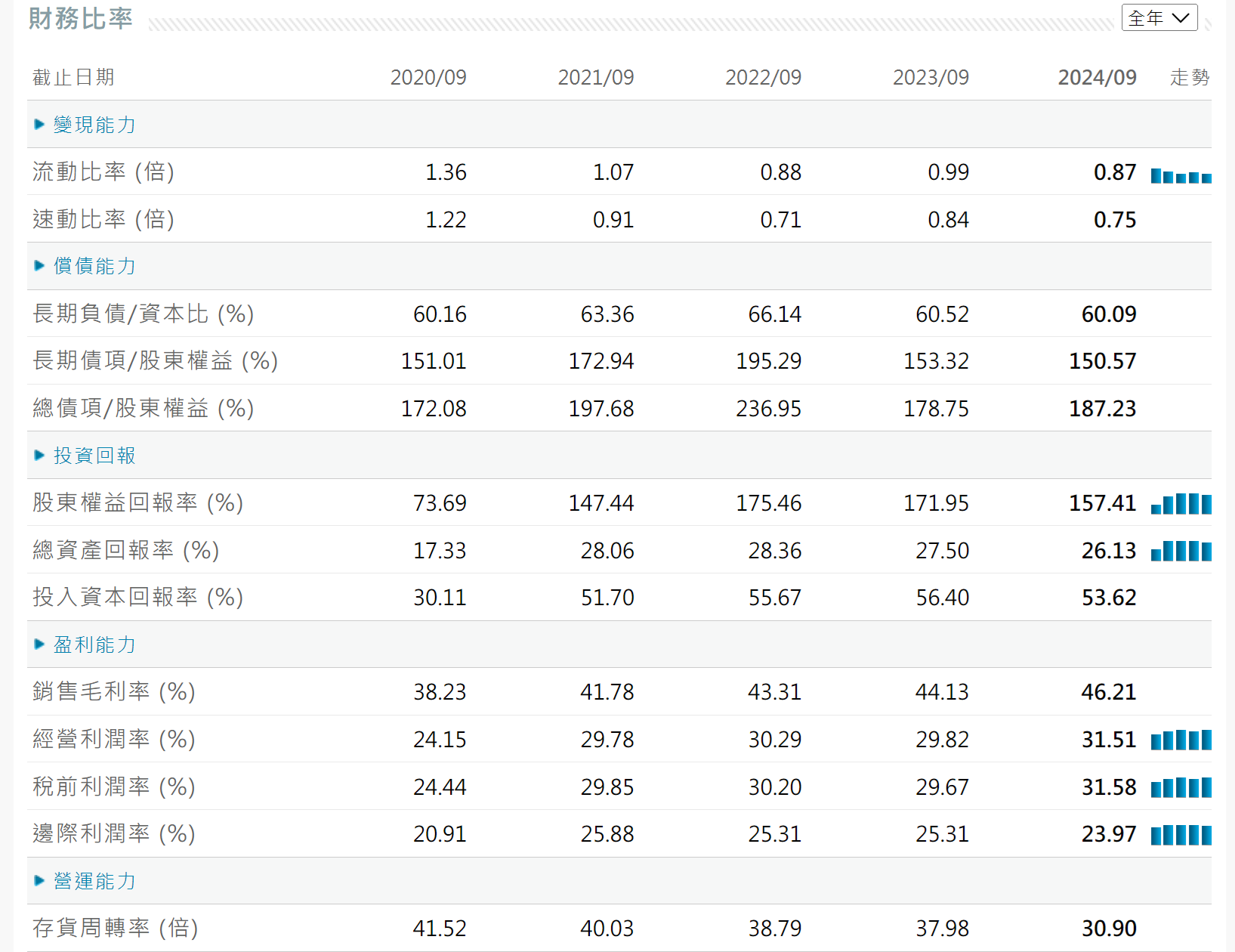

分析苹果公司的毛利率,整间公司的毛利率保持向上,如果单计算手机业务,毛利率处稳定水平,更重要的是,苹果手机业务的毛利率明显高于同业。

--持续推出新产品--

【图4】--苹果财务数据

【图5】--苹果财务数据

苹果的产品领先同业,加上客户忠诚度高久不久会买新产品,其中一个原因,是苹果不断推出新产品,成为苹果的一大卖点,并产生优势。但同时,亦令苹果要持续投入资金研发,以维持市场竞争力,只要停止进步就会被对手追上。因此,苹果这种持续推出新产品的策略,有利亦有弊。

智能手机产品的生命周期短,行业标准不断发展。因此,苹果一定在研发方面进行大量投资,这无可避免提高了企业的风险,以及影响了企业现金流情况。

现时,手机业务最赚钱年代已过,竞争激烈加上消费者不会经常换新手机,苹果这种不断开发产品的策略是否仍适合?

的确,这动作对于“提高企业即时收入”的作用并无过往来得直接,但仍是值得的。除了可以巩固市场地位,以及确保苹果在技术不会落后外,亦有助建立苹果生态圈,创造延伸收入。

投资者分析时,不能只集中手机业务,要分析每个策略对整间企业长远的影响,而这种投入大量资金进行研发,保持有新产品及新技术的策略,对建立苹果长远的领导地位,仍是有作用的。

--苹果公司的优势--

苹果公司拥有以下优势:技术、品牌、优质产品、强大分销网、成熟硬体及软体配合、理想服务、强大客户群、苹果生态圈、强大资源进行研发、持续开发新产品。

苹果凭着上述优势,令企业保持成长,有一定的赚钱能力,同时令这企业产生甚高的质素。

苹果公司以自行研发核心及操作系统为策略,打造了一个独有的苹果生态圈,令客户使用苹果的产品后,就会一直购买,同时会购买苹果各种周边产品,这是苹果由多年前开始建立的独有优势。

苹果利用品牌、产品质素、生态圈、独有操作系统,产生了一个很重要的优势,令是苹果公司最有价值的地方,就是“客户忠诚度”。苹果智能手机用户的使用者留存率,保持在七成以上水平,明显高于同业,行业平均水平一般在四、五成左右。

由于全球智能手机最高增长期已过,苹果亦调整策略,不能只依靠手机业务。从收入的结构来说,近年手机以外收入占比,正不断增加,因此,投资者要用整个苹果生态去进行分析。

由于苹果客户忠诚度高,苹果正好利用这一点,去持续开发手机以外的收入,近年的成绩理想,成为近年苹果收入不断创新高的动力来源。

--凭优势带动服务类收入--

以收入的结构分析,苹果“服务类”的收入比例,正不断增加,由过往占比一成,增长至近年占比两成,更重要的是,“服务类”的赚钱能力,远较“产品类”别为高。

服务类业务,包括广告、苹果支援、云服务、数字内容、支付服务,App Store等,毛利率高达70%,而产品类的毛利率只有约35%。更重要的是,近年产品类的毛利率已没有明显增长,但服务类毛利率则保持增长。

因此,苹果往后的增长点,将会是生态圈进一步发展,由于苹果客户忠诚度高,可以有效利用这点,创造更多服务类的延伸收入,扩大 iOS生态系统的覆盖范围,

从而增加高毛利率的服务收入。

就以苹果的APP Store来说,这是公司推出的应用商店,用户通过该平台可下载对应的应用程式。APP Store主要有三种付费方式:

--付费下载

--先免费下载

--订阅付费

苹果依据不同的模式去分成,可获得当中15%-30%的收入,而苹果 APP的数目由2008年约10万个,增长到近年500万个。

苹果在服务类的增长主要受益于 App Store、云服务、广告、视频、支付服务等。多年来不断推出更多服务类产品,例如:Apple TV+、Apple Arcade、Apple News+、Apple Fitness+、Apple Card、Apple One等,订阅用户正不断增长。长远来说,服务类收入将进一步增长,仍能为苹果带来增长动力。

--发展新业务--

近期,苹果宣布将人工智能生成模型置入iPhone、iPad 与Mac 核心的个人智能系统 Apple Intelligence,为iPhone、iPad 与Mac 而设的个人智能系统,生成模型的强劲效能与个人背景相结合,将为用家提供实用且相关的智能功能。

受到相关因素带动,苹果股价也因此向上,相信人工智能对苹果长远有利,为产品提高附加值,同时吸引了客户换手机的需求。

苹果每年都有非常强劲的现金流,经营活动现金流每年有数百亿,甚至过千亿美元,反映企业赚现金的能力相当强,企业优质度高。同时,企业能利用这些现金发展新业务,带动企业进一步成长。

其实苹果除了人工智能外,还有很多有发展力的项目,AR(扩增实景)、?VR(虚拟实景)、智能汽车,都是苹果正发展,并且是有潜力的项目。

从苹果现时AR及VR的技术,以及发展领域分析,苹果同时发展软体及硬体技术,并收购一些产业链相关公司,目的是提升AR及VR的用户体验,例如收购 PrimeSense、Akonia Holographics,以提升3D感应及提高显示技术。

由于相关技术的发展(特别是AR),能有效利用iPhone、iPad作为平台,因此,发展相关业务是整个苹果生态系统的一部分。

另外,智能汽车、自动驾驶技术,亦是苹果重点发展的新业务,AR及VR可能只是一些辅助业务的产品,但智能汽车就有条件发展成另一强大的新业务。

智能汽车与传统的汽车不同,智能车新时代的发展,将汽车由机械系统转为电子系统,当中所需的镜头、雷达、晶片、人工智能、语音系统、上网设备等配套将不断成熟,成本长远会进一步减少,智能车将会更为普及。同时,智能车需要有较佳的平台去处理这个系统及方便使用,正是苹果的强项。

苹果利用iOS系统,将建立智能汽车与各种苹果产品如手机的互通,令苹果的智能车拥有一些其他车企没有的优势,以苹果现时拥有的品牌、技术、客户群、苹果生态圈,日后推出的汽车一定有市场,因为对一向有使用苹果产品的用户来说,相信会很易使用。

长远来说,智能汽车、自动架驶技术,将会结合并愈来愈普及,而这正是苹果其中一个潜力的发展方向。由于汽车的售价及市场规模大,如果这方面成功,长远对苹果会有很大的利益。

--风险因素--

虽然苹果有质素,拥有上述的各种优势,但不是没有风险的,在保持上述优势时,都要有一些代价。以下是苹果主要风险:

1)企业要持续投入研发。苹果每年都有新产品推出,令公司保持竞争力,但同时,反映产品周期短,企业如果不持续开发产品,就会落后对手。只要苹果减少投入研发,又或在技术上落后同业,都可能对品牌及长远销售造成影响。

2)智能手机市场高增长期已过。现时苹果有不少收入,仍是来自智能手机,当手机市场增长减少甚至倒退,无可避免对苹果有影响。另外,苹果生态圈的各种收入,不少都要依靠客户先使用苹果手机,然后才能进行延伸销售,当手机销售减慢都会对其他业务产生影响。

3)竞争对手的复制策略。自从苹果推出iPhone后,很多手机品牌都根据苹果手机技术去发展自己品牌的手机,虽然苹果拥有一定的内部技术及专利,但对手仍会参考苹果手机去开发自己的手机。

苹果由于是先行者,要投入大量的研发支出,而竞争对手已有了苹果产品作参考,投入研发资金相对较少,最终能推出一些较低价的产品,抢占了中低端的市场。

现时,苹果仍希望在不同领域达到领导的角色,但部分对手就能以苹果产品作参考并开发自家产品,然后与苹果竞争。因此,对手这种复制的策略,无可避免对苹果带来潜在风险。

--最新情况--

近年苹果的收入增长有减慢情况,其中一个原因是中国业务面对的竞争加大,例如华为、小米等企业正抢走苹果的市占率,令收入较一般。

这因素也反映市场的竞争加大,苹果拥有的优势略有减少,不过,从毛利率、纯利率可见,其赚钱能力仍是十分高,这点是其他手机品牌无法做到,反映苹果始终有独有优势。

苹果近年其中一个发展较理想的地方,就是“服务类”收入,即是卖手机外,提供广告、应用程式,或各种附加服务,由于这部分赚钱能力高,加上盈利不断增加,相信是带动苹果下一个增长点。令整体企业,仍能保持平稳增长能力。

--投资策略--

苹果公司是一间质素很高的企业,品牌、技术、销售网络等,都反映企业长远有竞争力,加上进一步扩大生态圈,以及发展新业务,企业前景正面。

由于现金流算是稳定,可以凭过往财务数据及大环境,去推算将来现金流,因此,中阶至高阶的投资者,可尝试以现金流折现法作为估值,去衡量平与贵。至于一般的投资者,最简单是利用市盈率进行估值,并以市销率作辅助。

苹果公司由于优质度甚高,因此,市盈率经常有点高,但仍是贵得有道理。

如果以近5年数据估值,有机会出现这刻便宜的情况,但由于担心近年市场都有少少高估科企估值,所以用长期数据作分析,代表性提高。

如果用较长期的数据作基础,市盈率为合理水平22倍-35倍合理,25倍以下较有值博率,EV/EBITDA在14倍-24倍合理,市销率约4倍-7倍合理。

苹果现时市盈率约32倍,预测市盈率30倍,再考虑其他预测财务数据及估值,推算苹果已去合理范围较上部,如果企业有一定增长力,以及人工智能带动业务向好,就在合理区中间。

因此,这刻不宜大手,虽然这刻并不是最理想的投资时机,但如果无货,又很想投资这股,勉强用小注分注都可以,对不懂估值、未能掌择投资时机的投资者来说,以小注月供去长期收货,都是一个可行的策略。

投资者买入这股后,可长期持有,就算有中短期波动也不用担心,除非苹果的核心质素有变,否则,若果只是一些中短期问题,例如中短期产品销售、中短期供应链问题、中短期研发无突破,投资者不用理会,只需耐心持有等企业成长就得。

(本人为证券业持牌人士,持有上述股票。上述文章只是企业分析,并不构成任何投资邀约,投资者在投资前,请自行花时间研究企业,才决定是否适合自己。)

【作者简介】龚成

·畅销书《股票胜经》、《选股胜经》、《年报胜经》、《38全球倍升股》、《50优质潜力股》、《50稳健收息股》、《50值博倍升股》、《大富翁致富蓝图》、《80后百万富翁》、《80后2百万富翁》、《80后3百万富翁》、《80后千万富翁》、《千万富翁致富学问》、《5年买楼4部曲》、《财务自由行》、《图解股票小百科》作者

·《经济一周》理财真人Show节目担任致富教练

·曾接受多个传媒访问

·过往于银行从事投资相关工作多年

·曾在万多元月薪状态下,凭股票累积数百万财富

·于网上分享投资心得,浏览量过百万,为人气博客,解答网友理财问题逾20,000条

·证券业持牌人士

·股票课程导师,学生人数逾5,000人

Facebook专页「龚成」粉丝人数超过200,000人