今日财经市场5件大事:美联储最爱的PCE通胀数据来袭,美国政府又要停摆?

英为财情Investing.com - 以下为12月20日(星期五)财经市场需要了解的5件大事:

一、美联储最爱的通胀指标PCE物价指数来袭

全球主要央行已做出本年度最后一次货币政策决策,欧美金融市场基本在准备 圣诞假期了,不过今日投资者还需秘密关注非常重要的经济数据——核心个人消费支出(PCE)价格指数,此数据是美联储衡量通胀的首选指标。

此前,11月美国消费者价格(CPI)创下七个月来最大升幅,新上任的特朗普政府可能出台推升通胀的贸易和税收政策,导致美联储重新开始关注起来通胀上行风险。

本周早些时候,美联储将2025年降息的预期次数从9月的四次减少到两次,而且美联储评论中的鹰派人物暗示,明年进一步降息的可能性已转向减少甚至可能不再降息,这意味着核心PCE指数的升幅若超出预期,将对市场产生巨大影响。

目前,市场预计11月的核心PCE指数将同比上升2.9%,高于上月的2.8%,而月率则预计上升0.2%,略低于10月的0.3%。

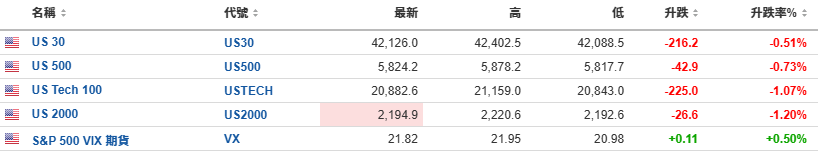

二、美国股指期货下滑,道指、纳指期货跌逾200点

周五,美联储最青睐的通胀指标公布前,美国股指期货出现下跌,除了通胀,投资者还对美国政府可能停摆感到担忧。

因特朗普支持的共和党一项避免政府停摆的提案未能在周四通过,市场情绪受挫。倘美国国会各势力未达成协议,部分政府机构将于周五晚些时候开始停摆。

同时,市场也在关注美联储的通胀指标——核心个人消费支出价格指数。就在几天前,美联储表示2025年将放缓降息步伐,而此举可能对经济活动构成压力。

经济数据方面,除核心PCE外,密歇根大学消费者信心指数也是重点关注的经济数据,同时市场还需关注快递巨头联邦快递 (NYSE:FDX) 和运动服饰零售商耐克 (NYSE:NKE)发布财报后对市场情绪的影响。

本周迄今,三大股指大幅下跌,标准普尔500指数和道琼斯工业平均指数下跌超过3%,而纳斯达克综合指数下跌超过2%。

三、美国政府停摆迫在眉睫!

周四晚,在美国众议院没有通过唐纳德·特朗普支持的支出法案,恐导致美国部分政府部门停摆。

此前,由众议院议长迈克·约翰逊支持的跨党派协议已被候任总统唐纳德·特朗普否决,随后共和党领导人提出了新协议。

然而,该党右翼成员拒绝支持这一可能增加政府支出、使联邦政府36万亿美元债务再增数万亿美元的方案。

目前,美国政府资金将于周五午夜到期。如果议员未能延长这一期限,美国政府将开始部分停摆,可能导致200多万联邦工作人员停薪。

高盛估计,每停摆一周,季度GDP增长率将减少0.15个百分点,政府恢复运作后将出现相应反弹。

四、特朗普威胁对欧盟加征关税

周五,美国总统唐纳德·特朗普威胁要对欧盟加征关税,除非欧洲购买美国的石油和天然气以缩小与美国的贸易逆差。特朗普的言论增加美欧之间爆发贸易战的可能性。

特朗普在Truth Social上发文称:「我告诉欧盟,他们必须大规模购买我们的石油和天然气,抵销与美国的巨大贸易逆差。否则,将一路加征关税!!!」

特朗普此前已多次威胁要对包括中国、墨西哥和加拿大在内的美国贸易伙伴加征全面关税,现在欧盟似乎成为了他的下一个目标。

根据美国数据,2023年美国是欧盟商品的最大接收国,占欧盟出口的19.7%,而2022年美国与欧盟的商品和服务贸易逆差为1313亿美元。

五、油价本周预计收跌

周五,原油价格下跌,美国WTI原油大跌2.7%,预计全周也会大幅收跌,因美元走强和持续的需求放缓担忧带来压力。

由于美联储对2025年降息态度转为鹰派,美元随之飙升至两年高点,导致两油本周迄今预计下跌约3%。

美元走强使得其他货币持有者购买石油的成本增加,而降息步伐放缓可能会抑制经济增长并削减石油需求。

在需求方面,中国更多刺激措施的细节有限,以及美国燃料需求降温的迹象也带来了压力。

---------

不知如何选股?

- AI选股策略ProPicks AI,遥遥领先美股大市;

- 高级选股器,支持超百种指标;

- 大佬持仓数据,抄作业,特简单;

- 公允价值工具,发现遭低估的股票,避雷泡沫股。

都在InvestingPro,一站式选股工具。

点击此处进一步了解InvestingPro。

编译:刘川