唐纳德·特朗普的胜利对中国意味着什么 - 荷兰国际集团

特朗普2.0结果出炉后,中国资产遭到抛售,但政策制定者这次应该做好更多准备。中国的刺激计划和货币管理反应可能是未来几个月最受关注的因素。

特朗普回归在中国是意料之中的事情

在过去几个月的民意调查预示着一场非常激烈的竞争之后,我们最终得到的是自唐纳德·特朗普首次登上政治舞台以来最不引人注目的选举日,在撰写本文时,结果很可能是“红色浪潮”。

正如我们在10月份访问上海和北京时发现的那样,绝大多数中国客户一直期待特朗普获胜。事实上,许多表达了对特朗普获胜的偏好的人表示,特朗普获胜会更好。

看起来他们会得到他们想要的结果,但正如老话所说,“小心你的愿望,以免它成真”。

特朗普第二次当选总统对中国意味着什么?从我们的角度来看,这一结果标志着明年将重新陷入不确定性,届时,改变局势的发展可能随时通过一条推文(或许是一条 Truth Social 帖子)出现。目前,仍然很难评估其影响,因为竞选宣传并不总是转化为实际的政策行动,因此这些只是我们对目前掌握的信息的初步想法。

外汇影响:特朗普获胜对人民币产生净负面影响,但预计不会发生重大变化

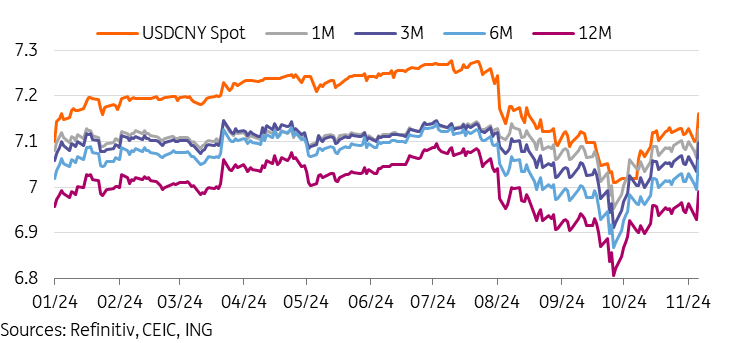

市场对特朗普获胜的最初反应明显不利于人民币,从 7.10 升至 7.17。我们对这一话题的看法与市场最初的走势一致,即特朗普获胜为人民币贬值创造了环境。

- 特朗普获胜如何影响美元/人民币的主要因素?

- 利差:我们的观点是,特朗普胜选可能导致美联储在 2025 年的立场不再鸽派,这也将限制中美利差收窄的幅度,因此是人民币升值的主要催化剂之一。

- 贸易和投资流动:在真空中,这方面应该对人民币不利,因为对美出口可能受到打击,高关税可能会鼓励拥有大量美国客户的中国企业加速海外扩张,以减轻关税的影响。

- 中国人民银行的立场:中国是否会故意贬值人民币以应对特朗普胜选和潜在的关税?

- 这是一个全年经常讨论的话题,虽然无法肯定,但我们认为这不太可能。中国对货币稳定的重视与短期贸易流动无关,但可能会在短期内限制资本外流压力,并在长期内促进人民币贸易结算和国际化。

- 因此,我们预计中国人民银行将继续抵制人民币的大幅波动,如上所述,这一政策似乎不太可能发生重大变化。

人民币会重复贸易战 1.0 的表现吗?人民币会大幅贬值吗?在真空中,另一场贸易战爆发的前景肯定不会给人民币带来好处。然而,这次有几个关键的不同之处:

- 冲击值:第一次贸易战改变了游戏规则;许多公司措手不及,投资者手忙脚乱。这一次,特朗普提出的关税已经考虑了一段时间,应该不会有什么大意外。

- 全球投资者定位:一段时间以来,对中国的情绪一直处于我们所说的“过度悲观”状态。在 2024 年的大部分时间里,做空中国和离岸人民币套利交易一直是市场的共同主题。这次全球投资者的转变应该不会那么剧烈。

- 贸易战 1.0 发生在美联储温和的紧缩周期中。除非出现重大意外,否则贸易战 2.0 很可能会在适度的美联储宽松周期内发生。

总体而言,我们预计,随着特朗普胜选,人民币前景将略微走弱,目前我们预测的风险倾向于人民币走弱。如果我们收到对中国采取更强硬行动的信号,我们可能会考虑将 2025 年波动区间的上限(目前为 6.90-7.20)稍微延长一些,但我们预计中国人民银行将再次加大干预力度,以防止人民币过度贬值;除非政策制定者放弃货币稳定目标,否则突破 2023 年高点 7.34 的可能性仍然相对较小。此外,在我们的主要选举总结报告中,我们的团队预计“(关税)最早将在 2025 年第三季度发生,更有可能在 2025 年第四季度/2026 年第一季度发生”,这可能意味着对 2025 年人民币前景的影响可能在明年年底之前相对有限。我们仍然预计人民币与其他亚洲货币相比仍将是一种低波动性货币。

选举后人民币现货和无本金交割远期合约走弱

增长影响:更强的刺激措施能否抵消增长和对外投资可能带来的拖累?

有许多不确定因素,在双方出台具体政策之前很难判断。我们预计,一些市场参与者最终可能会下意识地下调预测,但我们暂时不会改变 2025 年的增长预测,直到情况更加明朗。最终,我们的观点是,国内发展应该在增长前景中发挥比关税升级可能带来的冲击更大的作用。

虽然人们普遍预计特朗普将在第二任期内提高关税,但何时以及如何提高关税仍有待讨论。我们认为,60% 的关税要求可能是谈判的起点,而不是一成不变的数字——您可能还记得,第一次贸易战是在中方同意增加美国农产品进口后停战的。缩小中美贸易逆差有两条路可走:要么减少中国对美国的出口,要么增加中国对美国商品的进口。考虑到对通胀和就业创造的各自影响,我们认为后者对特朗普政府来说也是一个受欢迎的结果。

- 如果我们真的相信 60% 关税威胁的表面意义,尽管已经为特朗普可能回归做好了各种准备,但不可否认的是,60% 的全面关税将对中国对美出口产生重大影响。

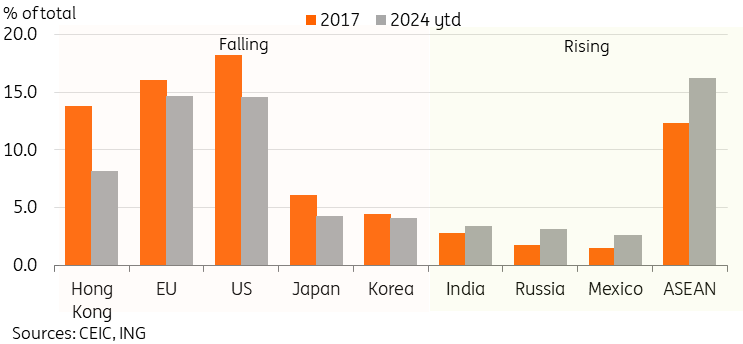

- 同样值得注意的是,自第一次贸易战以来,美国也逐渐成为中国不太重要的出口目的地,2024 年迄今,对美出口占总出口的比例从 18.2% 下降到 14.3%。

- 一个问题是,美国会针对中国公司的海外生产吗?这可行吗?如果可行,是否会导致猫捉老鼠的游戏和寻找漏洞?

- 如果美国真的对我们征收激进的关税,中国无疑会进行报复。主要进口类别包括农产品、矿产和化学品以及机械和机械设备。如果关税很高,也可能成为中国通胀上升的催化剂。

特朗普胜选会产生刺激效应吗?过去几个月,一个普遍的观点是,特朗普胜选以及额外关税带来的冲击将导致中国采取更积极的刺激措施,以抵消出口可能遭受的损失。

- 本周的全国人民代表大会将于周五闭幕,会议时间比原定的 10 月底推迟,这很可能是部分原因,因为新的窗口让政策制定者有机会应对特朗普可能获胜的情况。

- 我们认为,特朗普胜选后,出台更大规模政策支持计划的可能性会有所增加,尽管不一定立即宣布。根据路透社最近的一份报告,预计该计划规模为 3-5 年内 10 万亿元人民币,其中 6 万亿元用于解决地方政府债务问题,4 万亿元用于支持房地产市场。

- 高层官员本周多次表示,中国人民银行已准备好并能够在必要时进一步放松政策——我们预计未来将进一步下调利率和存款准备金率,并扩大公开市场操作,以在必要时帮助支持金融稳定。

近年来,中国出口商对美国的依赖程度有所降低

预计对金融和非金融流动的净负面影响

金融流动:中国股市对特朗普胜选的最初反应显示资本外流压力适中。

恒生指数与在岸指数的跌幅较大,表明外国投资者往往比国内投资者更担心特朗普胜选对中国企业的影响。

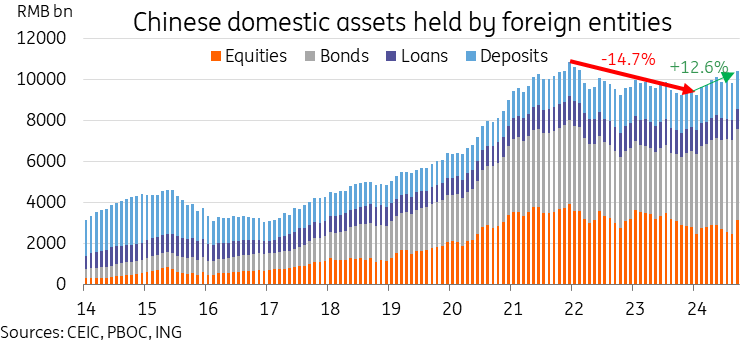

外国持有的中国国内资产从 2021 年的峰值到 2024 年初下降了约 15%,此后反弹 12.6%,这在很大程度上要归功于第三季度的强劲收盘。许多全球投资者一直减持中国资产,特朗普胜选可能会成为进一步回调和“去风险化”趋势延续的催化剂,尤其是如果我们看到采取措施阻止或禁止美国对中国企业的投资。然而,我们认为,中国国内的催化剂,包括即将出台的刺激政策的规模和有效性,应该比美国大选结果发挥更大的作用。

非金融流动:今年,流入中国的净外国直接投资已跌至历史低点,而过去几年美国对华新投资已经不景气。特朗普获胜引发中美关系进一步紧张,无疑无助于解决这一问题。不对称关税可能会加速中国对外直接投资。

自 2017 年第一次贸易战以来,美国对华贸易逆差有所缩小,但对其他亚洲经济体的贸易逆差有所扩大。这增加了中国可能不是特朗普下一次贸易战的唯一目标的可能性。然而,考虑到其他地缘政治因素,对其他亚洲经济体征收的关税预计将低于最终对中国征收的关税。如果是这样的话,我们可以看到中国对外直接投资加速,至少可以部分缓解关税的部分影响。

特朗普的胜利可能会影响最近外国持有中国资产的复苏