2025年“政策红利年”,比特币却全面溃败!2026年会怎么走?

FX168财经报社(欧洲)讯 尽管2025年被不少加密行业人士视为“政策红利年”——市场迎来被称为“加密总统”的特朗普政府,联邦比特币储备构想频频被提及,监管态度趋于友好,小币种ETF产品加速扩容,多家数字资产公司登陆公开市场——但这些利好并未转化为价格上涨。相反,数字资产在2025年整体表现低迷,市场出现明显的“产业进展与价格表现脱钩”。

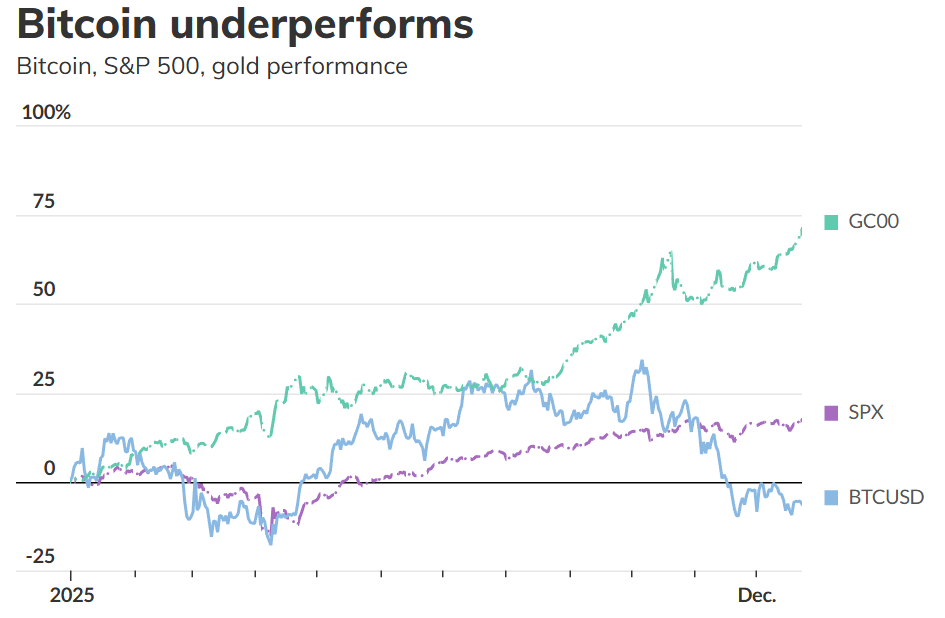

比特币年内大幅跑输黄金与美股

根据 FactSet 数据,截至目前,比特币年内累计下跌超过 6%,显著跑输同期上涨超过 70% 的黄金,以及上涨约 17% 的标普500指数。小市值加密资产的跌幅更为剧烈,部分热门代币价格较历史高点回撤高达 90%。

(来源:CoinDesk、FactSet)

Bitwise Asset Management 首席投资官 Matt Hougan 表示,若以短期投资视角观察,政策与行业层面的“几乎所有好消息”在2025年集中兑现,但价格仍处于下行区间,确实会令投资者感到失望。不过,他认为,若2026年政策环境进一步改善,叠加宏观条件转向支持,市场存在重启反弹的基础。

为何利好不涨?

业内人士指出,2025年加密资产下跌的背后,主要受到三类力量压制:

1)“六位数”心理关口引发长期持有者兑现

在特朗普于2024年底赢得连任后,比特币在监管预期改善推动下快速突破 10万美元 大关,并在2025年10月上旬一度冲高至 12.5万美元以上。但价格进入六位数区间后,“心理阻力”显著增强。Hougan 认为,许多长期持有者难以抵御高位兑现的诱惑,在关键价位集中抛售。

2)ETF资金持续流入,但“巨鲸”选择对冲式卖出

尽管现货比特币ETF仍在吸引增量资金,但卖压来自长期持有者、尤其是“巨鲸”群体的集中套现。多数链上数据机构通常将持有 1,000枚比特币以上 的账户定义为“鲸鱼”。

数据显示,2024年在首批现货比特币ETF于1月11日推出后,全市场合计录得约 355亿美元 的净流入;2025年流入速度有所放缓,但截至本周一仍累计吸纳约 221亿美元 的净流入(道琼斯市场数据)。业内解读认为,新增资金更偏向机构与传统金融渠道,而“老钱”在高位兑现,使市场出现结构性对冲,抵消了ETF的边际推动力。

Reflexity Research 在报告中指出,政策的结构性进展有助于改善数字资产的长期前景,但并不必然转化为短期价格上涨。

3)史上最大杠杆清算事件:对市场造成“长期阴影”

另一项关键冲击发生在 10月10日。市场经历加密史上规模最大的强平事件,至少 200亿美元 的杠杆仓位被清算。嘉信理财金融研究中心加密研究与策略主管 Jim Ferraioli 表示,该事件对市场情绪与风险偏好产生持久影响,并压制后续反弹动能。

2026年潜在催化

尽管2025年价格表现疲弱,一些机构认为这反而为2026年提供“更大的上行空间”。Bitwise 的 Hougan 指出,比特币在经历一年跑输后,进入2026年的相对位置可能优于部分风险资产,因为“跌得多,也更有反弹余地”。

投资者预计2026年宏观环境可能更为支持风险资产。根据 CME Group 数据,市场定价显示,美联储或在2026年再实施 两次每次25个基点 的降息,这可能对包括加密在内的风险资产形成支撑。

关键政策变量

政策层面,市场焦点集中在被称为 “Clarity Act(清晰法案)” 的立法提案,该法案旨在明确联邦层面对加密资产的监管规则,并厘清各监管机构的职责边界。支持者认为,若监管归属更清晰,将减少法律不确定性、提高机构参与度并吸引更多资本进入市场。

尽管多头希望该法案在2025年完成立法并递交总统签署,但法案在7月获得美国众议院两党支持通过后,仍在参议院搁置。曾任美国商品期货交易委员会(CFTC)执法部门律师、现为 Davis Wright Tremaine 律所合伙人的 Liz Davis 表示,法案推进放缓更多与政治与程序性因素有关,其中包括从10月1日开始、持续 43天 的美国历史最长政府停摆。

Ferraioli 认为,若 Clarity Act 在2026年获得通过,可能成为提振加密市场的最大政策催化。

与此同时,部分曾被视为“终极利好”的政策愿景开始降温。特朗普竞选期间提出建立联邦比特币储备的设想一度引发市场强烈期待,但白宫加密工作组今年发布的报告并未提供进一步细节,导致投资者热情有所回落,政策兑现度成为2026年市场定价的关键变量之一。