Berkshire Hathaway Inc

BRKa今天

+0.66%

5天

+5.55%

1月

+2.36%

6月

+8.94%

今年开始到现在

+1.03%

1年

+7.57%

TradingKey Berkshire Hathaway Inc股票评分

单位: USD 更新时间: 2026-02-06操作建议

Berkshire Hathaway Inc当前公司基本面数据相对健康,最新ESG披露属于行业领先水平。增长潜力很大。当前估值合理,在消费品综合集团行业排名4/8位。机构持股占比非常高,近一月多位分析师给出公司评级为持有。最高目标价769586.00。中期看,股价处于平稳状态。近一个月,市场表现一般,但公司基本面和技术面得分较高。目前股价在压力位和支撑位之间,可以做区间波段操作。

Berkshire Hathaway Inc评分

压力支撑

多维评测

分析师目标

Berkshire Hathaway Inc亮点

波克夏·海瑟威及旗下子公司涉足多元产业,涵盖保险与再保险、公用事业与能源、货运铁路运输、制造、服务及零售领域,构建全球多元化综合控股生态体系。其组织架构分为保险、铁路(BNSF)、伯克希尔哈撒韦能源(BHE)、Pilot 旅行中心(于 2024 年完成最终 20% 股权收购而成为全资子公司)、制造、麦克莱恩公司(McLane)以及服务与零售等部门。保险业务囊括 GEICO、伯克莱主要保险集团及伯克希尔再保险集团。 BNSF 透过 Burlington Northern Santa Fe, LLC 营运北美铁路网络。 BHE 供应受监管之电力与天然气公用事业服务。制造部门生产工业、消费与建筑相关产品。 McLane 经营杂货及非食品商品批发分销;Pilot 则在北美运营旅行中心并批售燃料。

Berkshire Hathaway Inc新闻

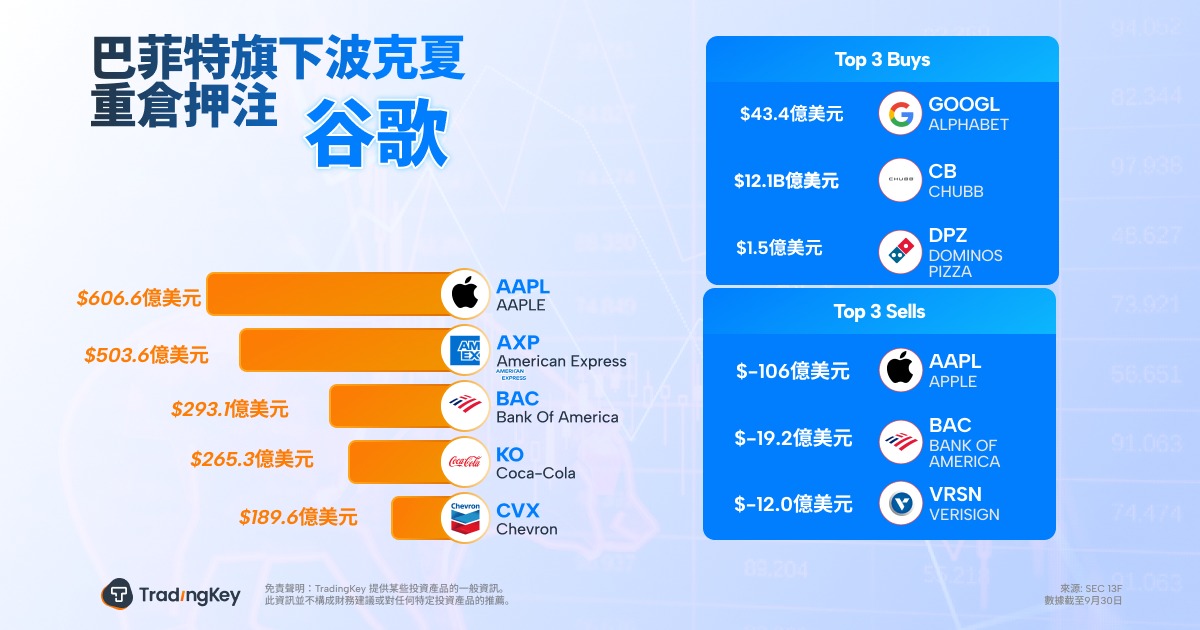

伯克希尔三季度13F持仓夺目,“买谷歌”成机构科技股布局共识?

TradingKey - 在已公布的2025年三季度美国机构投资者13F文件中,“购买谷歌”跃升为一个明显的投资信号,连出手始终谨慎的巴菲特旗下公司伯克希尔也豪掷超43亿美元新建仓谷歌、并将买进其伯克希尔前十大持仓。聪明钱布局谷歌,是否意味着谷歌的AI竞赛赢了?

美股13F文件密集披露:小心“聪明钱”调仓加深美股回调

TradingKey - 在美国科技股受到AI泡沫质疑并跌跌撞撞之际,投资机构每季度发布的13F文件即将进入密集披露期,这些报告将揭示“聪明钱”以往的操作策略并可能引导市场未来走向。但鉴于近期华尔街资深人士纷纷发出美股回调的预警,本次13F报告或会“火上浇油”。

巴菲特发表谢幕信,没有巴菲特的伯克希尔还有什么价值?

TradingKey - 随着“奥马哈先知”巴菲特预告2025年底卸任CEO和近日发表其“最后一封致股东信”,全球最贵股票伯克希尔即将告别“巴菲特时代”。在领导伯克希尔60年后,巴菲特正在谨慎为管理层交接的历史性过渡铺平道路,以安抚投资人对新CEO和伯克希尔未来价值的担忧。

巴菲特2025年二季度13F分析:时隔 14 年再度押注联合健康

TradingKey - 在2025年第二季度,伯克希尔持仓组合价值从一季度的2598亿美元滑落至2575亿美元,降幅达0.89%。经分析,这主要归因于净资本流出了0.78%。净资本流出的原因或与市场环境变化相关,美股估值在历史高位区间,疲软就业报告加深了市场对经济活动的忧虑,促使伯克希尔选择减持股票来规避风险。

伯克希尔哈撒韦2025财年第二季度财报点评

TradingKey - 收入:2025年第二季度,伯克希尔总收入925.15亿美元,较去年同期的936.53亿美元略降,未达市场预期。每股收益(EPS):净利润123.7亿美元,超市场预期,但较2024年第二季度的303.5亿美元下滑59%,每股净利润从14.08美元降至5.73美元。投资收益减少、卡夫亨氏50亿美元减值及保险业务疲软是主因。运营利润:尽管收入未达预期,运营利润却超出预期,运营利润达111.6亿美元,较2024年第二季度的116亿美元降3.8%,但超预期,核心业务展现韧性。

财务指标

每股收益

营业总收入

Berkshire Hathaway Inc简介

波克夏·海瑟威及旗下子公司涉足多元产业,涵盖保险与再保险、公用事业与能源、货运铁路运输、制造、服务及零售领域,构建全球多元化综合控股生态体系。其组织架构分为保险、铁路(BNSF)、伯克希尔哈撒韦能源(BHE)、Pilot 旅行中心(于 2024 年完成最终 20% 股权收购而成为全资子公司)、制造、麦克莱恩公司(McLane)以及服务与零售等部门。保险业务囊括 GEICO、伯克莱主要保险集团及伯克希尔再保险集团。 BNSF 透过 Burlington Northern Santa Fe, LLC 营运北美铁路网络。 BHE 供应受监管之电力与天然气公用事业服务。制造部门生产工业、消费与建筑相关产品。 McLane 经营杂货及非食品商品批发分销;Pilot 则在北美运营旅行中心并批售燃料。

相关品种