TradingKey - 当你规划退休时,是否算过这笔 “隐形账单”?

Fidelity 2025年退休医疗成本报告显示2025年退休的65岁老人预计在退休期间平均花费172,500美元用于医疗保健和医疗费用,如果你的健康状况不佳,或需要长期的牙科、视力护理(这些通常不在基本医疗保险覆盖范围内),这个数字会更高。

同时根据怡安(Aon)发布的《2025年全球医疗趋势报告》,2025年全球平均医疗成本通胀率预计为10.0%,而北美地区(包括美国和加拿大)的预计率为8.8%,假设通胀率在未来30年保持不变,今天存下的10万元医疗备用金,30 年后实际购买力只剩0.66万美元。

根据先锋集团的最新报告,45-54岁人群的中位数401(k)余额仅为67,796美元。这并不是我们大多数人想象的舒适养老储备。

Fidelity职场咨询公司负责人Shams Talib表示:“年复一年,很多美国人低估了退休后需要储蓄多少医疗费用。我们认识到医疗费用对退休储蓄的影响。有了正确的工具和指导,无论是即将退休的人还是已经退休的人,都可以尽早开始规划流程,更好地掌控自己的财务未来。”

一边是随时可能爆发的医疗支出,一边是难以填补的储蓄缺口,这双重压力让许多人陷入 “不敢花钱、也不敢不花钱” 的理财困境。

在众多理财工具中,HSA(健康储蓄账户)是极少数能同时破解 “医疗保障” 与 “退休储蓄” 难题的存在 —— 它既不是单纯的医疗报销账户,也不是普通的退休投资账户,而是兼具两者功能的 “税务优等生”。

(Source: Shutterstock)

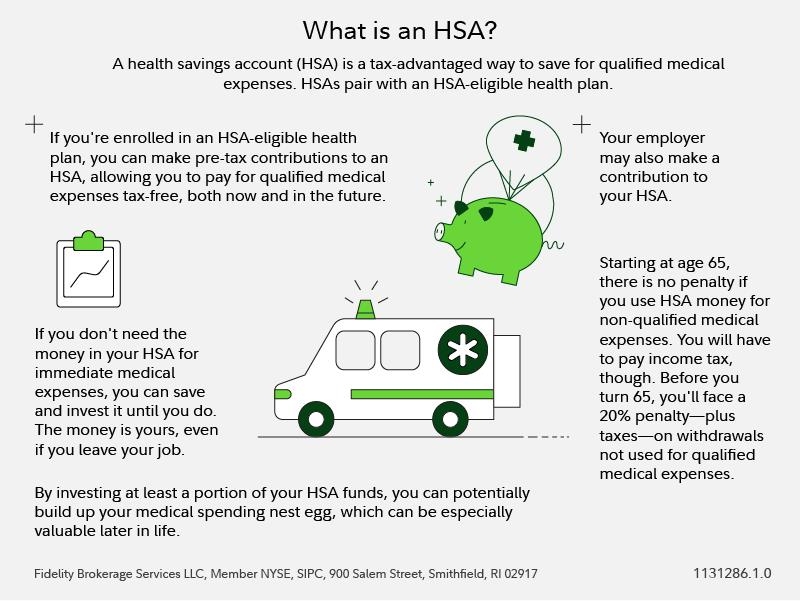

什么是HSA?

健康储蓄账户 (HSA) 是一种特殊的储蓄账户,如果您拥有高免赔额健康计划 (HDHP),它可以帮助您储蓄医疗费用。作为一种税收优惠账户,HSA资金无需缴纳联邦所得税。这意味着,当您将资金存入HSA、HSA储蓄增长或使用HSA资金支付自付医疗费用(例如就诊费、药品费等)时,您都无需缴税。

这是一种既能为未来医疗需求储蓄,又能享受税收优惠的明智之举。您还可以赚取利息或进行投资,任何未使用的资金都会逐年累积,帮助您为未来的医疗保健需求储蓄。

(来源:Fidelity)

为什么你需要一个健康储蓄账户(HSA)?

健康储蓄账户(Health Savings Account, HSA)吸引人的地方在于结合医疗保险、投资、储蓄、节税于一体,不仅帮助你应对当下的医疗支出,还能为未来的健康与退休生活提供长期支持。

HSA最突出的优势在于其罕见的“三重免税”特性:

- 存入免税:你向HSA存入的资金可从应税收入中扣除(即税前供款),直接降低当年应纳税所得额;

- 增值免税:账户内的资金若用于投资(如股票、基金等),所产生的利息、股息或资本利得均无需缴纳联邦所得税;

- 医疗支出提款免税:只要用于符合条件的医疗费用,无论本金还是投资收益,提取时均免税。

这种“存入免税 + 增值免税 + 医疗用途提款免税”的组合,使HSA同时兼具传统IRA(Traditional IRA)和罗斯IRA(Roth IRA)的核心优势——堪称美国税法中最高效的储蓄工具之一。

(Source: Shutterstock)

与“用不完就作废”的灵活支出账户(FSA)不同,HSA中的资金不会过期,可以逐年累积、长期持有。即使你更换工作、退休甚至移民,账户仍归你个人所有,完全便携。此外,你还可以用HSA支付配偶或受抚养人的合格医疗费用,即便他们不在你的高免赔额健康计划(HDHP)保障范围内。

虽然HSA的初衷是帮助高免赔额医保计划(HDHP)参保者应对医疗开支,但它完全可以演变为一个强大的退休储蓄账户。65岁以后,你可以将HSA 资金用于任何用途(不再限于医疗),只需按普通收入缴纳所得税——这与传统IRA的规则一致。这意味着,如果你在年轻时将医疗支出用其他资金支付,而让HSA资金持续投资增值,几十年后这笔钱就能成为一笔可观的“免税医疗储备”或“延后征税的退休收入”。

年龄阶段 | 医疗支出提取 | 非医疗支出提取 |

<65 岁 | 全额免税 | 20% 罚款 + 个税 |

≥65 岁 | 20% 罚款 + 个税 | 仅缴个税(同 IRA) |

如何思考HSA的资产配置?

许多投资者将健康储蓄账户(HSA)仅视为存放医疗备用金的活期账户,这实际上大大低估了它的长期价值。

如果你计划将HSA资金用于退休阶段的医疗支出——甚至作为补充退休收入——那么它就应该像 401(k) 或 IRA 一样,纳入整体退休投资组合进行战略性资产配置。

HSA 的投资策略应与你的支出时间表相匹配:

距离退休或大额医疗支出还有多年? 此时账户资金可承担更高风险,配置应偏向股票等增长型资产,以最大化长期复利效应。

临近退休或已有明确医疗支出计划? 则需逐步降低波动性,将部分资产转向现金或债券,确保短期支出有稳定来源。

正如传统退休规划中的“资金桶”(bucket)策略,HSA也可以采用类似方法:

- 第1桶(1–2年支出):保留在 HSA 的储蓄或货币市场账户中,用于覆盖近期医疗费用;

- 第2桶(3–10年支出):配置中短期债券或债券基金,平衡收益与稳定性;

- 第3桶(10年以上):投资于股票指数基金(如 VTI)或多元化权益资产,追求长期增值。

HSA能变成多少财富?

与 401(k) 和IRA一样,健康储蓄账户(HSA)的年度供款上限由美国国税局(IRS)设定,并会根据通胀等因素逐年调整。2025年的供款限额如下:

- 个人高免赔额健康计划(HDHP)覆盖:$4,300

- 家庭HDHP覆盖:$8,550

- 55岁及以上追加供款(Catch-up Contribution):额外$1,000/年

需要注意的是,这些是合并供款上限,即您本人与雇主的供款总和不能超过该限额。例如,若您参加的是个人计划,而雇主已向您的HSA存入$1,000,那么您当年最多只能再存入$3,300。

假设您从35岁开始每年按家庭限额全额供款($8,550),并将资金投入年均回报率为7%的投资组合,到65岁加入Medicare时,账户余额将超过$283,000。这笔资金若用于合格医疗支出,可完全免税提取——相当于一笔隐形的、税优的医疗养老金。

HSA的缺点在哪?

HSA的三重免税优势在账户持有人去世后并不自动延续。

若受益人是配偶,账户可继续作为HSA使用,免税待遇不变。但若受益人是子女或其他非配偶人士,账户立即终止,全部余额需在当年作为普通收入全额缴税。

换句话说,如果您和配偶一生健康、未动用HSA资金,这笔本可免税使用的财富,最终可能因继承规则而“缩水”近三分之一(取决于继承人的税率)。