科技板块悖论:为何这是临时性回调,而非熊市

2026年2月5日,科技股领跌导致金融市场出现显著下跌。然而,市场分析认为当前并非结构性熊市,而是“科技悖论”所致。一方面,AI超大规模云服务商(如Alphabet、Amazon、Meta、Microsoft)因大幅增加AI相关资本支出而面临抛售压力,市场担忧其短期投资回报率。另一方面,传统SaaS公司(如Salesforce、ServiceNow)因未能充分为AI变革做好准备,也遭遇股价大幅下跌。这种市场逻辑的矛盾之处在于,既惩罚了投资过度的巨头,也惩罚了投资不足的企业。这种状况预计是暂时的,市场将回归现实,认识到巨头的资本支出是其未来主导地位的“保险单”,而SaaS公司则将通过压力测试进行创新。

2026年2月5日,金融市场经历剧烈下跌,令投资者群体深感震惊。标普500指数收跌1.23%,道琼斯工业平均指数(DJIA)下跌1.20%,科技股云集的Nasdaq综合指数则以1.59%的跌幅领跌。

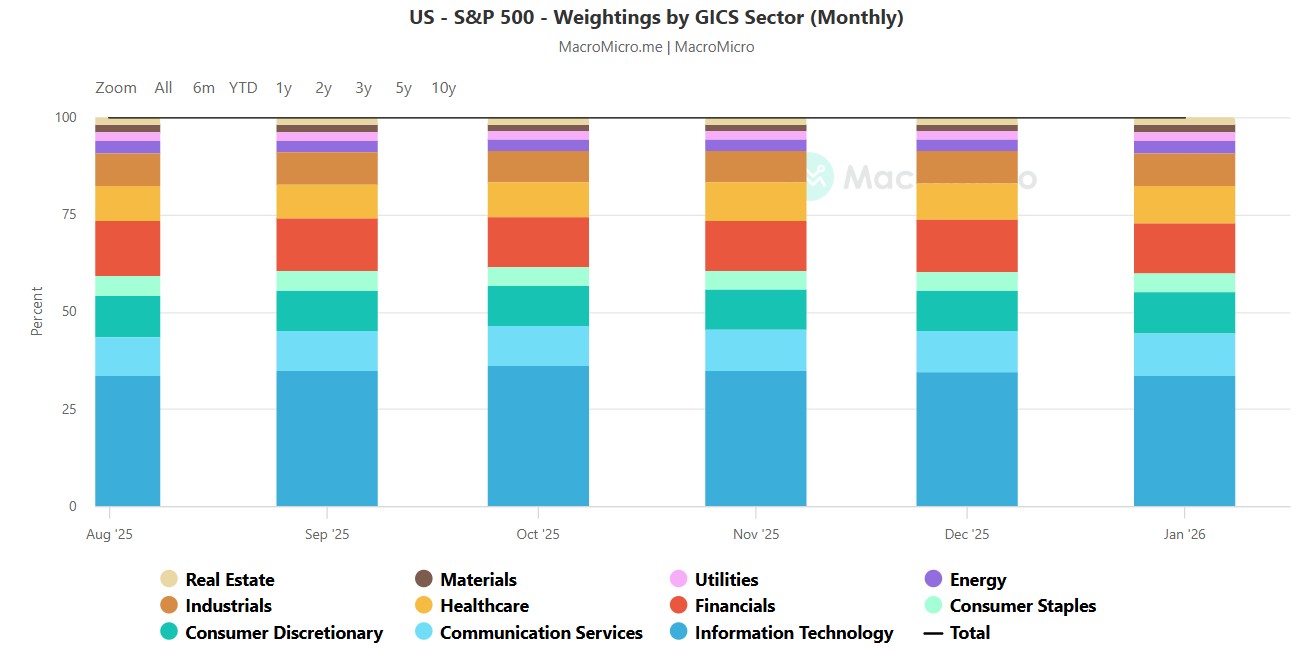

作为标普500指数中权重最大的板块,科技行业成为拖累大盘指数的主要因素。

来源:MacroMicro

然而,对底层数据的进一步观察表明,这并非结构性熊市的开端。相反,市场正处于一种深刻且暂时的“科技悖论”之中,即股票正因两个互不相容的理由而遭到抛售。

科技市场悖论

这一悖论的第一大支柱涉及“AI超大规模云服务商”(AI Hyperscalers),即由Alphabet、Amazon、Meta和Microsoft构成的统治级巨头。这些公司目前正因在人工智能领域投资过于激进而受到市场的惩罚。在近期公布财报后,投资者减少了对强劲营收表现的关注,转而关注资本支出(CapEx)预期的惊人攀升。从不到一年内大幅上调的CapEx预期来看,华尔街对这些庞大基础设施项目的短期投资回报率(ROI)显然深感焦虑。

公司 | 2025年资本支出(实际/预测) | 2026年指引(最新) | 增长率 (%) |

Amazon ($AMZN) | 约1310亿美元 | 2000亿美元以上 | 约53% |

Google ($GOOGL) | 约910亿美元 | 1750亿 – 1850亿美元 | 约100% |

Meta ($META) | 约720亿美元 | 1150亿 – 1350亿美元 | 约73% |

Microsoft ($MSFT) | 约800亿美元 | 1050亿 – 1200亿美元 | 约40% |

来源:公司财报

这种支出规模在企业史上是史无前例的,Amazon 2026年的指引已攀升至2000亿美元以上,增幅达53%,而Alphabet和Meta的这一数字几乎翻了一番。这仅仅是整体情况的一部分;这里甚至还没有计入用于从事这些项目的软件工程师薪资和股票期权的研发支出的大幅增加。

看着这些数字,市场正在质疑未来的营收和利润是否足以抵消这些巨额支出。

相反,该悖论的第二大支柱打击了软件领域的另一端:传统的软件即服务(SaaS)公司。由于市场担心Salesforce、ServiceNow、Adobe和Intuit等公司尚未为超大云服务商正在资助的AI变革做好准备,这些公司的股票正遭到大幅抛售。这些股票今年以来的表现,用“灾难性”来形容一点也不为过。

股票代码 | 公司 | 年初至今涨跌幅 |

CRM | Salesforce(赛富时) | -24.1% |

NOW | ServiceNow | -54.3% |

ADBE | Adobe | -23.0% |

INTU | Intuit | -19.5% |

来源:公司财报

市场的逻辑已经变成了一个矛盾的“第22条军规”:它既惩罚为了构建AI未来而投入过多的超大规模云服务商,同时也惩罚那些为了在同样的未来中生存而投入不足的SaaS公司。

似曾相识,亦有不同

当人们给这些公司贴上“超大规模云服务商”和“SaaS”的标签时,实质上忽略了它们都是科技股这一事实,但区别在于,Alphabet、Meta和Microsoft等公司有意愿也有财力投入巨额资本支出(CapEx),从而使其能够进化为当前的AI领跑者。过去三年的资本支出数据清晰地说明了这一点。

公司 | 2023年资本支出(实际) | 2024年资本支出(实际) | 2025年资本支出(预测/实际) |

Amazon ($AMZN) | 527亿美元 | 830亿美元 | 约1250亿美元 |

Google ($GOOGL) | 323亿美元 | 525亿美元 | 约910亿美元 |

Meta ($META) | 281亿美元 | 350亿美元 | 约720亿美元 |

Microsoft ($MSFT) | 281亿美元 | 445亿美元 | 约831亿美元 |

--- | --- | --- | --- |

Salesforce ($CRM) | 8亿美元 | 6亿美元 | 约7亿美元 |

ServiceNow ($NOW) | 5亿美元 | 4亿美元 | 约5亿美元 |

Intuit ($INTU) | 2亿美元 | 1亿美元 | 约2亿美元 |

Adobe ($ADBE) | 4亿美元 | 2亿美元 | 约2亿美元 |

来源:公司财报

这种分歧造成了巨大的规模差距,而这种差距往往被忽视。虽然像Salesforce这样的巨头每年在基础设施上可能花费约7亿美元,但Alphabet给出的1800亿美元业绩指引则代表了250倍的差距。

上述公司资产负债表中的数据进一步支持了这一说法。作为业务规模最大的SaaS公司之一,Salesforce在现金储备和经营现金流方面根本无法与Amazon、Google、Meta或Microsoft相提并论。

公司 | 现金及有价证券 | 总负债 | 净现金(债务) | 经营现金流 (TTM) |

Microsoft ($MSFT) | 1020亿美元 | 780亿美元 | +240亿美元 | 1200亿美元 |

Alphabet ($GOOGL) | 1268亿美元 | 465亿美元 | +803亿美元 | 1322亿美元 |

Meta ($META) | 816亿美元 | 590亿美元 | +226亿美元 | 1160亿美元 |

Amazon ($AMZN) | 880亿美元 | 1550亿美元 | -670亿美元 | 1395亿美元 |

--- | --- | --- | --- | --- |

Salesforce ($CRM) | 165亿美元 | 135亿美元 | +30亿美元 | 125亿美元 |

Adobe ($ADBE) | 54亿美元 | 66亿美元 | -12亿美元 | 100亿美元 |

Intuit ($INTU) | 37亿美元 | 61亿美元 | -24亿美元 | 55亿美元 |

ServiceNow ($NOW) | 51亿美元 | 15亿美元 | +36亿美元 | 42亿美元 |

来源:公司财报

市场正因 Salesforce、Adobe、Intuit 和 ServiceNow 受到 AI 冲击而对其进行惩罚,但现实情况是,这些公司别无他法,由于在现金和利润方面存在巨大差距,它们无法与 Mag7 竞争。

对整体市场的影响

当前的市场反应终究是不可持续的,因为从根本上讲这并不合乎逻辑。市场无法长期维持这样一种自相矛盾的逻辑:一方面排斥建设新经济的高昂成本,另一方面又对那些无力投入建设的企业的脆弱性感到不安。

我们目前看到的大规模科技股抛售是典型的“先开枪,后问话”的市场行为。市场在同一技术领域既惩罚投资过度的公司,又惩罚投资不足的公司,这种矛盾现象表明,当前的市场驱动力是情绪而非结构性失效。随着尘埃落定,市场很可能会重回现实:即“Magnificent 7”庞大的资本支出实际上是确保其未来十年主导地位的“保险单”。对于SaaS行业而言,目前的压力是一场“压力测试”,将倒逼技术创新并催生新的定价模式。这并非熊市的开端,而是21世纪最具变革性的投资周期中一次虽然痛苦、但仅是暂时性的修正。

本内容经由 AI 翻译并经人工审阅,仅供参考与一般资讯用途,不构成投资建议。