GE Vernova Q3营收有望增长,估值压力限制股价上行空间

TradingKey - 近期,GE Vernova(GEV)股价在高位呈现剧烈波动。过去两周,既受到“特朗普TACO交易”的市场情绪影响,又因评级机构下调评级而承压。在此背景下,本周三即将公布的第三季度财报或将成为一项关键催化剂,有望重新校准市场预期。

业务构成:构建电力全链条“生产—输送—服务”体系

GE Vernova目前的核心业务由三大板块构成:电力、电气化和风能。其中,发电是收入的主要来源,公司通过燃气轮机、蒸汽机等产品,在前期电力基础设施建设领域具备深厚技术积淀;电气化业务专注于电网传输和智能输配电系统,是将所产电力高效送至终端用户的关键环节;风电则是其转型清洁能源的重要组成。这一“发电—传输—终端解决方案”的一体化能力,构成了GE Vernova的系统性竞争优势。

目前,电力与电气化两大板块正成为推动营收和利润扩张的主要动力——特别是在数据中心建设热潮及全球电网现代化升级需求的推动下,这两项业务正受益显著。

电力业务稳健增长,订单保障中期表现

Q2,GE Vernova发电板块的营收占比超过50%,其中燃气轮机订单同比增长显著。由于大型设备交付周期较长,公司当前积压订单总额已达1287亿美元,约为年度销售额的三倍,短中期内具备高度业绩确定性。

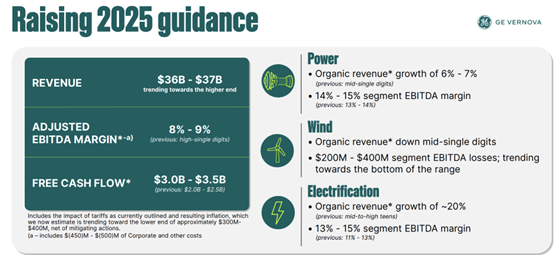

公司指引显示,Q3发电业务的有机收入增速预计在中个位数区间,预计EBITDA利润率为11%-13%,在行业中处于领先地位。盈利能力的支撑主要来自高性能燃气轮机(HA级)产品的交付与售后服务。

此外,第三季度的两项重大事件也有望对收入有所贡献:7月,GE Vernova为台湾“兴达电厂”提供的7HA.03联合循环发电设备已正式投入运行,并向本地电网输送1.3吉瓦电力;9月,公司完成出售位于波兰什切青的陆上风电叶片工厂,释放资金并将结构聚焦于欧盟市场主力风电生产基地。

电气化业务亮眼,利润率大幅提升

电气化板块在上一季度表现尤为强劲,营收同比增长20%至22亿美元,主要受益于老旧电网改造与可再生能源项目对并网能力的强烈需求。该板块的EBITDA利润率也大幅提升,从7.2%跃升至14.6%,反映了运营效率改善与需求强化的双重成效。

尽管季度订单有所回落,从48亿美元降至33亿美元,但积压订单仍稳步增长,从207亿美元提升至275亿美元,显示中长期收入可见度良好。

通过“设备+系统”一体化销售策略,GE Vernova正在中东、亚洲等地区积累大规模项目经验,尤其在沙特、韩国等市场为客户提供“发电+电网”整体解决方案,并直接向高耗电型数据中心客户交付定制能源服务。

Q3管理层预计营收增长约为20%;息税折旧摊销前利润率略高于2025年第二季度水平。

风电板块承压,陆上回暖但海上问题复杂

风能业务仍面临较多挑战。虽然Q2该板块营收同比增长9%,主要得益于美国陆上涡轮机交付量回升,但整体状况仍不理想:海上风电项目交付延迟、成本压力与电价走低持续压缩盈利空间。

陆上风电对美国政策支持高度敏感,税收抵免的延续有所提振,但进度审批和法规壁垒仍制约项目落地。同时,关税预计将对该业务带来3亿至4亿美元(低端估计)的成本压力。

短期来看,公司对风电业务的指导表达了审慎态度,预计收入下滑中个位数,EBITDA将接近盈亏平衡。

供应链风险犹存,全球采购体系需警惕中断

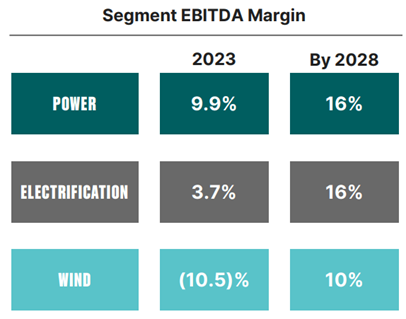

从中长期角度看,管理层对盈利提升持乐观预期。在2024年投资者日,公司设定至2028年发电与电气化两个板块的EBITDA利润率将分别达16%,风电板块达到10%。

随着Q3发电板块业绩已基本实现目标、电气化板块亦接近完成,公司有望在2025年12月的投资者日上调中期业绩展望。

尽管业务本身具备可观趋势,GE Vernova亦面临与全球能源设备制造商类似的核心风险,即供应链中断对成本控制和交付周期的干扰。目前,其在全球100多个国家拥有逾200亿美元的采购体量,原材料和核心部件一旦出现延迟,将可能削弱项目执行效率,并拖累短期利润表现。

估值分析:高预期已计入,需留意波动风险

一个合理的比较对象是西门子能源股份公司,该公司通过西门子歌美飒在重型燃气轮机和服务、电网设备和公用事业规模风能领域展开激烈竞争。

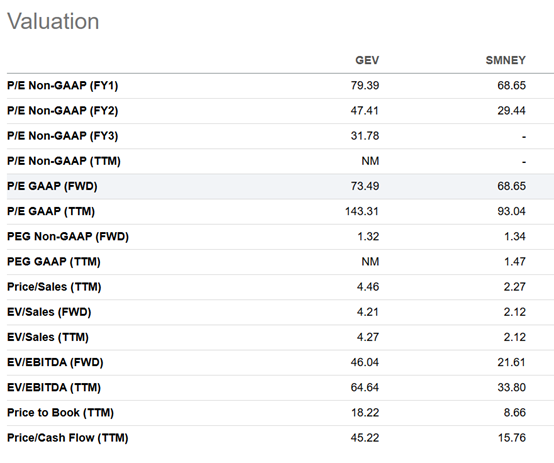

在估值层面,GE Vernova目前的12个月预期市盈率约为74倍,略高于同属能源重工领域的西门子股份公司(68倍)。从绝对数值看,GEV的估值处于历史上限区域,反映出市场对其未来稳健增长的高度期待。

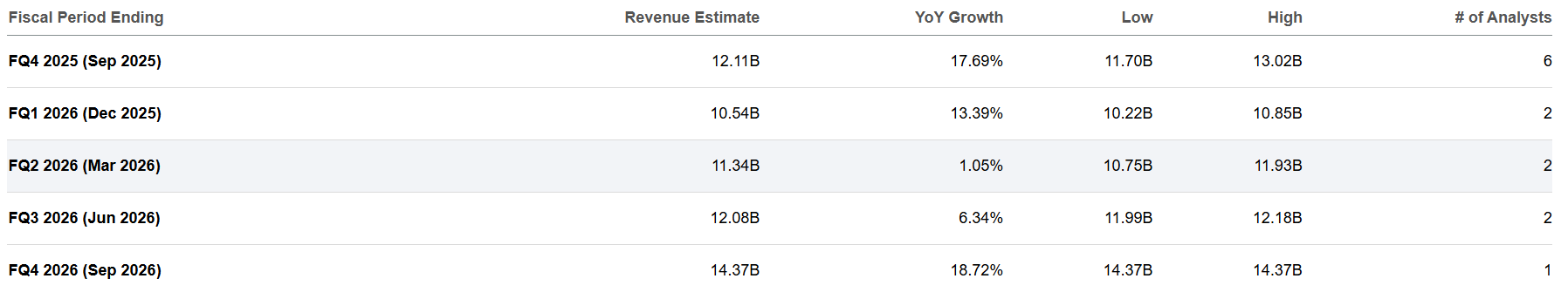

不过,与西门子相比,GEV的营收增长弹性更清晰。根据SeekingAlpha的数据,GEV2026年的增长率处于明显稳定增长,而西门子在2026年面临增长拐点,预计同比增速将明显放缓。叠加电气化盈利结构改善,GEV的利润扩张趋势具备高能见度,因此较高的估值溢价在合理区间。在这是背景下,2026年,GEV市盈率将在更合理化的47倍。

Siemens Energy AG 共识预测

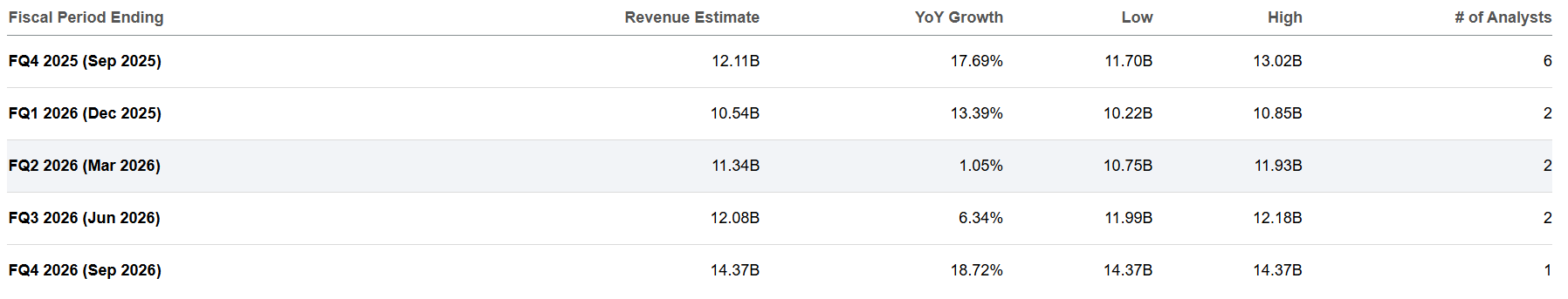

GE Vernova 共识预测

但不可忽视的是:当前估值已反应出较多正面预期,一旦短期业绩不及预期或外部宏观发生扰动(如高利率压制资本支出)、风电板块拖累整体表现,估值有迅速回调的风险。西门子能源在2023年风电板块暴露质量缺陷后曾触发估值重估,股价出现近30%的急跌。尽管GEV风电占比更分散,结构更健康,但此类案例说明,在估值高位阶段,情绪回转会放大波动。

因此,对于当前持仓者而言,维持组合配置无需过度恐慌;但对新入场投资者来说,GE Vernova当前的股价确实处于历史高位,或许逢低买入是更保守的策略。