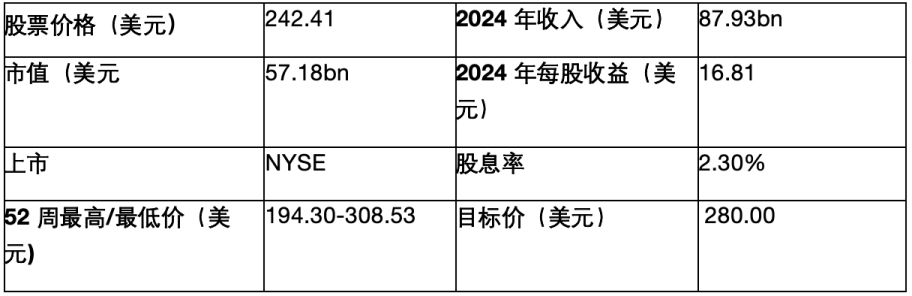

联邦快递公司(FDX):等待分拆

.jpg)

来源:TradingView

投资论点

TradingKey - 联邦快递(FedEx)的核心业务——包裹递送,是一个利润率低且在与大型电商客户谈判时缺乏议价能力的艰难行业,因此当前市盈率较低。然而,市场忽视了该股票的两个关键点:1) 联邦快递近期在成本节约方面的努力有望为当前利润带来50%的增长空间,2) 联邦快递正推进高价值货运业务的分拆,此举有望通过提升市盈率来释放股东价值。

公司简介

几乎没有人会认不出街上穿梭的紫橙色货车,因为联邦快递(FedEx)可能是包裹递送行业中最知名的品牌。联邦快递(FDX)提供物流、运输、电子商务和商业服务。FDX拥有庞大的全球网络:凭借其705架飞机机队、超过20万辆机动车辆以及超过5000个运营设施,为超过220个国家和地区提供服务。该公司每天配送超过1700万件包裹。

联邦快递是如何盈利的?

联邦快递运营两个业务部门:联邦快递和联邦快递货运。

联邦快递快递业务主要从事最后一公里配送业务,即货物从运输到最终交付给客户(包括企业和个人客户)的全过程。该业务板块占总收入的绝大多数,约为85%。其核心业务是需要隔夜或快速配送的小件包裹。

在此业务板块中,地面服务与快递服务存在差异。如其名称所示,快递服务具有更快的配送速度。两者的另一区别在于,快递服务使用联邦快递员工,而联邦快递地面运输服务通常与承包商合作。

此前,这两者是独立的业务线,但在重组后合并为一个业务线,因为两者的界限正变得越来越模糊。

联邦快递货运是另一条业务线,负责通过卡车运输重量超过75公斤的重型货物。该服务主要面向小型企业。

.jpg)

来源:公司报告,德意志银行

从地理分布来看,联邦快递仍主要聚焦于美国市场,72%的收入来源于美国,剩余28%来自海外市场,其中主要为亚太地区(APAC)。

.jpg)

来源:公司官网

行业与竞争

快递行业竞争激烈。按运量计算,联邦快递(FedEx)以19%的市场份额位列第三,美国邮政服务(USPS)以31%的市场份额居首,联合包裹服务公司(UPS)以24%紧随其后。亚马逊物流(Amazon Logistics)以15%的市场份额紧随其后。然而,从收入角度来看,UPS和FedEx分别以37%和33%的市场份额领先。

这些企业之间的关系并非总是纯粹的竞争,也可能存在合作关系。例如,联邦快递与美国邮政服务合作,因为联邦快递受益于其在美国国内的广泛覆盖,而美国邮政服务则受益于联邦快递成熟的航空机队。

在全球范围内,联邦快递与DHL竞争。DHL在美国市场并不强势,但在欧洲和亚太地区(APAC)具有强大影响力。

就包裹配送行业而言,存在以下几点负面因素:

- 低利润率业务:通常运营利润率仅为个位数,联邦快递也不例外,这迫使行业参与者不得不依赖规模效应来产生收入

- 新进入者的准入门槛较高(物流和运输设施的投资成本相当高),但更换服务提供商却相对容易(例如从联邦快递切换至UPS或反之)

- 电子商务的配套行业:对电子商务的过度依赖导致了不平等的竞争关系,包裹配送公司缺乏议价能力,而亚马逊等电子商务巨头则具备开发自有配送/最后一公里业务的能力和资源。

然而,货运业务的情况则不同:

- 货运利润率显著高于20%

- 大多数货运客户是小型企业,他们可能没有足够的议价能力与货运公司抗衡

- 货运公司与全球物流行业联系更为紧密,这里有更多技术颠覆的机会

这种动态差异反映在估值上——纯货运公司以30倍市盈率以上交易,而包裹配送公司则以不到15倍市盈率交易。

增长驱动力

联邦快递的增长驱动力主要有以下几点。

首先,尽管货运业务仅占收入的11%,但实际上它是利润的重要组成部分,因为它贡献了近25%的息税前利润。

.jpg)

来源:公司官网

为什么货运业务存在上涨潜力?

利润率增长空间:首先,货运业务的增长潜力巨大,因为联邦快递的利润率仍远低于同行如First Dominion(26%)。

分拆作为潜在催化剂:该公司计划分拆货运业务,这将提升公司整体估值。

网络2.0优化举措:在包裹业务方面,公司预计通过联邦快递快递业务的进一步整合,可实现约$20亿美元的成本节约,这意味着:

- 关闭重复设施

- 整合快递与地面运输路线

- 统一后台基础设施

医疗业务可进一步提升盈利能力:目前,医疗配送业务占公司总收入的10%。该业务板块的利润率显著高于联邦快递常规业务——约为10%。此外,该领域的长期增长率也高于平均水平,达到5%的复合年增长率(CAGR),而整体市场增长率则保持平稳。

最新财季(截至5月)的净利润为$41亿美元,若成本节约措施成功实施,潜在增长空间可达50%。

估值

(1).jpg)

来源:TradingKey

尽管联邦快递所处的行业面临诸多挑战,我们仍认为其存在一定程度的低估。目前,该公司股票的市盈率为13倍。然而,约25%的利润来自货运业务,而货运公司的估值要高得多,因此市盈率16-17倍更为合适,这意味着股价仍有约30%的上涨空间。

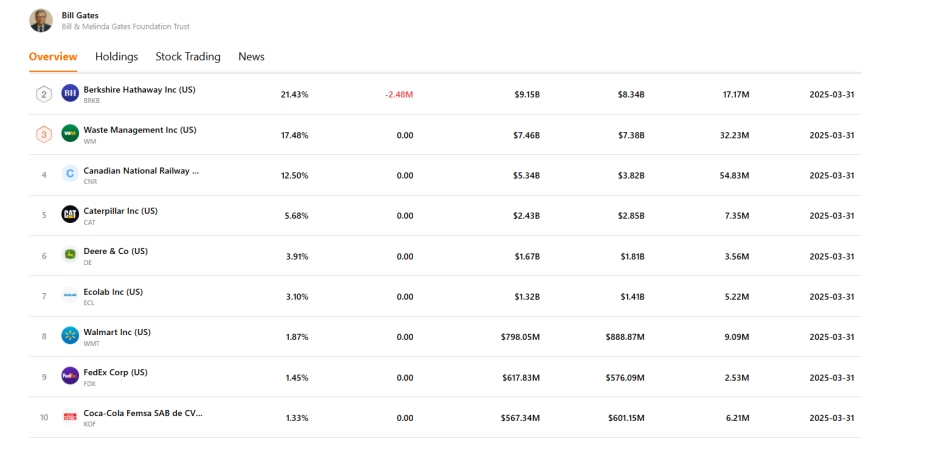

联邦快递是比尔·盖茨持有的第九大股票。如需更多信息,请查看TradingKey星级投资者工具:https://www.tradingkey.com/zh-hans/tools/star-investors

风险

联邦快递面临的潜在风险包括来自UPS的更激烈竞争,以及电商平台对包裹配送业务的更激进扩张。

宏观因素如整体消费水平或电商行业整体状况也可能影响市场情绪。

此外还存在某些特定风险,例如成本节约措施未能达标,或货运业务分拆过程中出现意外阻碍。