星巴克(Starbucks)2025财年第三季度财报点评

星巴克(Starbucks)2025财年第三季度财报点评

财务亮点

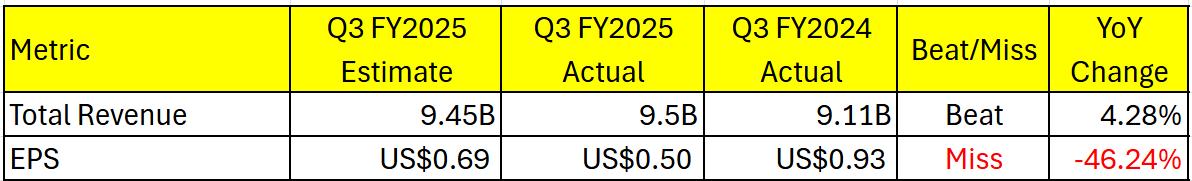

收入:Starbucks 本季度收入达到95亿美元,超过市场预期的94.5亿美元,同比增长4.28%,主要得益于新店开业,全球净增308家门店至41,097家,北美增长3%,国际市场增长5%。尽管同店销售下降2%,新店的贡献显著推动了收入增长。

每股收益 (EPS):每股收益为0.50美元,低于市场预期的0.69美元,同比下降46.24%。这一表现主要受“Back to Starbucks”战略投资影响,以及一次性税务项目对 EPS 产生0.11美元的负面影响。此外,费用去杠杆化也增加了成本。

分部门表现:

同店销售:全球同店销售额下降2%,略低于市场预期的-1.5%。主要受可比交易量下降2%拖累,部分被平均客单价增长1%所抵消,反映出消费者需求疲软,可能源于经济环境压力或市场竞争加剧。分区域看,北美交易量下降3%,平均客单价增长1%;国际市场同店销售持平,交易量增长1%被平均客单价下降1%抵消。其中,中国市场交易量增长6%,但平均客单价下降4%,显示消费者对价格更敏感。

利润率:运营利润率为10.1%,低于预期11.6%,同比下降660个基点。主要原因是运营杠杆效应减弱、“Back to Starbucks”计划相关投资(包括额外人工成本和2025年领导力体验项目)以及通胀压力。

全球门店数量:全球门店总数增至41,097家,净增308家,其中53%为公司直营店,47%为授权经营店,显示扩张策略稳步推进。未来,新店开张将推动收入增长,但需确保新店盈利能力,避免对现有门店同店销售造成负面影响。

未来展望

星巴克2025财年第三季度财报反映了收入增长与盈利压力并存的复杂局面。尽管未提供2025全年指引,基于新店扩张和国际市场潜力(尤其是中国),预计全年收入将实现低单位数增长。然而,受战略投资短期影响,特别是在第四季度,每股收益(EPS)可能持续承压。利润率方面,管理层对恢复疫情前17%的运营利润率持乐观态度,但受咖啡成本上升等因素制约,2025年全年利润率可能低于历史水平。同店销售预计持续疲软,北美市场压力较大,中国市场则有望保持增长,需视经济环境改善或促销效果而定。

中国市场:中国市场是亮点,尽管全球同店销售额下降2%,中国市场实现2%增长,交易量增加6%,凸显其作为增长引擎的潜力。目前中国门店总数达22,363家,同比增长5%。管理层透露可能出售中国业务部分股份,以优化资本结构,为进一步扩张提供资金,同时继续扩大门店布局。

长期增长计划:为推动长期增长,星巴克计划2026年推出创新产品,包括蛋白冷泡沫、椰子水基饮料及全新Starbucks应用,旨在提升客户体验和数字化参与度。同时,公司将升级Rewards忠诚度计划,增强客户粘性。这些举措属于“Back to Starbucks”计划,通过菜单创新和数字化转型驱动增长。尽管第四季度盈利可能面临压力,管理层强调可持续增长战略,预计2026年表现将显著改善。

.jpg)

星巴克(Starbucks)2025财年第三季度财报前瞻

市场预期

TradingKey - 星巴克2025财年第三季度财报预计将于2025年7月29日(周二)盘后发布,随后将举行电话会议。以下是对星巴克2025财年第三季度收入和每股收益(EPS)的市场预期:

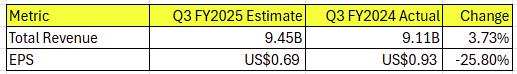

- 收入预期:星巴克2025财年第三季度的总收入预计为94.5亿美元,较2024财年第三季度的91.1亿美元增长3.73%。

- EPS预期:星巴克2025财年第三季度的每股收益(EPS)预计为0.69美元,较2024财年第三季度的0.93美元下降了25.8%。

投资者关注的重点

同店销售增长:2025财年二季度的全球同店销售下降1%,主要由交易量下降2%驱动,平均客单价上升1%。目前市场预计三季度可能出现稳定或轻微改善,特别是在北美和国际市场,尤其是中国。

交易量(流量):交易量下降是近期表现的痛点,投资者将关注是否在三季度有所恢复,这对判断客户需求至关重要。

平均客单价:二季度的平均客单价上升1%,预计Q3将继续受益于价格调整和产品组合优化。

门店扩张:二季度新增213家门店,总数达到40,789家。三季度预计将继续扩张,特别是在新兴市场,以支持长期增长。

数字和忠诚度计划:截至2025财年二季度,美国Starbucks Rewards会员数为3460万,同比增长4%。投资者将关注会员增长和通过数字渠道的交易量,反映客户忠诚度和重复购买行为。

中国业务:中国是星巴克全球第二大市场,但近年来面临激烈竞争。自2024年底以来,关于星巴克中国业务出售的传闻不断,如果中国业务出售或合作伙伴关系在财报中提及投资者应该关注:

- 战略合作伙伴关系进展:是否已与潜在合作伙伴达成初步协议,或是否有具体的交易计划。

- 财务影响:出售部分股权可能带来现金流改善,但也可能影响长期增长潜力,投资者需评估对资产负债表的影响。

- 对中国市场的长期战略:无论是出售股权还是引入合作伙伴,星巴克的中国业务战略将影响其全球竞争力,投资者需关注管理层的长期规划。