【深度分析】 Mattel (MAT): Z世代抛弃芭比之后,关税影响雪上加霜

【深度分析】TradingKey - 要点

- 美泰核心品牌芭比面临双重危机:Z世代的冷落与地缘政治的关税压力。

- 数字化转型滞后导致市场份额被乐高和泡泡玛特产品抢占,同时供应链迁移使生产成本增加15%。

- 2025年净利润率可能低于5%,且市盈率偏高,我们对其第三季度库存风险持悲观态度,股价或将下行15%-20%。

来源: TradingKey

褪色的芭比娃娃

当华尔街还在为《芭比》电影带来的14亿美元票房欢呼时,美泰公司(MAT.O)的芭比娃娃们正经历着前所未有的身份焦虑。这些塑料娃娃曾经被定义为美国消费主义黄金时代的偶像,但现在正常遭受美国Z世代的抛弃以及地缘关税的双重挤压。

美泰引以为傲的IP霸权正在逐步沦为利基市场流量入口,芭比、风火轮(Hot Wheels)、费雪(Fisher-Price)三大品牌贡献62%营收。核心的芭比系列玩具同比增速下滑14%,费雪低幼玩具利润率下跌到5%以下。占比高达28%的影视制作的IP销售分成不足以覆盖制作成本。美泰的核心业务增速却落后行业均值5百分点,这均指向表面光鲜的塑料玩具IP背后Z世代消费者叛逃的身影。

数字文明下的Z世代叛离

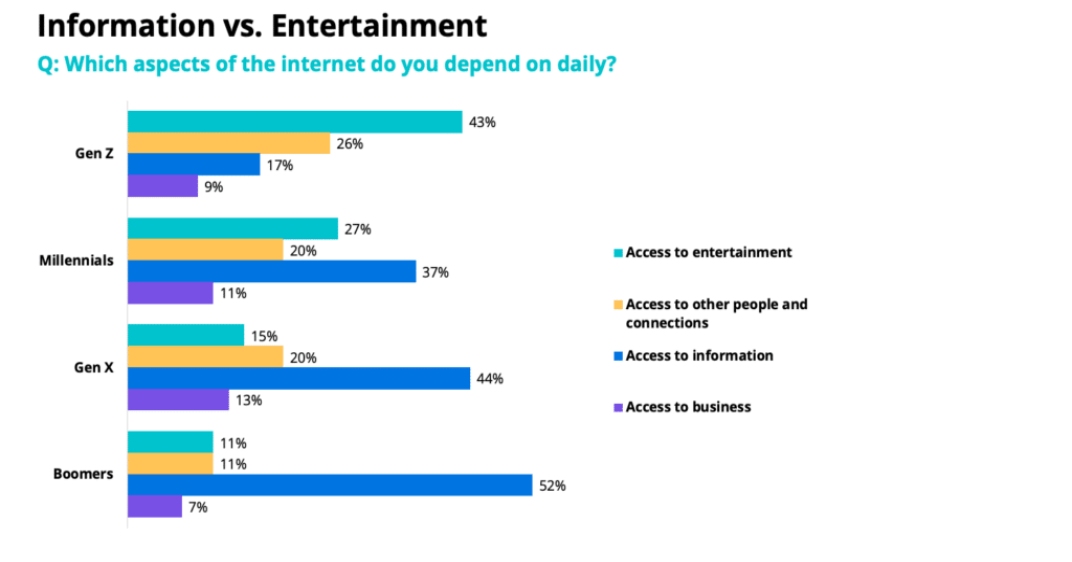

Z世代指的是自1997-2012年出生,也是在互联网数字文明中成长起来的一代的。相对于千禧与X世代,Z世代被称为数字原住民,他们对互联网的依赖程度更深,相比于X世代与婴儿潮而言,他们更喜欢依赖互联网进行娱乐,而非获取信息,自疫情以下显著增加了视频流的依赖,同时也催生视频巨头,如Tiktok与Netflix的全球订阅量的暴增。

来源:Marketing

Z世代每年4000亿美元的消费力仍在快速膨胀,但我们看到美泰连续五年都在54美元的营收魔咒下徘徊不前。芭比的实体形态难以满足即时情感交流的需求,而仿真的机器人芭比在恐怖谷效应下变成万圣节玩具。并且,美泰对于数字化(仅占比10%)玩具的业务开发远落后于乐高与泡泡玛特等对手。

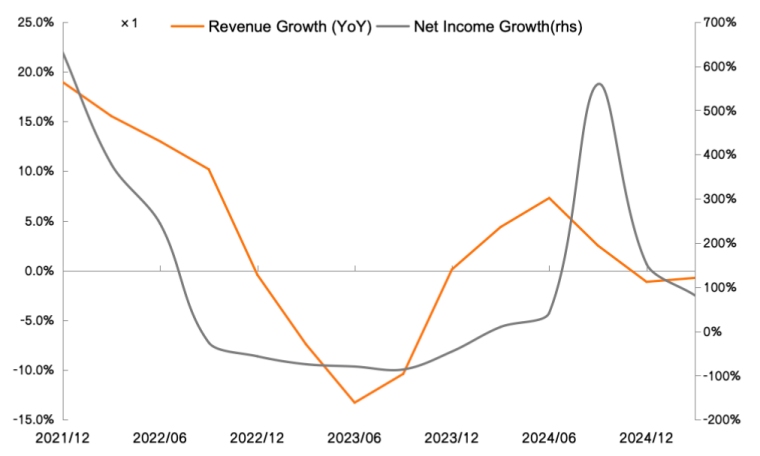

美泰试图将芭比、风火轮等IP推向二次元宇宙,试图复制迪士尼的影游联动模式。影视化使美泰IP业务营收提升到24%,但仍远不及迪士尼的35%。《芭比》电影推出一度拉动23年销量恢复增长,但后续流媒体内容乏力以及角色宇宙的缺失,导致24年实体玩具销售与IP授权收双双转为下跌。

来源:Refinitiv

面对数字化转型业务的低回报,美泰开始调整策略,押注IP授权与数据资产业务。但先有迪士尼依赖百年积淀积累的IP护城河,又有泡泡玛特Labubu与乐高悟空小侠,美泰仍然会受困于实体玩具的桎梏(营收占比高达75%)。芭比这一品牌的价值也会随着Y世代妈妈们的老去而退色,届时美泰或许将面临不只是转型,而是融资与出售的压力。

关税矩阵与供应链冲击

特朗普关税政策对美泰呈现“短空长空”效应。因美国消费者对玩具价格敏感度高,关税传导至零售端将导致销量承压。据NPD集团测算,若美泰将25%关税全额转嫁,芭比系列单价需从19.9美元上调至24.8美元,接近触达美国中产家庭日常小额消费的心理红线,伴随销量将下滑达到20%以上。

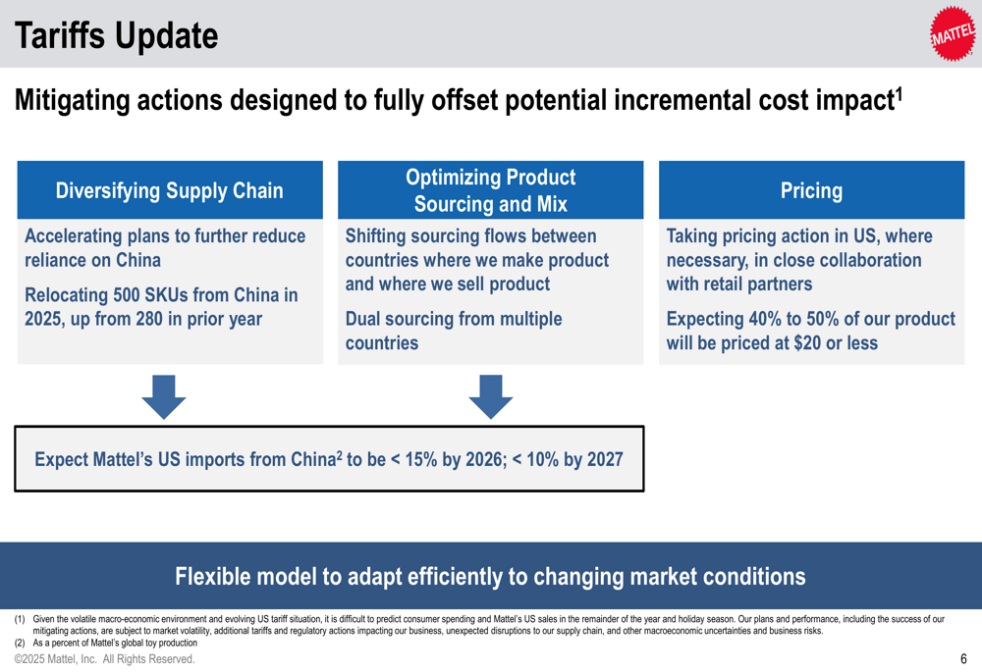

因美泰65%的产能仍锚定在中国,其原料采购、模具开发甚至包装彩印的整条产业链条,早已在中国珠三角扎根二十年。据海关数据,2025年Q1美泰从中国紧急抢运的货量同比激增32%,北美库存积压被推高至4个月。翻开美泰2025年Q1财报,毛利率34.5%的数字仍光鲜,但反映在财务数据上的净利润仍然以两位数的速度下降。这种推高库存“寅吃卯粮”的策略,不过是为了应付关税加征后的销售压力,提前透支成了Q2财报上的库存减值风险。

来源: Mattel

为加速产能转移,美泰2025年资本支出暴涨40%,自由现金流早已经由正转负。中国工厂的紧急订单推高了短期出货量,但全球化供应链转移后成本却比中国高出15%。当美泰在关税泥潭中挣扎时,正凭借欧洲本土化生产的成本优势,将AR互动积木的毛利率锁定在58%,俨然已经用数字化产品切走了高端市场的蛋糕。

财务与估值

从2025年最新财报看,因关税导致供应链成本激增,叠加北美玩具需求疲软,美泰营收增速持续放缓,EBIT利润率下滑至0附近。IP授权与高毛利订单占比不足,东南亚产能爬坡延迟制约今年盈利修复能力。

展望未来两年盈利情况,美泰公司一方面受对等关税政策冲击,管理层预计至2027年公司超过50%来自中国的产品将大幅降至10%以下。公司管理层撤掉一季度的业绩指引,并表示关税冲击将在Q3集中呈现;另一方面,近年公司的市场份额持续被新兴市场的品牌(如泡泡玛特等)蚕食,公司毛利率将持续下滑,预计今年公司的EPS将出现负增长。

考虑到特朗普政府的对华玩具关税维持,美泰公司的2025年净利润率或跌破5%,动态PE 16x显著高于行业平均14x(孩之宝/乐高)。建议利用Q3库存减值与IP内容化不及预期的催化剂,盈利增速仍有望下调,逢高参与做空交易,目标估值向14x回归,较当前19美元/股的价格仍有15-20%的下行空间。