หุ้นทองคำที่ผันผวนมากขึ้นหมายถึงโอกาสการลงทุนที่สูงขึ้นหรือไม่?

ตลาดทองคำเผชิญ Flash Crash ต้นปี 2026 หลังทำสถิติสูงสุด แต่กองทุน ETF ยังมีเงินไหลเข้า 2.6 หมื่นล้านดอลลาร์สหรัฐ สะท้อนการพักฐานไม่ใช่จุดจบ นักวิเคราะห์คาดการณ์ราคาสูงกว่า 5,000 ดอลลาร์สหรัฐ หุ้นเหมืองทองคำให้ผลตอบแทนสูงกว่าทองคำ 1.5-3 เท่า จาก Operating Leverage โดย Newmont Corp. เสนอเสถียรภาพและเงินปันผล ส่วน Barrick Gold Corp. เน้นกระแสเงินสดและการทำกำไร ระดับราคากลางตลาดปรับตัวสูงขึ้นต่อเนื่อง จากเงินทุนระยะยาว เช่น ธนาคารกลางและกองทุนความมั่งคั่ง

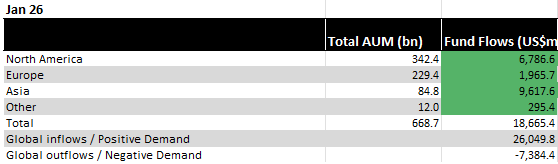

TradingKey - หลังจากปี 2025 ที่สร้างสถิติสูงสุดเป็นประวัติการณ์ ตลาดทองคำ (XAUUSD) เปิดฉากปี 2026 ด้วยเหตุการณ์ Flash Crash ที่น่าตกใจ โดยราคาร่วงลงอย่างกะทันหันจากระดับสูงสุดเป็นประวัติการณ์ และในช่วงหนึ่งถือเป็นการปรับตัวลดลงรายวันที่รุนแรงที่สุดในรอบทศวรรษ อย่างไรก็ตาม ข้อมูลกลับบ่งชี้ไปในอีกทิศทางหนึ่ง โดยในเดือนมกราคม แม้ราคาจะผันผวนอย่างหนัก แต่กองทุน ETF ทองคำทั่วโลกกลับมีเงินทุนไหลเข้าสุทธิสูงถึง 2.6 หมื่นล้านดอลลาร์สหรัฐ

ที่มา: WGC

การปรับฐานในครั้งนี้ดูไม่เหมือนจุดสิ้นสุดของวัฏจักร แต่ดูเหมือนสภาวะที่ตลาดพักหายใจหลังจากพุ่งทะยานแรงจนเกินไป ทั้ง J.P. Morgan (JPM) และ Goldman Sachs (GS) ยังคงยืนยันเป้าหมายราคาทองคำที่สูงกว่า 5,000 ดอลลาร์สหรัฐ สำหรับนักลงทุน ทุกจังหวะที่ราคาปรับตัวลดลงจากการขายทำกำไรระยะสั้น ถือเป็นโอกาสในการกลับเข้าซื้อที่ฐานราคาที่แข็งแกร่งขึ้น

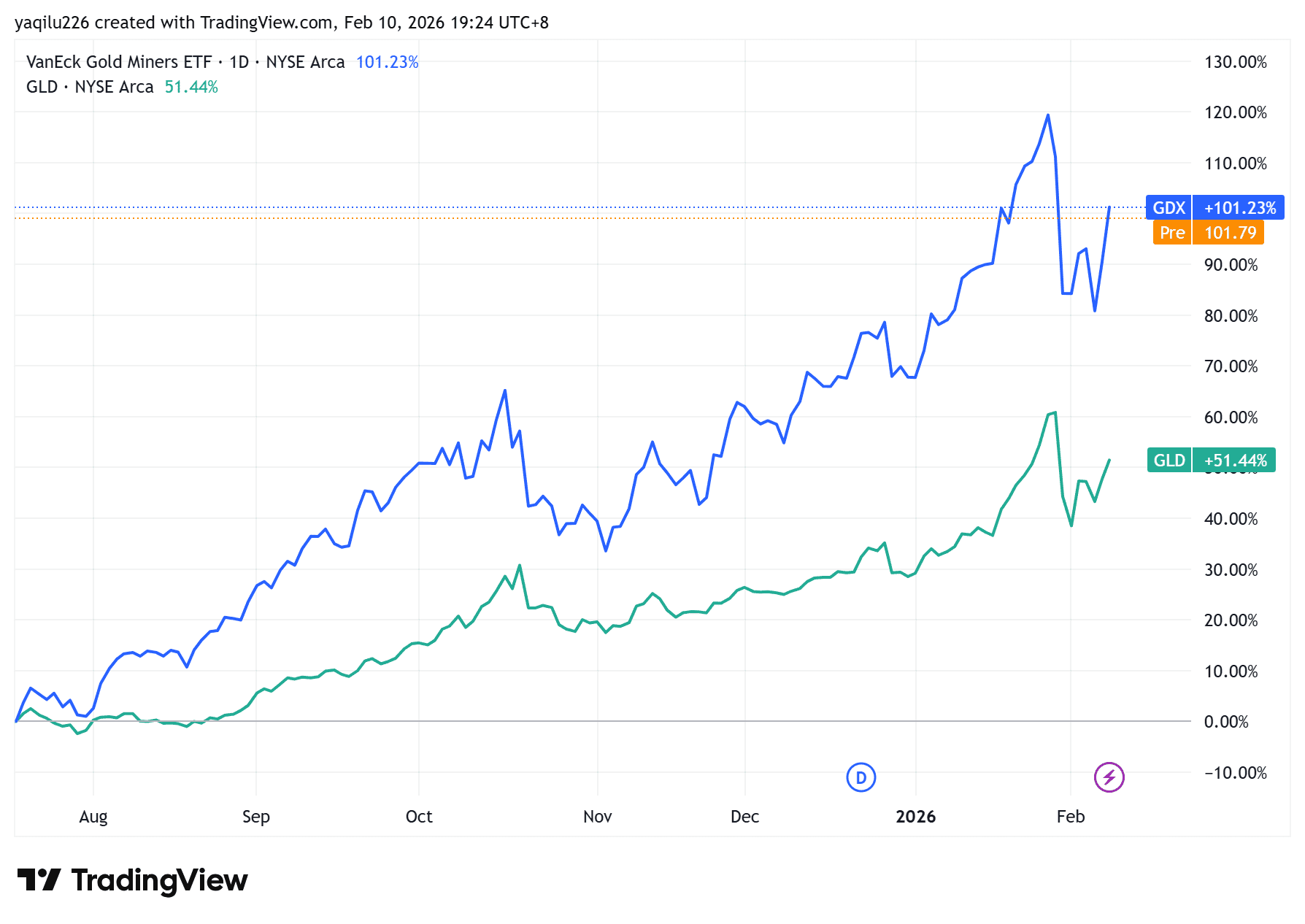

หากราคาทองคำที่ 5,000 ดอลลาร์สหรัฐ ฟังดูเป็นเรื่องยากที่จะเป็นไปได้ ให้พิจารณาสิ่งนี้: ในช่วงปีที่ผ่านมา เมื่อกองทุน ETF ทองคำกายภาพอย่าง SPDR Gold Shares (GLD) ปรับตัวขึ้นประมาณ 90% ดัชนี VanEck Gold Miners ETF (GDX) ซึ่งเป็นดัชนีของบริษัทเหมืองทองคำรายใหญ่ พุ่งทะยานถึง 200% และกองทุนไฮบริดที่มีการใช้เลเวอเรจบางแห่ง เช่น GDMN (Franklin Gold and Precious Metals ETF) กระโดดขึ้นถึง 239%

หุ้นเหมืองทองคำเคลื่อนไหวไปในทิศทางเดียวกับโลหะทองคำ แต่ไม่ใช่ในอัตราส่วนหนึ่งต่อหนึ่ง ความอ่อนไหวต่อราคาทองคำถูกวัดด้วยสิ่งที่นักวิเคราะห์เรียกว่า "Gold Beta" ซึ่งเกือบจะสูงกว่า 1 เสมอ สาเหตุหลักมาจากเลเวอเรจจากการดำเนินงาน (Operating Leverage) ลองจินตนาการถึงบริษัทเหมืองที่มีต้นทุนการผลิตรวม (All-in Sustaining Cost) อยู่ที่ 1,500 ดอลลาร์สหรัฐต่อออนซ์ หากราคาทองคำพุ่งขึ้นจาก 2,000 ดอลลาร์เป็น 2,200 ดอลลาร์ ซึ่งเป็นการขยับขึ้น 10% กำไรต่อออนซ์ของบริษัทจะพุ่งจาก 500 ดอลลาร์เป็น 700 ดอลลาร์ หรือเพิ่มขึ้นถึง 40% ในขณะที่ทองคำเองไม่สร้างกระแสเงินสด แต่บริษัทเหมืองทองคำสามารถเปลี่ยนโลหะให้เป็นกำไรส่วนต่างได้ ต้นทุนคงที่ของบริษัททำหน้าที่เหมือนเลเวอเรจในตัว นี่คือเหตุผลที่หุ้นเหมืองทองคำมักให้ผลตอบแทนสูงกว่าทองคำประมาณ 1.5 ถึง 3 เท่าในช่วงขาขึ้น

แน่นอนว่าเลเวอเรจนั้นส่งผลทั้งสองด้าน ในตลาดสหรัฐฯ กองทุน VanEck Gold Miners ETF แสดงให้เห็นถึงความผันผวนที่สูงกว่ากองทุน ETF ทองคำกายภาพอย่างมาก เช่น SPDR Gold MiniShares Trust (GLDM) โดยเมื่อเวลาผ่านไป ความกว้างของช่วงราคาหุ้นเหมืองรายปีมักจะอยู่ที่ 1.5 ถึง 2 เท่าของราคาทองคำ หากคาดการณ์ทิศทางถูกต้อง คุณจะได้รับผลกำไรส่วนเกินจากราคาที่ปรับขึ้น แต่หากคาดการณ์ผิดหรือออกจากตลาดช้าเกินไป คุณจะต้องเผชิญกับการขาดทุน (Drawdown) ที่รุนแรงกว่าราคาทองคำเอง

ท่ามกลางหุ้นเหมืองทองคำชั้นนำ Newmont Corp. (NEM) เปรียบเสมือนเรือบรรทุกเครื่องบินของอุตสาหกรรม โดยยังคงเป็นผู้ผลิตรายใหญ่ที่สุดของโลกและครอบครองฐานสินทรัพย์ที่มีคุณภาพสูงเป็นพิเศษ ซึ่งส่วนใหญ่ตั้งอยู่ในเขตอำนาจศาลที่มีเสถียรภาพในอเมริกาเหนือและออสเตรเลีย หลังจากการเข้าซื้อกิจการเชิงกลยุทธ์หลายครั้งในปี 2025 กำลังการผลิตของบริษัทได้ขยายตัวขึ้น ในขณะที่ต้นทุนการดำเนินงานยังคงอยู่ในกลุ่มที่ต่ำที่สุดในเซกเตอร์ แม้ในช่วงที่มีการปรับฐานในปี 2026 ต้นทุนการผลิตรวมของบริษัทยังคงมีความสามารถในการแข่งขัน ส่งผลให้อัตรากำไรมีความยืดหยุ่น สำหรับนักลงทุนที่ให้ความสำคัญกับเสถียรภาพและผลตอบแทน Newmont มอบทั้งโอกาสจากราคาทองคำและเงินปันผลที่สม่ำเสมอ ซึ่งเป็นการผสมผสานที่ทำให้หุ้นตัวนี้ดูคล้ายกับพันธบัตรคุณภาพสูงที่มีโอกาสเติบโต

Barrick Gold Corp. (GOLD) ในทางกลับกัน คือตัวแทนของประสิทธิภาพและความแข็งแกร่งของกระแสเงินสด Barrick มีชื่อเสียงด้านการควบคุมต้นทุนที่เข้มงวดและการจัดสรรเงินทุนอย่างมีวินัย โดยรายงานไตรมาสที่ 4 ของปี 2025 แสดงให้เห็นถึงการเติบโตของกระแสเงินสดอิสระที่แซงหน้าการพุ่งขึ้นของราคาทองคำ ปัจจุบันบริษัทเน้นไปที่ความสามารถในการทำกำไรมากกว่าปริมาณการผลิต ซึ่งเป็นจุดยืนที่ช่วยรักษาอัตรากำไรไว้ได้แม้ในช่วงที่ราคาผันผวน การดำเนินงานเชิงลึกในเนวาดาและแหล่งเหมืองหลักอื่นๆ ช่วยรับประกันปริมาณสำรองไว้ได้นานหลายทศวรรษ สำหรับนักลงทุนที่มองหาการดำเนินงานที่มีทักษะและโมเมนตัมของกำไรในการฟื้นตัวของราคาทองคำครั้งต่อๆ ไป Barrick นำเสนอภาพสะท้อนที่ดุดันกว่าในธีมเดียวกัน

ในระดับสถาบัน การเปลี่ยนแปลงเชิงโครงสร้างของกระแสเงินทุนเริ่มปรากฏให้เห็นอย่างชัดเจน โดยในปี 2025 World Gold Council รายงานว่าปริมาณการซื้อขายเฉลี่ยต่อวันในตลาดทองคำทำสถิติสูงสุดเป็นประวัติการณ์ที่ 3.61 แสนล้านดอลลาร์สหรัฐ เฉพาะในอเมริกาเหนือเพียงแห่งเดียว การซื้อขายกองทุน ETF ทองคำต่อวันมีค่าเฉลี่ยอยู่ที่ 5 พันล้านดอลลาร์สหรัฐ ซึ่งมากกว่าตัวเลขของปี 2024 ถึงสองเท่า แม้ในช่วงที่มีการเทขายอย่างหนักในต้นปี 2026 กองทุน ETF รายใหญ่ยังคงบันทึกเงินทุนไหลเข้าสุทธิ รูปแบบดังกล่าวตอกย้ำถึงพฤติกรรมของเงินทุนระยะยาว เช่น ธนาคารกลาง กองทุนความมั่งคั่งแห่งชาติ และกองทุนบำเหน็จบำนาญ ซึ่งในปัจจุบันมองว่าทองคำเป็นสินทรัพย์จัดสรรถาวร โดยเลือกที่จะซื้อเพิ่มเมื่อราคาอ่อนตัวลงแทนที่จะไล่ซื้อตามราคาที่พุ่งสูงขึ้น ระดับราคากลางของตลาดกำลังได้รับการปรับให้สูงขึ้นอย่างต่อเนื่อง โดยไม่ได้เกิดจากการเก็งกำไรด้วยเลเวอเรจ

สำหรับนักลงทุนที่ต้องการความยืดหยุ่นเพิ่มเติมจากราคาทองคำสปอต กองทุน ETF ที่เน้นหุ้นเหมืองทองคำยังคงเป็นเครื่องมือที่มีประสิทธิภาพ โดยกองทุนหลักอย่าง VanEck Gold Miners ETF (GDX) จะเน้นไปที่ผู้ผลิตรายใหญ่ที่สุดของโลก เช่น Newmont และ Barrick ซึ่งให้ความผันผวนที่ต่ำกว่า มีวินัยด้านต้นทุนที่เข้มแข็งกว่า และเงินปันผลที่เชื่อถือได้ ส่วนกองทุน VanEck Junior Gold Miners ETF (GDXJ) จะเอนเอียงไปทางผู้ผลิตรายเล็กที่มีการเติบโตสูง และตอบสนองต่อการเคลื่อนไหวของราคาที่รุนแรงกว่ามาก ซึ่งเป็นเครื่องมือที่เหมาะสมสำหรับช่วงเร่งตัวของวัฏจักรตลาดกระทิง

หลังจากการปรับลดสัดส่วนในช่วงต้นปี 2026 เลเวอเรจที่แฝงอยู่ในหุ้นเหมืองทองคำยังคงมีบทบาทสำคัญ สำหรับเงินทุนที่เน้นความอดทน ความผันผวนแบบเดียวกันกับที่ทำให้นักเทรดวิตกกังวลนั้นยังคงสร้างความไม่สมมาตรต่อไป ในทุกวัฏจักรทองคำครั้งสำคัญ หุ้นเหมืองจะเริ่มต้นจากการเป็นตัวขยายผลตอบแทน ทนทานต่อการล้างพอร์ต และจากนั้นจะกลายเป็นผู้นำในการปรับตัวขึ้นครั้งต่อไป

เนื้อหานี้ได้รับการแปลโดยปัญญาประดิษฐ์ (AI) และผ่านตรวจสอบโดยมนุษย์ มีไว้เพื่อการอ้างอิงและข้อมูลทั่วไปเท่านั้น ไม่ใช่การแนะนำการลงทุนแต่อย่างใด