對中國貨幣政策框架改革有什麼期待 - 荷蘭國際集團

中國央行已發出訊號,表示中國貨幣政策框架可能即將改變。我們分析了中國當前的貨幣政策工具,分析了任何即將發生的變化,並報告了它們的潛在影響。

中國央行總裁的言論引發猜測

6月19日,中國人民銀行行長潘功勝在陸家嘴論壇上發表演講,討論了當前貨幣政策立場和未來中國貨幣政策框架的走向。

潘行長指出,一些央行將短期操作利率作為主要政策利率,其他利率可能「軟化作用」。這引發了一場討論,即中期貸款便利性作為主要政策利率是否將逐步被取消,而代之以7天期逆回購利率。

在接下來的幾週,中國央行也發布了幾項公告,表明這一進程正在進行,包括將公開市場操作擴大至盤後交易時段,並宣布將開始從一級交易商處借入政府債券。

看看中國的一些關鍵利率

來源:荷蘭國際集團(ING)

中國目前的主要基準利率與政策工具

即使在最好的時期,關於貨幣政策框架和工具的討論往往也很難讓人理解,而央行的政策工具包還在不斷擴大。以下是主要政策利率和工具的簡要介紹,而不是試圖列出一份詳盡的清單:

主要利率(基於價格的工具):

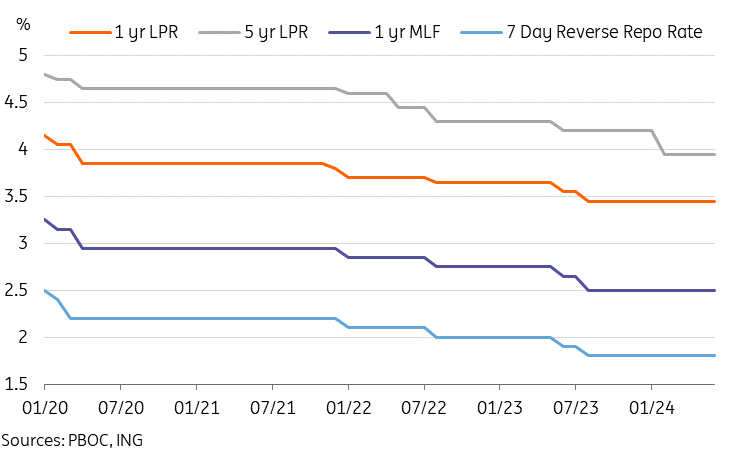

貸款優惠利率(LPR)——這些利率通常被視為值得關注的“主要利率”,因為它們是中國大多數貸款活動的基準,1年期利率與普通消費貸款掛鉤,5年利率與抵押貸款掛鉤。中國人民銀行下屬的全國銀行間融資中心(NIFC)根據20家商業銀行各自的優惠貸款利率報價計算出此利率。 LPR是在去除頂部和底部報價,然後對剩餘報價進行算術平均後得出的。

中期貸款便利(MLF)-這是中國人民銀行目前的主要政策利率,每月設定一次。 MLF是指銀行利用合格抵押品向中國央行借入1年期資金的利率。這一利率通常會對商業銀行的貸款優惠利率產生直接影響,並在幾天後更新。 24小時,通過該設施的交易量為2.29兆元。 MLF利率由中國人民銀行設定,但銀行主動利用MLF。

逆回購利率-這是中國人民銀行的短期政策利率,也是中國人民銀行從商業銀行購買政府證券,並在未來將其出售的利率,從而為銀行提供短期流動性。最常見的期限是7天或14天,但偶爾也會使用更長的期限。這一利率低於常備貸款便利,後者允許更廣泛的資產池(包括公司債、綠色債券等)用作抵押品。潘行長的言論表明,央行有意將7天期逆回購利率作為未來的主要政策利率。

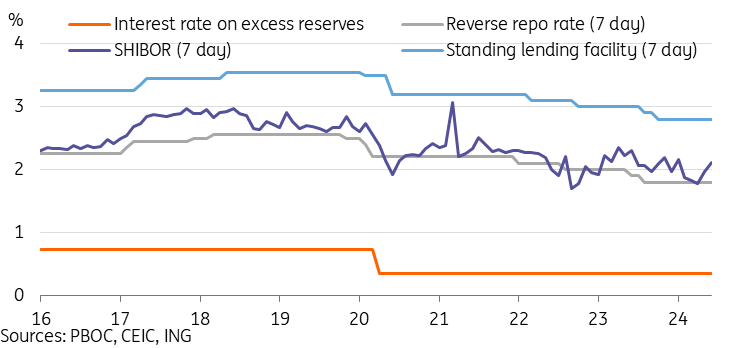

利率走廊:利率走廊表示市場利率的上下限;上限和下限代表銀行向央行借款和向央行放款的利率,因為央行的交易對手風險最小。常備貸款便利性和超額準備金利率構成了中國的利率走廊。 7天期逆回購利率是政策利率,而1週期上海銀行同業拆放利率(SHIBOR)是市場利率,兩者都在這個區間內。

- 常備貸款便利(SLF)-在2013年成立時,SLF向商業銀行提供1-3個月的貸款。這些天,隔夜和7天利率都是可用的,這代表了利率走廊的上限。相對於MLF, SLF的使用率較低。

- 超額準備金利率-這是銀行將超額準備金存入中央銀行所獲得的利率,由於這是一種無風險選擇權,它代表了利率走廊的下限。

- 在撰寫本文時,7天SLF利率為2.80%,而超額準備金利率為0.35%。與大多數其他國家相比,這條走廊相當寬。

量化工具:中國人民銀行利用其資產負債表來調整貨幣基礎和流動性狀況。從歷史上看,中國人民銀行旨在為M2和總融資設定具體的量化目標。

- 存款準備率(RRR):中國人民銀行要求銀行在中央銀行持有一定數量的準備金。調整這一比率會影響銀行能夠借出多少錢。這項工具的有效性取決於是否有被壓抑的借貸需求。

- 公開市場操作(OMO):中國人民銀行在必要時以回購和逆回購的形式進行公開市場操作,以影響市場利率和流動性。這些主要是短期操作,7天期逆回購利率是OMO的主要利率,但中國央行已表示,希望將交易範圍擴大到更長期證券。在OMO中,中國央行採取了主動。

結構性工具:中國人民銀行也向金融機構和政策性銀行提供貸款便利,以促進特殊貸款(綠色貸款、創新貸款、基礎設施貸款、微型和小型企業貸款等)。其中一個大型結構性工具是質押補充貸款計劃,截至2024年6月底,該計劃的未償還貸款總額為2.82兆元。此外,中國人民銀行也制定了各種特殊利率政策,包括抵押貸款利率下限。

以上列出的工具是中國人民銀行的主要槓桿,但絕非詳盡無遺。中國人民銀行的一份文件的英文翻譯,其中有更多的細節可以在這裡找到。

近年來,中國的主要利率一直處於逐步寬鬆的軌道上

height: 408px;

height: 408px;

即將發生的變化是什麼?為什麼?

貨幣政策改革的主要目的是改善政策傳導,使央行更有效地影響實質市場利率。目前,MLF在影響以LPR表示的中期市場利率方面是有效的,但短期利率往往在7天回購利率(中國人民銀行的短期政策利率)的基礎上波動。考慮到中國相對較寬的利率走廊,這種波動有時會很明顯。

現階段的細節仍然不多,但潘行長的言論表明,未來的貨幣政策框架將逐步轉向以短期利率為目標。他指出,目前中國的7天期逆回購利率基本上完成了這個角色,這意味著這將是未來的主要政策利率。政策溝通可能逐漸轉向強調7天期逆回購利率而非MLF利率是主要政策利率。

最近的公告表明,我們可能會看到更頻繁的公開市場操作,以更好地管理短期利率,以更接近中國人民銀行的目標利率,而不是在更大的利率走廊內波動。

作為這項改革的一部分,中國人民銀行也旨在改善從短期利率到長期利率的傳導機制。增加政府公債交易作為新的政策工具,也可能讓中國央行對長期殖利率施加一些影響。

在這項聲明之後,一個常見的問題是,將債券交易納入政策工具箱是否意味著要控制殖利率曲線或實施量化寬鬆政策。更有可能的是,這些政策槓桿將主要用於管理流動性和控製過度的市場波動,而不是像已開發市場央行的量化寬鬆或YCC政策那樣,作為一種刺激形式。話雖如此,這項政策工具的加入確實為未來必要時採取此類行動打開了窗口。

另一個常見的問題是,政策轉變是否意味著我們將看到MLF逐步退出或退休。這場討論主要是由於潘的評論,“其他利率”將“軟化其作用”作為政策利率。但是,多邊貨幣基金仍然是中期籌資的一個相當重要的工具;截至2009年底,MLF餘額為7.07兆元,上半年為2.29兆元。因此,即使它不再是主要政策利率,我們預計MLF仍將是一個相關工具,任何逐步退出都將是漸進的。

中國人民銀行也表示,希望改革和完善LPR,以更好地反映給客戶的實際市場利率。我們尚未看到如何實現這一目標的細節,但令人擔憂的是,給予客戶的實際優惠利率並不總是與銀行向NIFC報價的LPR相符。

最後,中國央行表示,將逐步弱化對量化目標的關注。目前的貨幣政策目標是M2和融資總量。重點可能會轉向以價格為基礎的目標,即市場利率,而不是堅持量化目標。

目前還沒有給出這些變化的時間表,我們預計這個過程將是漸進的,以避免對市場造成乾擾。

中國目前有較寬的利率走廊,短期市場利率偶爾會偏離政策利率

這些變化將對市場產生什麼影響?

假設貨幣政策框架的調整繼續以透明和漸進的方式進行,那麼市場影響很可能是有限的。

- 貨幣政策方向不受影響:從歷史上看,中國主要利率的調整大多是同步的,因此對特定利率的關注不應改變總體政策方向。

- 擴大央行公開市場操作,降低短期利率與債券市場波動;

- 如果焦點轉向短期利率,更積極的公開市場操作以縮小利率走廊,可能會降低短期市場利率的波動性。如果中國央行的這些努力取得成功,SHIBOR應該更接近逆回購利率。

- 將長期債券交易納入政策工具,也讓中國央行有了在其認為市場走向極端時進行幹預的選擇。目前,中國央行正在藉入政府債券進行出售,這在真空中透過直接出售增加了殖利率的上行壓力,並影響了市場預期。實際上,這種壓力可能不足以抵消其他因素。

- 預計最高人民幣政策不會改變:市場一直在討論中國人民銀行的框架轉變或川普政府下提高關稅的可能性是否會引發中國人民銀行匯率政策的巨大轉變。潘行長重申,「中國貨幣政策的最終目標是維持幣值穩定,進而促進經濟成長」。這與先前的指導意見一致,即政策制定者認為穩定的人民幣有利於中國的長期成長,這意味著不會改變目前的立場。

- MLF借貸不會中斷:我們預期MLF不會突然結束,因此需要利用這一工具的銀行可以繼續這樣做,這方面應該不會出現中斷。

在政策制定者審查其政策工具時,央行偶爾會調整政策利率,這種情況並非史無前例,但相對較少發生。通常在重大變化之前有足夠的溝通,最終的影響不會造成太多的不確定性或波動性。

從長遠來看,這些改革措施旨在完善以市場為基礎的利率監管體系,並賦予中國人民銀行更靈活的工具來影響市場利率。如果成功,這些改革可以改善中國貨幣政策的傳導。