索羅斯的2025操盤戰略:機動靈活、強調時機、逆勢而行

TradingKey - 對多數普通投資人而言,提起喬治.索羅斯(George Soros),腦海浮現的往往是那位曾「狙擊英鎊、擊潰英國央行」的傳奇對沖基金教父。但今日的索羅斯基金管理公司(Soros Fund Management)早已不再僅憑貨幣對賺取巨額利潤,反而在當前全球宏觀局勢愈發難以預測之下,透過複雜的系統性策略維持資產配置及機會捕捉地位。從最新公布的13F持股報告,可以一窺這位傳奇投資人背後團隊在新時代的真實布局。

截至2025年3月31日為止,索羅斯基金管理公司持有約50.7億美元的美股公開證券倉位,共涵蓋182個不同標的。從此龐大的持股廣度可看出索羅斯投資風格中的一項經典要素:靈活性。不同於巴菲特或比爾‧蓋茲等人將資金集中於少數長期堅持的核心標的,索羅斯的投資組合一向維持高度機動性。其上季的持股週轉率高達34%,證明當宏觀敘事轉向時,該基金絕不裹足不前,反而隨時應變、積極調倉。

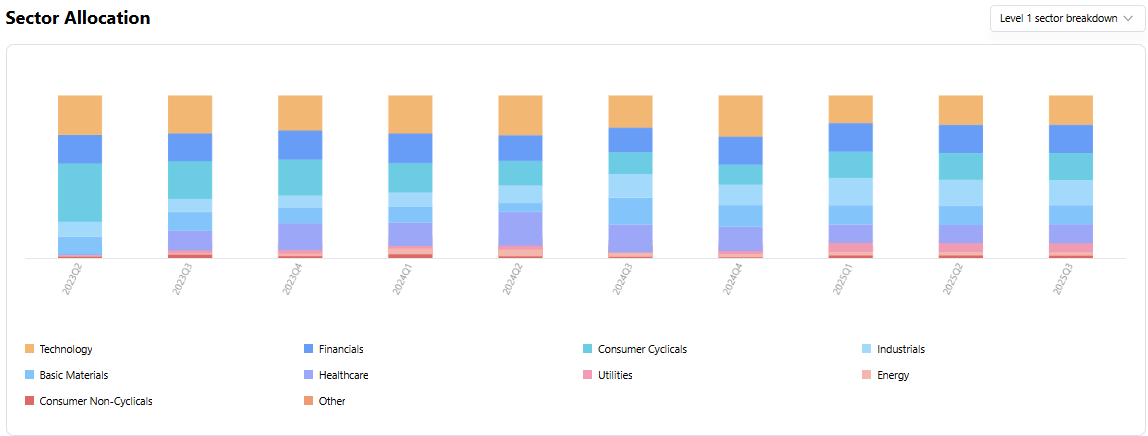

行業配置:防禦為基,戰術選擇漸露鋒芒

索羅斯基金在當前市場中的配置策略,最吸引人的並非完全轉為防禦型,而是在整體均衡架構下隱含數個明確的偏好選擇。根據TradingKey分類統計,目前「非核心消費品」為基金的最大部位,占比約14.6%。如此偏重可視為其對通膨陰霾及消費波動下,仍看好樂觀消費信心的積極訊號。

排名第二者為「工業板塊」,占比約14%。顯示基金對於資本密集型行業(如基礎建設、供應鏈重組)存在較高期待,認為其將在全球供應鏈轉移與政策推動中受惠。相比之下,過去幾年為對沖基金寵兒的「科技」板塊,目前配置僅11.5%,或反映出基金對估值偏高的審慎態度,並可能更偏好具有周期性報酬特性的科技標的。

「醫療保健」、「金融服務」與「能源」板塊占比居中;而「基礎原物料」僅約1%出頭,卻正體現了索羅斯團隊願意押注於一些逆勢、高報酬/風險比具吸引力的冷門市場機會。這樣的動態結構,即為索羅斯著名的「反射性理論」之實踐——隨時捕捉宏觀錯位中的潛在資產重定價機會。

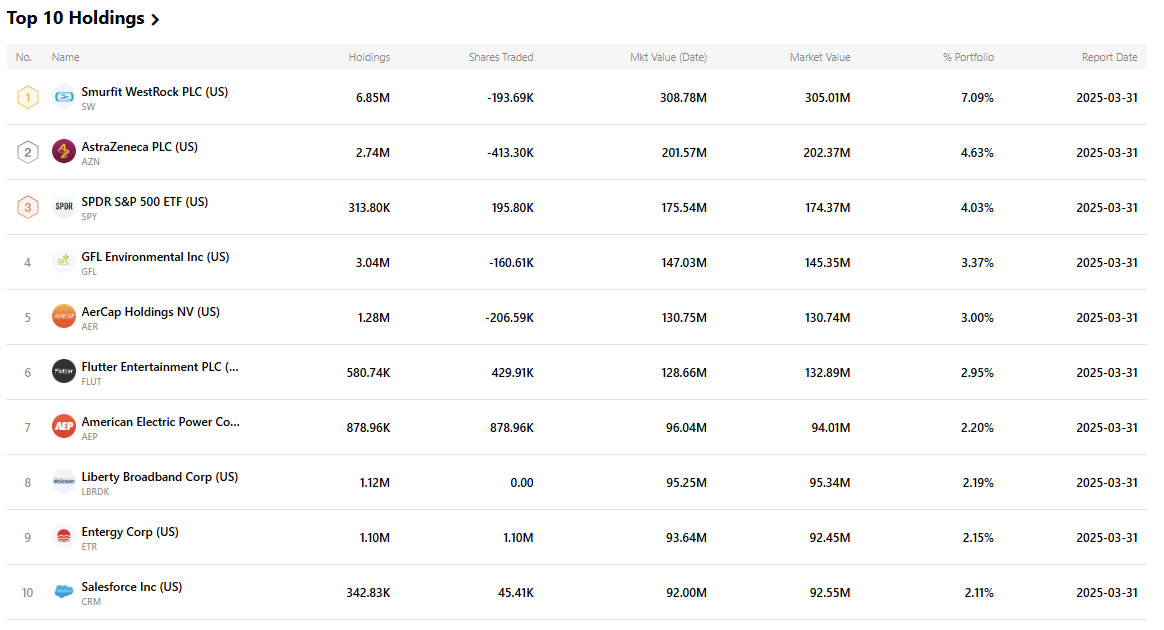

核心持股:倉位比例不大,但信念強烈

進一步觀察索羅斯當季主要持股名單,可發現其如何把「機會主義」具體落實在投資組合中。以Smurfit WestRock(一家包裝紙品巨頭)為例,倉位價值約3.088億美元,占總比重約6%,為基金單一持股之首。雖然並非醒目的科技標的,但其穩定需求、高資產周轉與潛在企業併購事件(如M&A)卻對應了基金整體佈局中的常見模式。

第二大倉位為阿斯特捷利康(AstraZeneca PLC),持股市值約2.016億美元。對一個過往以高Beta操作著稱的基金來說,重押大型藥廠代表其資產配置風格進一步傾向收益穩定、抗震性強的防禦性資產。

緊跟其後的是SPDR S&P 500 ETF Trust(SPY),資產市值約為1.755億美元,占組合約3.5%。這是索羅斯式操作的經典體現:使用ETF作為流動性緩衝池,以便在宏觀拐點出現時快速調整整體風險偏好。

再往下看,可見GFL Environmental(廢棄物管理)、AerCap Holdings NV(飛機租賃)與Flutter Entertainment(線上博弈)等持股,涵蓋領域廣泛但極具策略性,從公共事業、高現金流資產到特殊情境投資,皆反映出索羅斯偏好具備現金創造力與異常報酬特質的公司。

特別值得注意的是,該基金超過七成的資產配置集中於小型持倉中的「其他」類別。這種尾部極長、分散極高的結構,正是以期權思維執行的風險管理──一旦市場完成方向確認,即可迅速擴大持倉;反之則可即時收縮,保持高彈性風控。

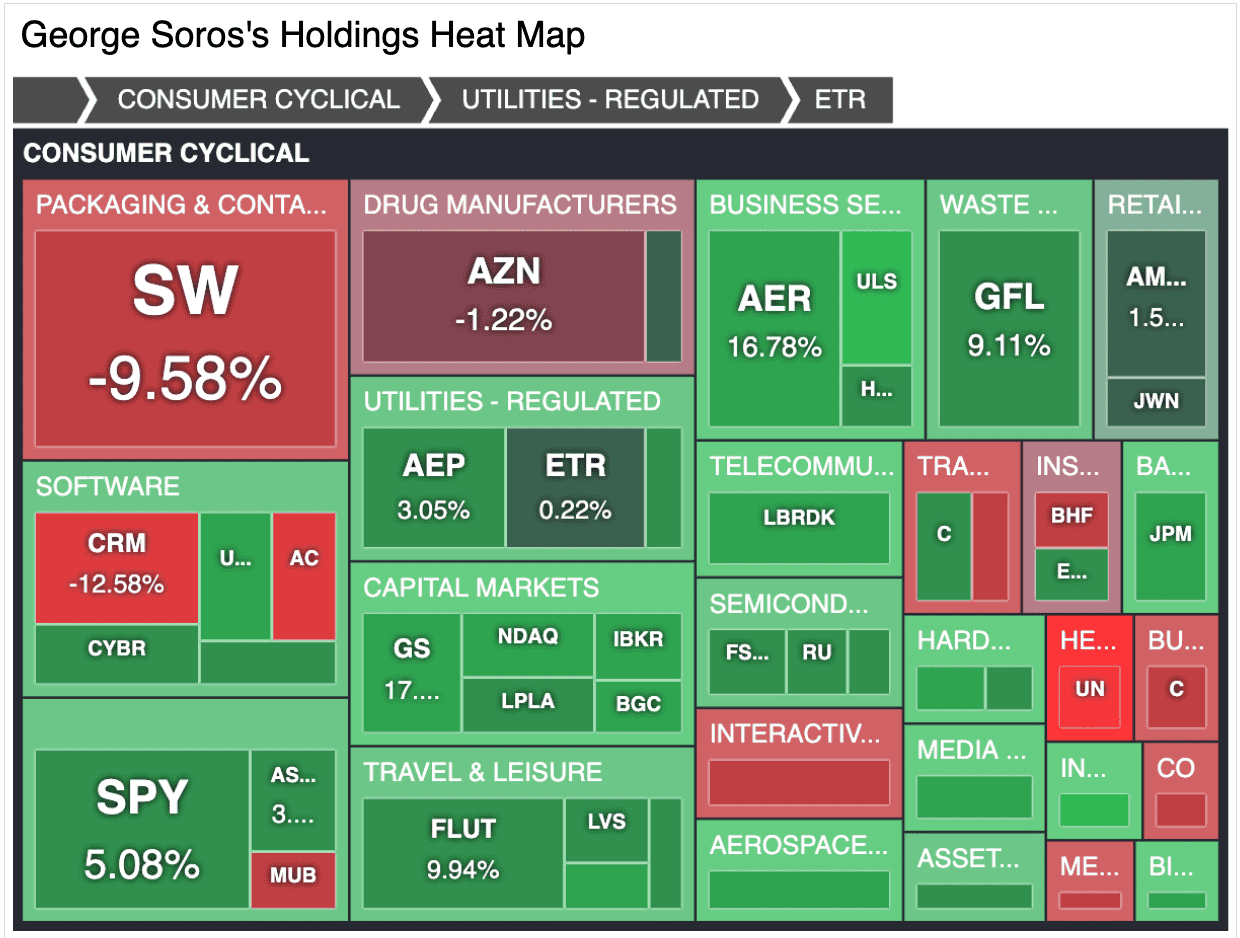

資產熱度圖:紅綠交疊,反映動態調倉節奏

持倉表現熱圖則進一步印證上述判斷。本季表現較弱者如Smurfit WestRock(SW)錄得-9.58%跌幅,Salesforce(CRM)則表現更差,回落至-12.58%。然而整體圖像仍有多處綠色區域,呈現結構性獲利機會。

AerCap(AER)乘航空租賃市場復甦與飛機短缺供需紅利之風,獲利達16.78%;SPY則穩定貢獻5.08%回報,為波動性較高的單一股票配置提供「壓艙石」。此外,美國公用事業龍頭American Electric Power(AEP)及Entergy Corp(ETR)雖回報不高,但勝在股價穩定且現金流可預測,與基金配置核心一致。

資本市場交易商如高盛(GS)本季度亦貢獻雙位數漲幅;而旅遊博弈類投資如Flutter則表現良好,達9.94%。這些不均衡的組合回報,充分說明索羅斯長年強調的「反射性」原則依舊主導其操作架構──真正的買點,往往出現在情緒與現實分歧最大的時間點。

長期報酬維持正溢價,與S&P行情同步但強於大盤

若將2025年3月31日之後的基金模擬資產增長走勢圖與標普500對比觀察,可見索羅斯基金的資產淨值基本隨大盤波動,但整體始終高於指數10%左右並維持穩定溢價。雖外界對其「逆向投資」評價甚多,然此一結果足見其操作實際上更強調適度方向性配置,並非純粹「唱反調」。

ETF之配置亦正發揮雙重功能:一方面維持投組整體流動性與穩定,另一方面則釋放更多資金,以便靈活加碼錯價標的或市場短期失衡機會。這種動態配置、攻守轉換的技巧與節奏,把主動管理與市場Beta綜合發揮到極致,也成為慣於「複製指數」的投資人所難以企及的競爭優勢。

核心理念仍是反射性哲學

最終,一切又再次回到「索羅斯式」投資核心──反射性理論。這項強調市場心理與回饋機制並存的理論,至今仍為索羅斯基金管理公司決策的首要基石。

組合中的大量小型與中型持倉設計,幾乎可隨時入場與退場,結構上為高應變性打造。與市場上強調「長期死守大型藍籌」的策略不同,索羅斯選擇保留充足現金與倉位彈性,以應對任何可能的難以預料的宏觀轉折。這也解釋了為何索羅斯基金可維持高達34%的季換手率,相較於如巴菲特這類操作近乎靜態的機構,操作邏輯截然不同。

核心啟示:機會主義、逆勢思維、不畏波動

綜觀索羅斯2025年最新持股狀況,可以說是一場紀律下的機會主義佈局。他未盲目追逐AI等熱門題材,但卻有選擇性地配置於消費、工業與能源板塊,期望搭上景氣循環與政策轉向風潮。小型倉位佈局眾多事件驅動股,核心則以ETF與現金流穩定股組成防禦骨幹,將「反射性假說」貫徹至組合運作之中。

無論你認不認可索羅斯的政治觀點(很多人並不支持),他在投資組合上的穩健與靈活,依然延續著他創建全球傳奇對沖基金背後的根本哲學——始終警惕市場、隨時準備反應、並始終相信市場擁有「過度反應」的本性。對於2025年而言,這或許正是最適合的不確定時代的操盤藍圖之一。