Bill Ackman 的 2025 年持股組合:轉型時代中的集中式信念投資

TradingKey - 儘管市場波動加劇、競爭壓力上升,但以持股僅 11 檔、總市值達 119 億美元的股票資產來看,Bill Ackman 所領導的 Pershing Square 投資組合仍是高集中度、高信念投資策略的經典示範。而到了 2025 年,這位激進式價值投資者的核心佈局,仍展現出他有意在「催化驅動的價值重估」與「長期結構性成長」之間精準拿捏的策略取向。

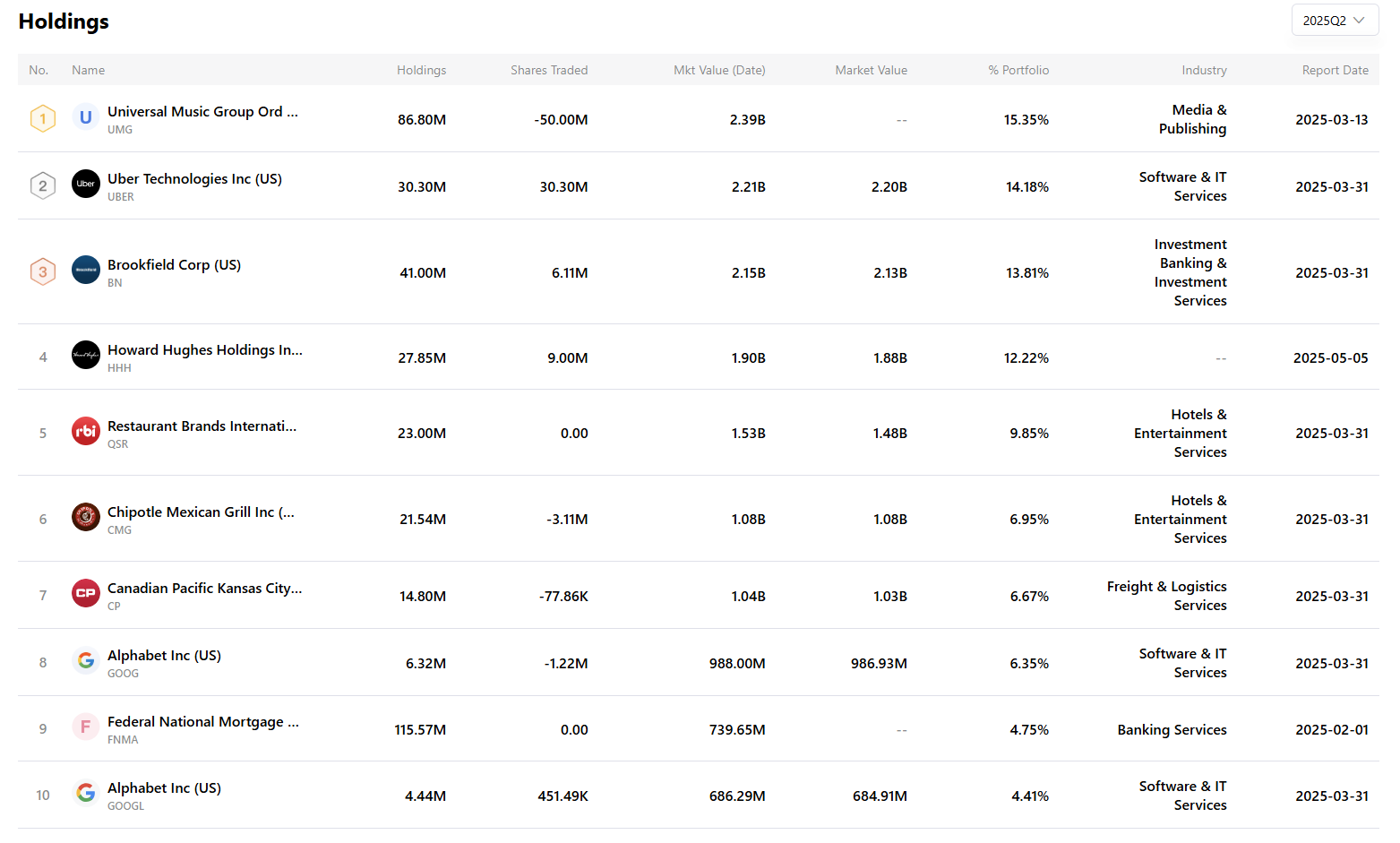

截至 2025 年 3 月 31 日,Pershing Square 的股票投資僅涵蓋 11 檔個股,總投資額達 119.3 億美元。第一季的投資組合換手率達 22%,創下年度高點,說明這是一次策略性重組,而非單純調倉操作。Ackman 的風格依然鮮明:高度集中、極為精煉的核心投資標的,每一檔都因為其潛在的價值與激進主義治理空間而被納入。

嶄新重倉:Uber 躍升為第一大持股

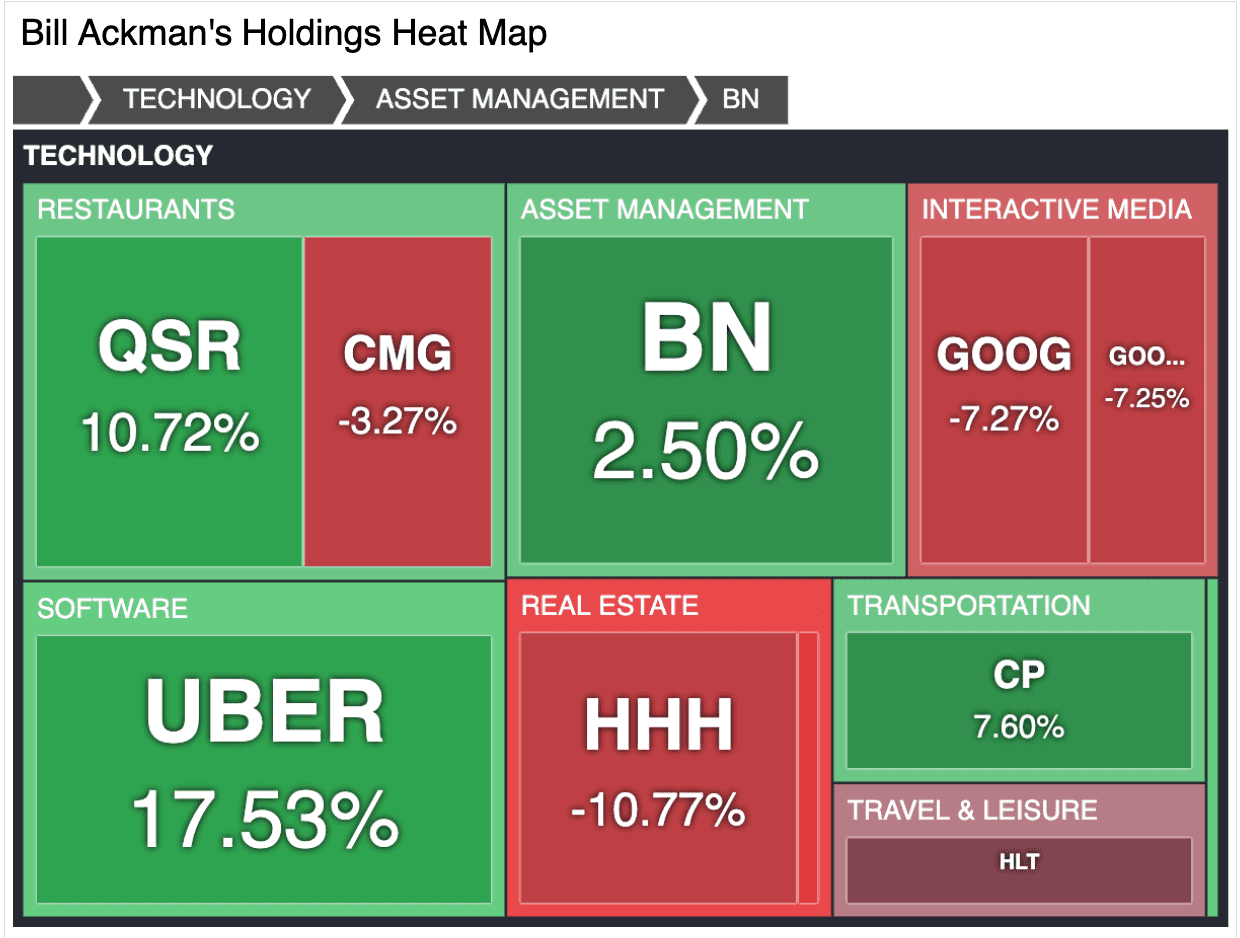

最新加入投資組合的 Uber Technologies(UBER)目前已升至最大持倉,約佔組合總值的 18.5%。其他主要持股還包括 Brookfield Corp(BN)18.0%、Restaurant Brands International(QSR)12.9%、Howard Hughes Holdings(HHH)11.7%,以及 Chipotle Mexican Grill(CMG)9.1%。這個組合涵蓋自有週期的景氣股與具「價值 + 期權」潛力的標的,從房地產(HHH)、基礎設施(BN)到可選消費(CMG、QSR),均顯現對結構性穩健成長與低估資產的青睞。

Uber:一套深藏邏輯的信念投資

本季最受矚目的無疑是 Ackman 大手筆押注 Uber。其持倉超過 3,000 萬股、市值達 22 億美元,明顯並非短線交易,而是一場多年度布局,聚焦於平台主導地位、利潤率擴張潛力,以及 Uber Eats、貨運、與自駕配送等可轉化為現金流的新業務支線。目前 Uber 股價較 Ackman 成本價高出近 16%,帳面收益已開始驗證其論點。但實際上,這仍是一場關於 Uber 能否徹底從「燒錢模式」轉型為「股東回報機器」的中長期賭注,而過程仍在進行中。

Brookfield:基礎設施與資本流通的交匯點

作為 Ackman 的第二大持股,Brookfield Corp(BN)不僅僅是一家傳統的資產管理公司。該筆投資於第一季價值上升 17.5%,顯示 Ackman 信心堅定。Brookfield 同時涵蓋實體資產、信貸平台與私募股權,具資產規模與風險對沖能力,在高利率環境下尤具吸引力。Ackman 顯然正佈局「基礎設施金融化」的趨勢:再生能源、資料中心、收費道路等實體資產,透過輕資產模式實現資本運作,而 Brookfield 正是這種轉型的槓桿化平台。

Alphabet、Hilton:精準減碼的策略性操作

並非所有核心持股都獲增持:Alphabet(GOOG)持股減少 16.2%,Chipotle(CMG)也被減持 12.6%,而 Hilton(HLT)更大砍約 44.8%。這些賣出舉動很可能是獲利了結與風險再平衡的組合策略。Alphabet 在 AI 商業化方面的表現落後於微軟與 Meta,利潤前景不如預期;而 Hilton 作為長年重倉股,經歷多年營運效率改革後,估值向上空間已顯有限。隨著疫後酒店業復甦進入平穩期,Ackman 的大幅減持反映其將資金重新部署至更具成長性的產業。

交通板塊布局:Hertz 與 Canadian Pacific

Ackman 仍擁有 Canadian Pacific Kansas City(CP)約 8.7% 的權重,進一步彰顯他對物流與基建長線主題的偏好。鐵路業務雖缺乏爆發性,但其穩健的資產運營槓桿與受惠於“供應鏈重構”的趨勢,使其成為一種安靜的殖利率資產。同時,Ackman 也持續加倉租車公司 Hertz(HTZ),自 2024 年底進場以來,本季加碼達 18%。雖然佔比仍小,但這是一場「轉型成功」賭注——若 Hertz 能將其資本密集、逐步電動化的營運模式穩定下來,其估值潛力可觀。

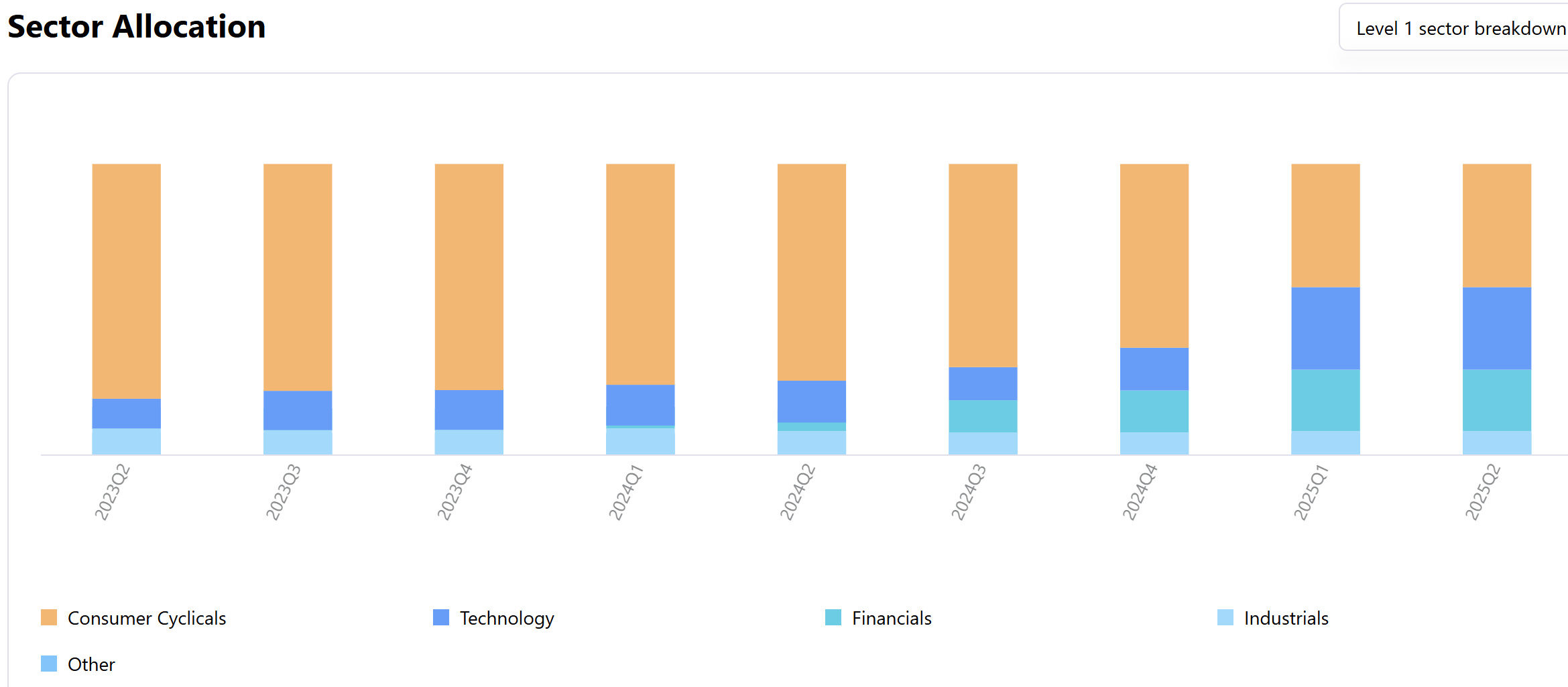

投資風格:產業與消費齊頭並進

在產業比重當中,Ackman 對工業與交通領域的配置(CP與Hertz)合計約佔 9.2% 組合比重;與之對比,他在消費導向產業中的曝險更為顯著,尤其是 CMG、QSR 與 UBER 等品牌型企業。這些標的均具備品牌價值與定價能力,與 Ackman 的激進型投資理論非常契合。值得注意的是,組合中完全迴避能源、醫療與小型股,充分展現「具質量規模的選擇性集中」取態。

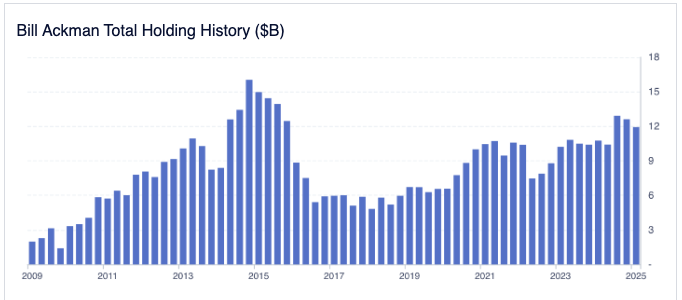

過往績效:亮眼與失落交錯並行

Ackman 的歷史表現呈「豐收與虧損交錯」特性。2020 年報酬達 +56.6%、2019 年為 +44.1%,但於 2021 與 2023 年均落後 S&P 500。2024 年報酬率僅 +8.2%,遠低於標普的 +23.3%。此一落後主要由於其對 AI 巨頭與大型科技股的配置缺位所致;在同儕大舉押注 Nvidia 與 Microsoft 之際,Ackman 則選擇傳統產業中具催化潛力的價值型資產。

2025 年以來:波動開始回補

自 2025 年 4 月至 5 月,Pershing Square 模擬組合經歷劇烈震盪,一度落後 S&P 超過 15%。然隨 Uber 與 Brookfield 發布亮麗財報後,表現顯著改善,落後幅度收窄。然而,對 Alphabet 與 Hilton 的持續減碼,也顯示其於中期內仍在重新定位組合方向,以應對行情領導輪動的變化。

策略願景:信念至上

Ackman 的 2025 策略仍忠於其核心觀點:集中、事件驅動、品牌導向。他並未隨波逐流地追逐 AI 熱潮,也拒絕為追求表面分散而盲目擴倉。他的組合仍是一場高賭注的策略配置,每一檔個股都具備鮮明選股邏輯,而非無意義的持有。

觀察近期組合換手率上升與現金再配置的情況,未來 Ackman 很可能進一步聚焦三大核心主題:具備強大變現潛力的平台型企業、被低估的實體資產配置,以及具有潛藏提價能力的消費品品牌。其代價是:於 AI 牛市時無法捕捉科技紅利;但好處是:一旦催化來臨,他將毫無保留地全面出擊。

總結:在追逐廣度交易的市場中,Ackman 仍選擇專注

在一個由「普漲行情」主導的市場氛圍下,Ackman 的投資策略可謂反其道而行之:僅持有 11 檔個股,展現出極致信念與高度集中風險。Uber 躍升為第一大持倉是一記激進佈局,Brookfield 的成長潛力則彰顯其押注「長期金融槓桿」能力的加碼。Alphabet 與 Hilton 的大砍代表他願意在周期尾聲調整敘事。(

對於追求廣泛分散的配置者而言,Pershing Square 並非最佳方案,但對於追求「聚焦、催化、非對稱報酬」的進取型投資人來說,這或許正是 2025 年最值得密切關注的組合。

而 Ackman 向來以下注規模「說話」,只要他押下重注,其背後必有完整敘事與深層布局。