以技術換效率、以利潤換生態:拼多多尋找下一個增長引擎

TradingKey - 拼多多(PDD)2025年第一季業績表現乏力,財報發布後股價連跌數日,市場情緒明顯轉弱,投資人開始重新評估其成長性。

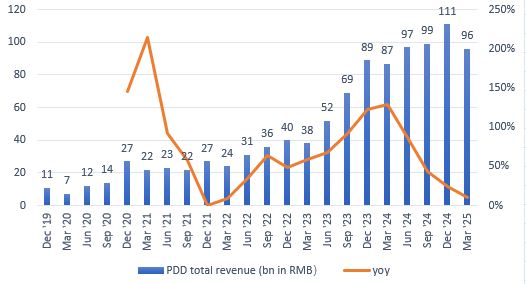

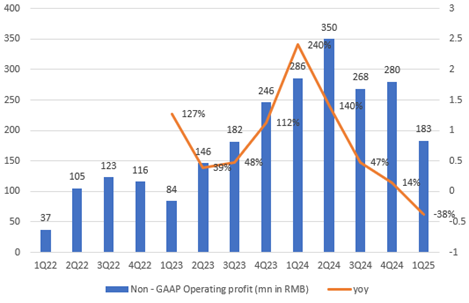

2025年第一季度,拼多多實現總營收957億元(人民幣,下同),年增長10%,但較市場預期低近60億元,已連續三個季度營收未達標。獲利表現更為疲軟:營業利潤為183億元,年減幅達38%,亦較市場預期少逾90億元。受財報拖累,公司股價連跌多日,投資信心遭受顯著打擊。

來源:拼多多財報

來源:拼多多財報

這已是拼多多連續第二個季度出現明顯下滑。疊加年內美國對Temu課徵關稅的干擾,市場對公司未來海外業務的發展持愈發審慎的態度。

營收承壓,交易總額仍具亮點

儘管營收與利潤雙雙遜色,但外界普遍預估其平台成交總額(GMV)依然維持良好增長。根據估算,拼多多Q1 GMV達1.07萬億元,年增長約16%,在目前整體電商產業趨於成熟、活躍度放緩的情況下,仍屬難得的雙位數成長。

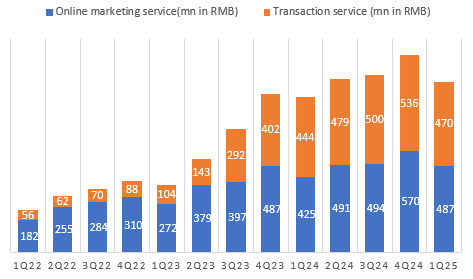

然而,由於公司加大對商家的讓利力度,其交易佣金類收入並未與GMV同步成長。本季交易服務收入為470億元,年增僅5.8%,成為拖累整體營收表現的主要因素之一。

廣告收入方面表現略為突出:本季度廣告收入年增14.8%,略高於市場預期的13%。平台透過加大補貼策略,在一定程度上穩住了流量與商家參與度,支撐了廣告營收的上行。然而,廣告變現率(即廣告收入與GMV或流量的比例)呈現下滑趨勢。補貼雖帶動了流量與市佔率,但位居高位的補貼支出亦對廣告變現效率構成壓力。

來源:拼多多財報

海外業務方面,Temu在2025年初受到美國關稅政策變化影響,被迫加快策略調整,加速推動「半代管(半托管)」模式,同時減少對「全代管」模式的流量傾斜。全代管模式為平台先向商家收取頭程與當地履約費用後再開銷,以(售價-成本)計入營收;而半代管則採取「佣金制」,導致財報所認列之收入出現明顯下滑。

行銷費用激增,補貼效果有限

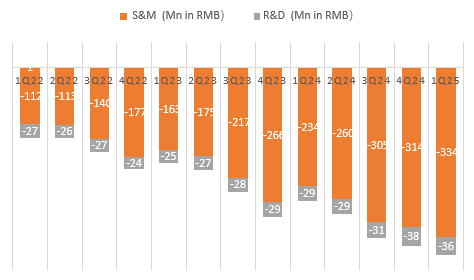

本季拼多多的行銷費用高達334億元,年增幅高達43%,較去年同期增加近100億元。即便相較於2024年第四季度的「雙11」檔期,本次行銷支出亦顯著上升。

由於受到關稅政策的干擾,Temu的廣告投放在第一季出現一定收斂,故本季度行銷費用暴增的主要原因,多半來自於國內主業回歸大力度補貼策略。「補貼升級」為本季度費用膨脹的核心動因。具體而言,平台投入超過100億元用於「百億補貼」「消費券疊加」等項目,面向全品類商品提供類別間交叉讓利;另一方面,針對商家端,平台亦推出多項支持政策,包含下調保證金門檻、補貼偏遠地區物流轉運費、簡化售後申訴機制等。

營收增長10%,行銷費用卻暴增43%。為什麼補貼沒有帶來對應的收入增幅?這與拼多多的用戶定位與產品結構密切相關。拼多多聚焦價格敏感型消費族群,尤其是下沉市場的低線城市居民。而實際上,受惠於政府補貼的中高端消費品更多會流向天貓、京東、淘寶等偏重品質導向的平台,而非以性價比為導向的拼多多。因此,拼多多的補貼雖然涵蓋廣泛,但其用戶群與產品類別對升級型消費仍有侷限。

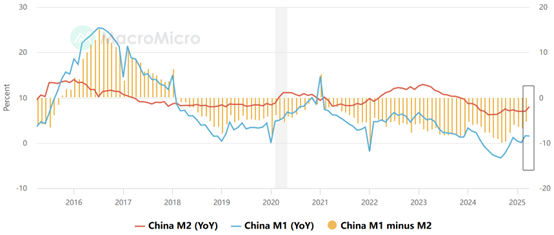

這一現象的原因,一方面是補貼力度對高價值消費者的吸引力有限,導致流量外流至更具品牌力的對手平台;另一方面則是用戶對收入與就業的預期正持續下行,整體消費力受限。數據顯示,2025年前幾個月,廣義貨幣(M2)同比增長約7%-8%,而狹義貨幣(M1)僅增1%-1.6%,M2與M1差距拉大,顯示市場上「放水」的資金更多進入儲蓄而非實際消費。

來源:MacroMicro

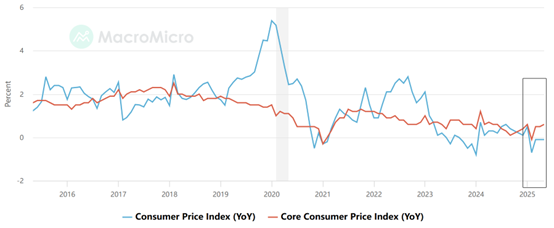

同期中國CPI(消費者物價指數)持續徘徊在0附近,甚至一度出現-0.1%的負增長,反映終端消費乏力,背後本質在於消費者對未來收入和經濟信心的疲弱。

來源:MacroMicro

加碼AI,效率驅動成戰略主軸

值得關注的是,拼多多本季度研發支出達35.8億元,年增率達23%-27%,高於市場預期的33.9億元。雖未具體披露AI支出比重,但從產品效率與平台各項運營指標來看,AI技術已成為核心資源投入方向。

拼多多的AI策略展現出鮮明的「實用主義」色彩:不刻意強調大模型或技術創新概念,而關注ROI(投資回報率)、經營效率與場景化應用。其AI應用主要聚焦於三個核心場景:1)智能比價與動態定價系統:平台可在30秒內完成全網5億商品的價格比對與補貼策略調整。據統計,2024年「雙11」活動期間,97%的秒殺價格由AI即時計算生成;2)推薦系統優化:平台能夠分析用戶「點擊—猶豫—離開」的完整行為鏈,從而預測潛在需求,將平均瀏覽深度由2.3頁提升至5.8頁,停留時長年增140%;3)行銷與補貼精準化:AI技術助力平台實現「千人千面」的優惠券發放與精準補貼策略,以最小化投入達成流量轉化目標。

這些「場景AI」不僅有效提升用戶轉化率與商家投資回報,也有助於降低行銷成本,同時推動平台GMV與佣金增長。

轉型之痛初現,生態佈局換動能

在中國電商滲透率接近飽和之際,產業的成長模式正從「規模擴張」走向「生態運營」。在這一週期轉換大背景下,維持商戶穩定與用戶黏性已成平台競爭的核心。拼多多選擇以讓利策略及強化生態機制對抗外部波動。

2025年第一季度,面對複雜環境,拼多多仍堅持「讓利保生態」的主線。聯席CEO趙佳臻在財報會中指出,「千億扶商計劃」將透過降佣、定向補貼等方式協助商戶長期穿越經濟週期。實際上,自2024年第二季起,管理層已多次亮明態度——願意為平台生態投入真金白銀,以換取長期結構性的可持續性。

這一理念也延伸至拼多多的海外佈局。儘管關稅因素短期壓力加劇,Temu已積極將戰略重心從美國轉移至歐洲在地化以及日本、韓國等地的物流時效升級,以降低地緣風險。事實上,從2024年開始,Temu即已推動半托管模式轉型。表面上這加重了商家的運營工作,但透過提升利潤空間、加強流量扶持與倉儲提效,反助具備供應鏈實力的商家對抗平台內的價格競爭。

面對亞馬遜Amazon Haul低價策略與佣金下調壓力,Temu採取「複用FBA庫存+升級本地交付」戰術,實現「一倉兩用、降本增利」。展望未來,商家可依據品類特性進行選型:輕小型標品選擇全托管強射速,客單高/非標商品可選擇半托管來提升利潤護城。

若在未來1-2年內,半托管模式佔比提升至50%,或將成為Temu由「流量建城」向「生態築底」轉型的里程碑。

估值具吸引力,潛藏風險不容忽視

在所有監管與補貼風險之外,拼多多依然保有相對高性價比的估值水平。2025年Q1淨利率逾15%,領先阿里(約在10%-15%區間)與京東(約5%-10%)。GMV亦持續領跑,Q1同比增長約16%,明顯優於其他主要電商平台同期5%-10%的增速。

估值方面,目前拼多多市盈率(PE)約為9.9倍,前瞻PE更低至8倍,遠低於產業均值,歷史估值分位僅約處於10%。相較阿里與京東雖估值亦低,但拼多多在盈利能力與成長動能方面具備更強性價比。

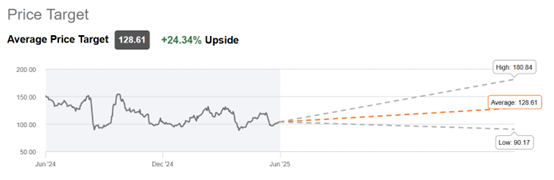

多數華爾街機構對其後市仍持樂觀態度,預估目標價區間集中至126美元,較目前股價仍有20%的上行空間。

風險因素亦不容忽視。首先,高成長榮景已逐步消退,拼多多也難逃成長趨緩的產業命運;其次,持續依賴補貼與營銷支撐流量雖短期有效,但長期投資報酬是否符合預期仍屬未定之數;此外,Temu半托管佈局尚處於初期階段,占比僅約20%,轉型尚需時間與驗證,而在這一過渡期物流與品控風險陸續浮現。

同時,平台在打擊作弊、保障商品品質方面仍需加碼努力,否則將影響優質商家信心並侵蝕用戶體驗;而跨境業務的政府監管與法規遵循壓力也不斷升溫,合規投入將成常態化經營項目。