從達利歐2025組合,看橋水如何用分散式跑贏時代

TradingKey - 截至 2025 年 3 月 31 日,由雷·達利歐(Ray Dalio)創立的橋水基金(Bridgewater Associates)在美股市場中持有多達 664 隻股票,總市值達 215.5 億美元,展示出其極為分散化的持倉風格。而在今年第一季,其投資組合的換手率高達 31%,創過去一年多來新高,顯示達利歐的投資策略遠非靜態。與堅持集中持倉的比爾·阿克曼(Bill Ackman)相比,達利歐的策略更體現出「規模、分散化」與對宏觀對沖精準把控的精髓。

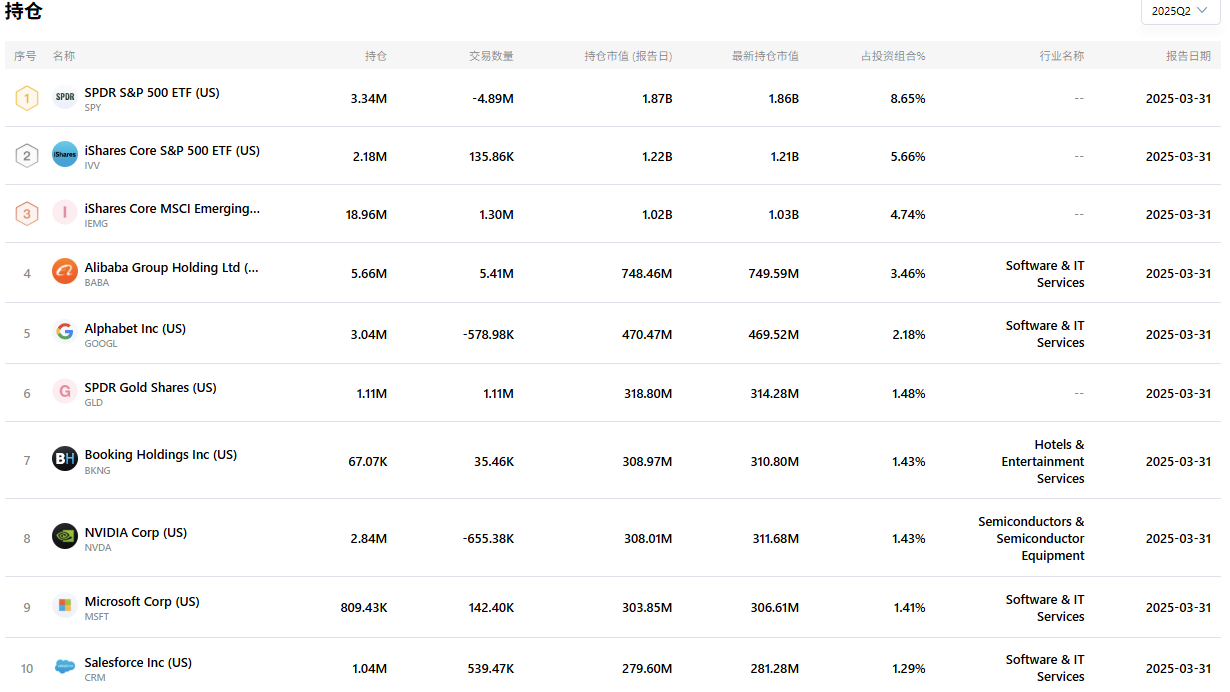

在第一季度,橋水新增了 123 個持股,顯示其更注重廣度而非集中度。儘管投資廣度進一步拓展,但其前十大重倉股仍集中反映基金對於 ETF 及全球領先科技平台的策略聚焦和堅定信念。其中,SPDR 標普 500 ETF(SPY)依舊為最大持倉,佔 8.67%,儘管該持股在季度內大幅削減了 59.4%,顯現橋水正在重新調整其對美國股市的暴露程度。

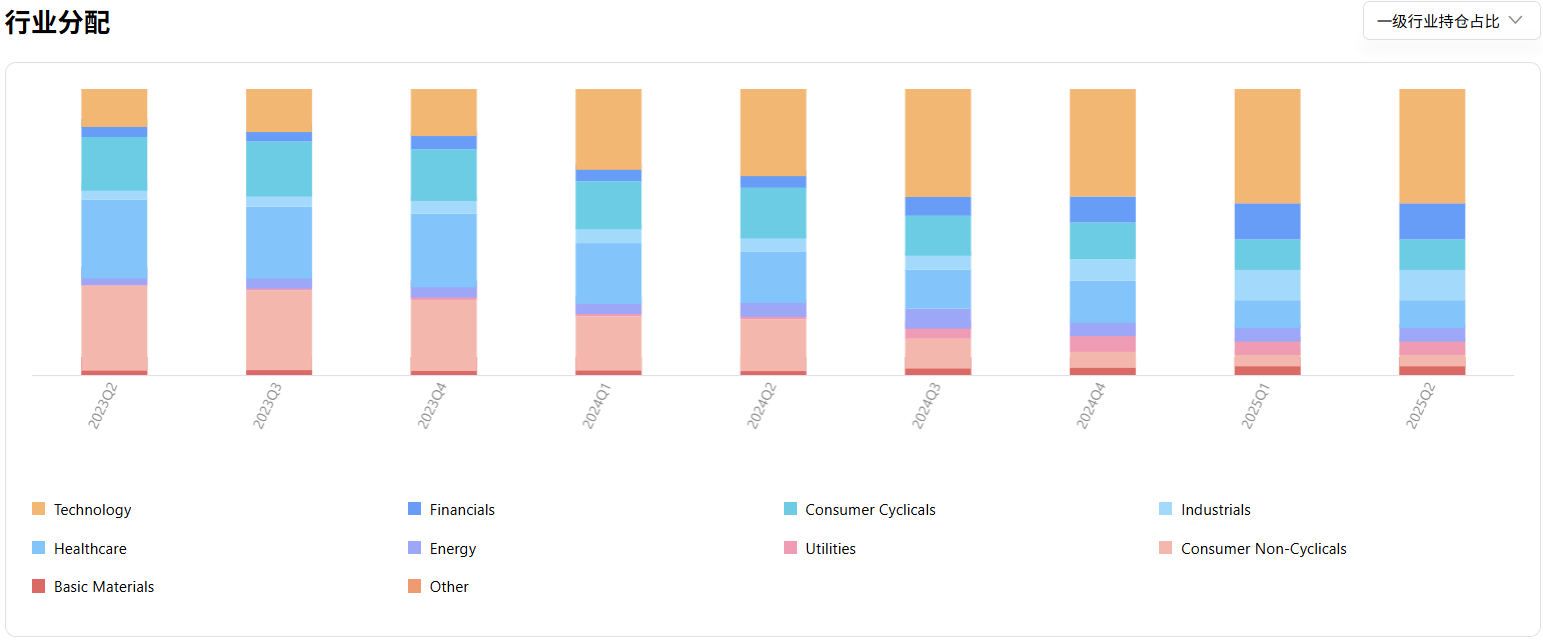

板塊配置:科技引領,配置平衡

科技股依舊是橋水基金最為重倉的板塊,佔整體投資組合的 18.79%;緊隨其後的是金融服務(12.61%)及可選消費品(12.32%)。而通訊服務(8.32%)和醫療健康(7.16%)則相對滯後。

儘管基礎材料板塊在組合中佔比僅為 2.08%,但橋水在金屬與礦業(1.58%)以及鋼鐵(0.37%)領域投入明確,顯示在即便是小板塊中,達利歐也有其鮮明判斷和集中行業押注。生活必需品、工業及能源板塊均未超過 6%,更凸顯出基金整體專注於防禦型資產配置、而非大幅押注週期性產業。此外,房地產持倉微不足道,僅為 0.51%,而公用事業板塊的持股為 2.61%,或被視為對抗波動性的「壓艙石」。

重點持股:美股科技、阿里巴巴與 ETF 同時構築核心

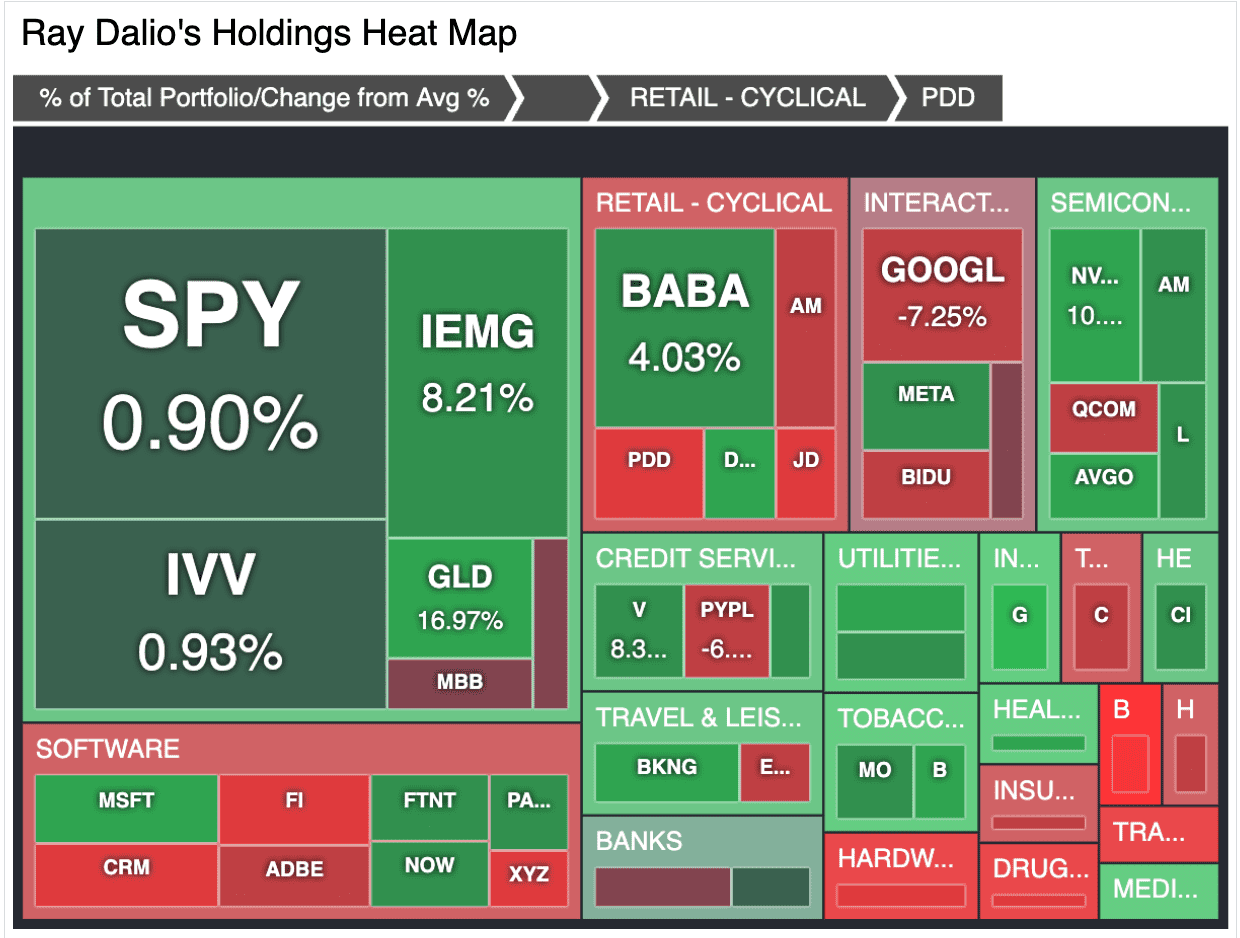

達利歐的頭部持股反映出對 beta 獲取與 opportunistic alpha(機會性超額收益)並重的策略。 SPY 和 IVV(iShares Core S&P 500 ETF)合計佔比超過 14%,成為配置核心,為基金提供廣泛、流動性的市場曝險。而阿里巴巴(BABA)目前佔 3.47%,季度內持股市值躍升 2,119%,顯示出橋水團隊在地緣政治與政策不確定性背景下,對中國電商領域的樂觀重估。

在大型科技股中,Alphabet(2.18%)雖重倉減少 15.99%,但反映了基金在面對 AI 獲利模式尚未清晰之際的審慎態度。但在 AI 主線方面,橋水仍強勢押注 NVIDIA(1.43%)、微軟(1.41%)及 Salesforce(1.30%)。 Booking Holdings(1.43%)與 SPDR 黃金 ETF(GLD,持股佔比 1.48%)一併進入重倉,集中展現出對消費恢復及黃金等硬資產進行對沖的投資邏輯。

績效表現:透過 Vitenas 模型顯著跑贏標普 500

自 2025 年 3 月 31 日以來,橋水的理論投資組合報酬率與標普 500 呈現出明顯分化。在標普整體表現平穩甚至略微下滑的背景下,橋水組合在第二季度一度上漲近 40%,目前維持約 30% 的超額回報,表明其在國際資產、大宗商品以及防禦性配置上的佈局,有力對抗市場波動,甚至在某些階段提供上行動能。

尤其是自 2025 年 4 月初以來,該組合的超額收益表現鮮明,主要受益於黃金強勢、新興市場回溫及部分科技股精選策略,進一步印證了橋水全球宏觀、多資產配置路徑的有效性。

宏觀主題與策略匹配:

橋水的配置清晰地映射出其對全球宏觀的基本判斷:

- 在 GLD 及大宗商品上的押注反映了對抗通貨膨脹的防禦性需求;

- 透過 IEMG ETF(佔 4.75%)與阿里巴巴加碼新興市場;

- 科技主題投資採取明確選擇性,偏好 NVIDIA、微軟、Booking 等成熟平台,避免高波動的小型成長股;

- 以 ETF 建構核心敞口,提升流動性與靈活性,同時釋放資本用於戰術性配置。

值得關注的是,儘管大幅削減 SPY 持股,橋水並未完全退出美股市場,反而更為審慎地進行重構。同時,新增的 ServiceNow(NOW)、百度(BIDU)、京東(JD.com)三家公司,展現出其反向思維:在全球市場普遍悲觀的背景下,加碼 AI 概念擴張及中國科技股的復甦潛力。

結論:全球宏觀投資組合的戰術驅動與細緻執行

達利歐在 2025 年的持股佈局是一幅全球宏觀策略執行的樣本。在涵蓋 664 個標的的組合中,其分散性並非“稀釋”,而是一種精雕細琢的“精準覆蓋”——兼顧 ETF、大宗商品、新興市場、AI 科技龍頭與黃金等對沖手段。

透過高頻次調倉與策略性再配置,橋水持續展現其數據驅動、紀律性的投資體系,在絕大多數主動型基金追趕市場的時候,依然穩定實現 alpha 輸出。對於 2025 年關注達利歐的投資者而言,一個明確訊號正在加速成形:宏觀視角仍然重要,而廣而精的策略在動盪市場中反而更加熠熠生輝。