降息來襲 加密貨幣能否金融風暴中崛起?

來源:WOO X Research

2024 年 9 月 19 日,美聯儲將利率下調了 50 個基點 (bps),將聯邦基金利率降至 4.75% 至 5% 之間。而降息是美聯儲在經濟放緩或衰退期間用來刺激經濟的重要工具。一起來跟 WOO X Research 看看降息在下一階段將會對機密貨幣帶來哪些影響。

美聯儲降息意味着基準利率的降低,這通常會對經濟產生一系列重要影響。如借貸成本的降低可以鼓勵企業和消費者增加貸款,從而刺激投資和消費;或者說降息有助於推動經濟增長,因爲更容易獲得信貸會促進市場需求的提升。降息可能會影響通貨膨脹,因需求增加而推動物價上漲。同時,降息通常也會導致股票和房地產等資產價格上漲,投資者尋求更高的回報。此外,降息還可能導致本幣貶值,因爲投資者會轉向更高收益的其他貨幣資產。總體而言,美聯儲當前下調 50 個基點(bps)的背後,體現出美聯儲對美國經濟狀況的擔憂,可能已經有經濟衰退的跡象。而對於加密貨幣市場來說,降息是自比特幣減半後,市場最關注的利好消息之一了,利率下調,投資者可能會更願意參與其他的資產投資。

背景(歷史降息前後走勢)

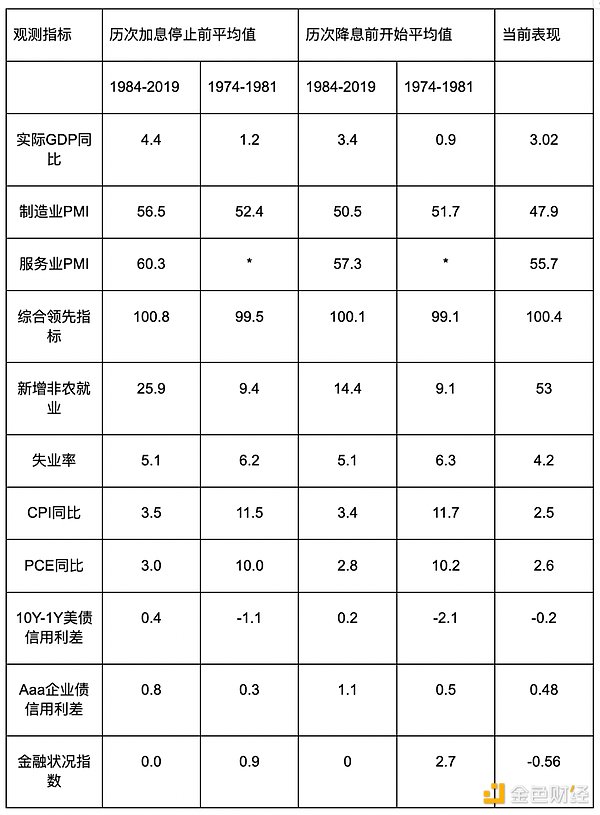

從各項經濟指標來看,目前的經濟狀況顯示出不少下行風險,需要降息來刺激增長。製造業 PMI 當前值爲 47.9,處於收縮區間,表明製造業活動疲軟;服務業 PMI 雖爲 55.7,但相較歷史平均有所下降。此外,失業率的當前值爲 4.2,再加上 CPI 同比和 PCE 同比分別爲 2.5 和 2.6,均低於歷史平均,顯示出需求疲軟。更值得關注的是,10 年與 1 年美債信用利差爲 -0.2,這通常是經濟衰退的信號,而金融狀況指數爲 -0.56,則顯示出金融條件趨緊,可能進一步抑制經濟活動。在這樣的數據背景下,美聯儲宣佈降息 50 個基點(bps)。利率降低,鼓勵投資者把資金投入到回報更高的投資活動中去,對投資市場有提振作用;但資金大量湧入市場就不得不面對通貨膨脹的風險以及經濟系統機構不穩定的可能。

數據走勢

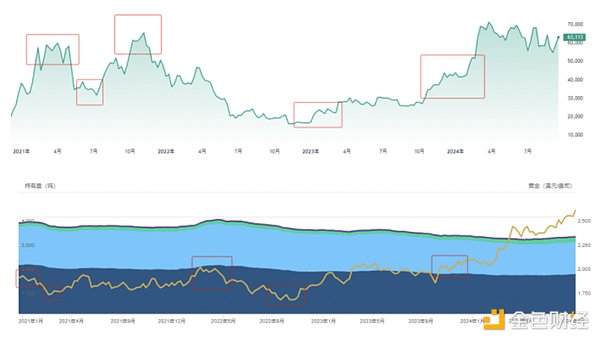

在降息的背景下,對抗降息可能帶來的通貨膨脹是需要人們認真考慮的問題。在以前人們往往會選擇黃金作爲對抗通貨膨脹的硬通貨。但隨着加密貨幣市場走進越來越多投資者的視野,被稱爲「數字黃金」—— BTC 正在吸引越來越多的關注,尤其是在 BTC 現貨 ETF 通過之後,給投資者提供了更安心的投資方式。

對比 BTC(數字黃金)價格走勢以及黃金(傳統避險資產)價格走勢,可以發現兩者走勢具有強相關性,且 BTC 價格的變化相對於黃金價格變化走勢在時間上具有一定的滯後性,通常比黃金價格的變化趨勢晚 2-5 個月。

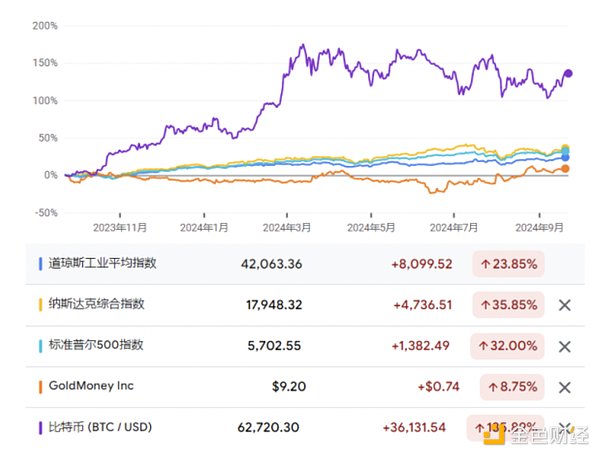

黃金與主要的股票指數(普通普爾指數、Nasdaq100 指數)主要呈現負相關關係,在經濟市場動盪的時候,黃金可以做到避險保值。

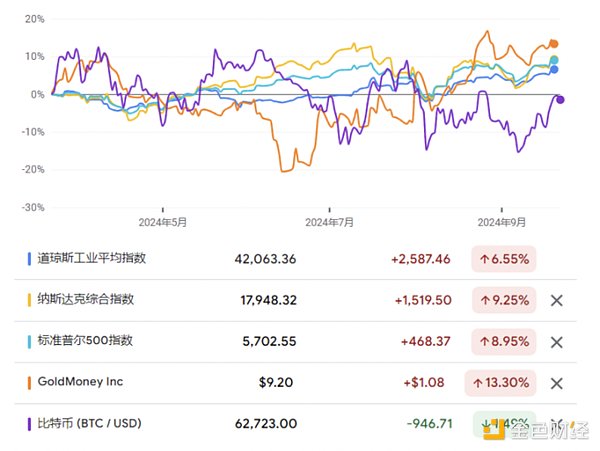

而近半年比特幣正呈現的類似黃金的避險趨勢,即與主流股票市場指標存在弱相關、逆相關。且在具有相同避險屬性的情況下,比特幣可以爲投資避險者達到更高收益。

未來可能走勢?

美國是世界上規模最大的、發展程度最高的經濟體,而美聯儲的降息決定不僅是美國的經濟政策,還是其他國家的參考。美聯儲降息 50 個基點(bps)的背後,也在表達着目前的經濟狀況不容過於樂觀。在前面的數據中可以看到,在降息前,黃金波動上漲的幅度較大,本次降息消息宣佈後,BTC 以及其他的加密貨幣或將迎來回調,但後期利好因素不足,出於對經濟衰退的擔憂,市場可能很容易陷入動盪不安的狀態中。

來源:金色財經