借美股IPO东风,Figma携“拍卖式IPO”重现华尔街!底气何在?

TradingKey - 随着美国云计算设计软件公司Figma IPO程序有序开展,这家被寄予打破软件行业IPO长期沉寂厚望的SaaS公司正在采取两手准备:在以165亿美元估值“折价”发行的同时,“自信”采用类似拍卖的IPO定价机制,以充分利用美股IPO火热的现状。

据彭博社援引知情人士消息报道,Figma正在要求潜在投资人在其首次公开募股中明确希望购买的股票数量和价格,提交“限价订单”,而不是像传统IPO中提交“市价订单”。

在传统IPO中,投资人通常会提交市价订单,这些订单最终会依据最有利的价格进行结算。但对于热门股的上市来说,如果投资人提交大量没有价格限制的订单以获得更大配售份额,此举可能会夸大股票的实际需求、给发行价格的确定添加难度。

而在类似拍卖的IPO定价机制中,投资人提交包含价格和数量的订单能为公司提供更精细的估值信息,反映真实需求。

DoorDash和Airbnb等热门科技公司在新冠疫情时期上市时曾采用这种定价机制,但随着IPO热情放缓,这一机制渐渐不受青睐。

分析认为,Figma重新采用这种IPO策略反映了其对自身IPO前景的自信,以及美国IPO市场的热度回升——比如Circle IPO后一个月内股价翻五倍。

有观点称,Figma的上市可能会超过年初的云计算平台CoreWeave,成为2025年最大科技IPO的黑马。

哥伦比亚商学院兼职教授David Erickson表示,「Figma希望这是一个热门交易,并鼓励合适的投资人为此付出高价,而目前Figma是市场上唯一的选择。」

TradingKey此前报道称,Figma正计划以每股25美元至28美元的价格发售约3700万股股票,总估值范围为145亿美元至165亿美元不等。 Figma给出的这一潜在估值低于2022年Adobe收购案(2023因监管担忧而撤销)中提供的200亿美元,但分析师认为Figma的溢价潜力可能会更加乐观。

Figma的优势何在?

据Appeconomyinsights,Figma的主要创新在于重新定义设计软件的运作方式,如基于浏览器工作(web-first)、多人协作模式(multiplayer by default)和社区驱动( community-driven),这种组合使得Figma能够在与Adobe等老牌公司竞争中获得明显优势。

尽管科技业对协作工具难赚钱存在刻板印象,但Figma以高增长、高毛利和扭亏为盈成为AI时代生产力企业的新样本。

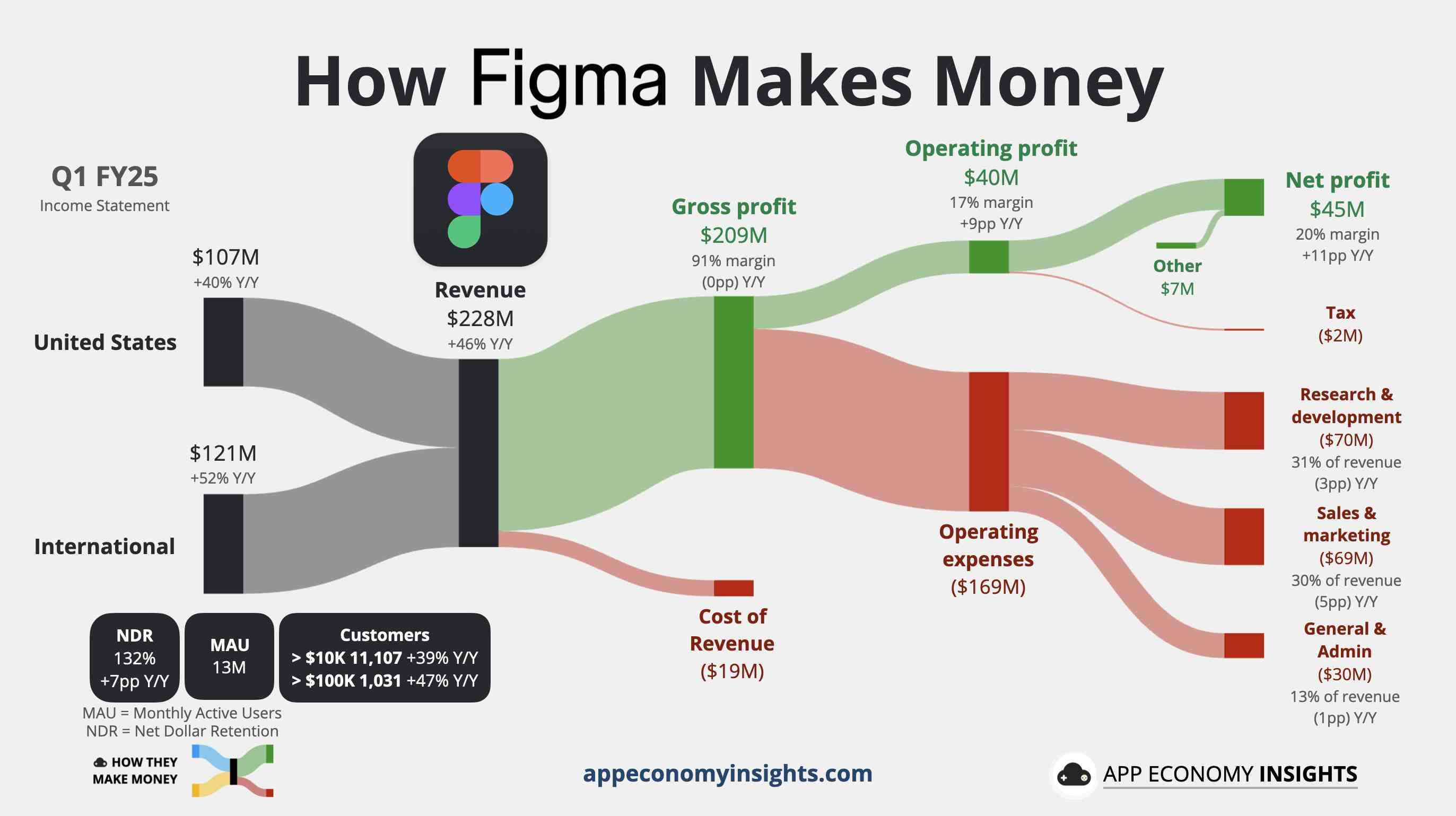

Figma在2024财年营收年增48%至7.49亿美元,拥有1300万月度活跃活用户(如微软、Slack、Github等)和95%财富500强企业客户,年支付10万美元以上的客户超1000名。

【Figma 2025财年Q1财报拆解,来源:Appeconomyinsights.com】

Figma的应用十分广泛,如Google Maps导航、奈飞观看视频、Duolingo学习语言、Airbnb订阅住宿、LinkedIn建联等,这些App、网站和数字界面都有Figma的身影。